高額納税者の共通点とは?

『日本のお金持ち研究』(橘木俊詔・森剛志著、日本経済新聞社、2005年)によると、アンケートに回答したお金持ち(高額納税者)には次のような共通する傾向がみられたといいます。

①他人が思いもつかない発明・発見をしたのではなく、30年間同じことをただ勤勉にし続けてきただけというお金持ちが多い

②親から相続を受けたお金持ちは相当数いるが、その資産額はそうでないお金持ちの資産額とほぼ同額であった。資産を受領していない人にとって重要なのは、どのような仕事を選択したかにかかっている

③才能に恵まれたから資産を築けたという億万長者に、今回の調査では出会っていない。大事なのは自分の信念であると答えた人が多数いた

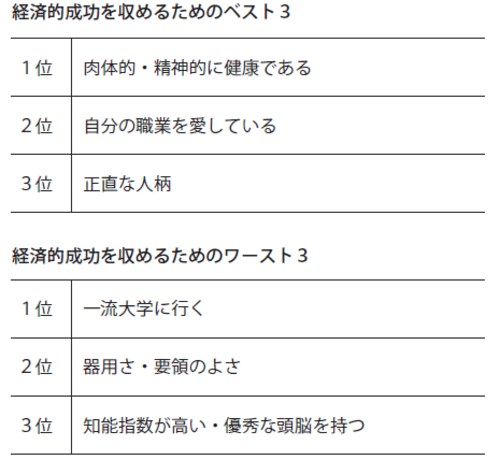

経済的成功を収めるのに重要である(あるいは重要でない)という要因としては、「肉体的・精神的に健康である」「自分の職業を愛している」「正直な人柄」がベスト3で、逆にワースト3は「一流大学に行く」「器用さ・要領のよさ」「知能指数が高い・優秀な頭脳を持つ」だったそうです。

【図表1】経済的成功を収めるためのベスト3、ワースト3

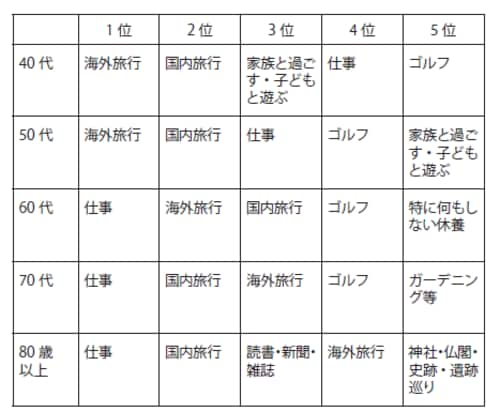

また、お金持ちが長期休暇に何をしているか尋ねたところ、50歳代以下の年齢層では「海外旅行」「国内旅行」が上位になっています。しかし、60歳代以上は第1位がすべて「仕事」でした。レジャー派と仕事派に分かれますが、年をとるにつれて仕事を重視する仕事人間が増加する傾向にあるようです。

【図表2】高額所得者の長期休暇中の活動(年齢別)

本業で安定したキャッシュフローを生み出すことが大切

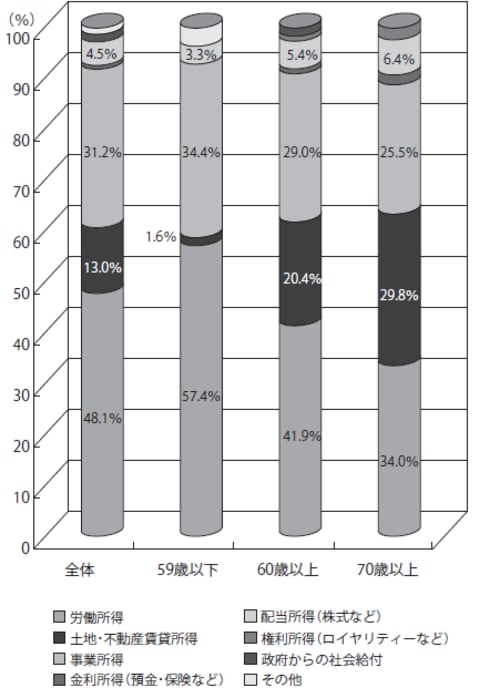

さらに、同じ著者たちが数年後、1回目の高所得者調査に回答した人を中心に2000名を抽出してアンケートを実施し(回答は157名)、所得の源泉の上位3つと、その全所得に占める割合を聞いています。

その結果、所得の源泉の1位として「労働所得」を挙げた人の割合がもっとも多く、全体の48%を占めました。ただ、年齢が上がるにつれてその割合は低下し、代わって「土地・不動産賃貸所得」が増える傾向にあり、70歳以上では約3割に達します。

結局、資産家・富裕層の方たちは、本業の仕事にしっかりと取り組むことでキャッシュフローを生み出し、それを上手に運用したり節税することで豊富な資産を形成し、また防衛しているのです。

【図表3】日本のお金持ちの所得厳選1位

リスクの許容範囲は「精神面」の影響も大きい

本業で生み出したキャッシュフローを安定運用していく際に重要なことは、自分が許容できるリスクの範囲でリスクを取ることです。リスクを取らない限りリターンを得ることもできません。大事なことは、自分にとってのリスクの許容範囲を確認しておくことです。

リスクの許容範囲は資金力による面が大きいですが、精神的な面もかなり大きく影響してきます。

一般的に、若いうちは比較的高めのリスクを取り、年齢ととともにリスクを減らしていくのがいいともいいます。しかし、短期間で大きく下落したときのことを想定してみると、その含み損が起きた場合に冷静でいられるかどうかが、その人の許容リスクだと思います。

目減りして、冷や汗が出るようならそれは「過剰投資」

2016年初頭の株式の下落相場に当てはめてみましょう。1000万円を日経平均に連動するETF(上場投資信託)に投資していたとします。2カ月で30%資産が目減りしたとき、含み損の額は300万円。それを許容できるかどうか、です。

冷や汗が出るようであれば、その投資金額は過剰でしょう。これは人によってかなり違うはずです。

5億円の余裕資金があるなかでの1億円の投資であれば、その程度の含み損が気にならない人もいるでしょうし、反対に100万円でも、ほかのことが手につかなくなるような人もいるものです。

そういう意味では、一人ひとりの性格や余裕資金によってリスク許容度は千差万別です。そして、資産運用において大事なことは「大きく負けない」ことです。この点、分散投資やポートフォリオ運用といった言葉に惑わされないようにしてください。

いろいろな投資商品に分散することは確かにリスクヘッジになりますが、リーマンショックのような金融危機が発生すると、あらゆる資産カテゴリーで流動性の低下と価格の下落が起こります。

投資手法はメリットだけでなく、デメリットも考える

一定額を長期にわたって買い付ける「ドルコスト平均法」などの投資手法についても、メリットだけでなくデメリットもよく考えたほうがいいでしょう。

ドルコスト平均法は、投資対象の市場価格が上下しつつ、最終的には高くなっていなければ儲かりません。値下がりしているときにドルコスト平均法で買い増していけば、損失が膨らむだけです。

たとえば、金価格が1オンスあたり1900ドルのときから、ドルコスト平均法で金を毎月買ったとします。現時点で1オンスあたり1100ドルになっていたら、損失がどんどん膨らんでいるはずです。それでも毎月、冷静に金を買うことができるでしょうか。

将来の上昇を信じてそういった投資行動がとれる人はいいでしょうが、できない人も多いのが現実です。

相場の底で買い、天井で売るのが資産運用の黄金律

運用する投資商品や手法に加え、資産運用で重要なのは「タイミングを味方にする」ということです。すなわち、値下がりして底に近づいたときに買い、値上がりして天井をつけそうなときに売る、というのが資産運用における黄金律(ゴールデン・ルール)です。

では、「値下がりして底に近づいたとき」というのは具体的にどういうタイミングのことでしょうか。我々が注目しているのは、「セリング・クライマックス」です。

たとえば2010年のギリシャショックのときなど、テレビのニュースだけでなくワイドショーなどでも取り上げられるようになったとき、実は相場の底が近づいていました。

逆に、「値上がりして天井をつけそうなとき」というのは、これもリーマンショック前の例ですが、好業績を続けるトヨタについての礼賛本が書店に並ぶようになったときがそうでした。

あのときは、リーマンショックの影響のほか、結果的にトヨタには非はなかったのですが、アメリカでのリコール問題が大きく響き、一時的にトヨタの業績は大きく落ち込んでしまいました。

ユーロ危機でも同様です。書店にユーロ崩壊といった極端な主張の本が平積みになると、そろそろ相場は終わりかな、と考えられます。

2016年の年明けからの株式相場の下落もそうです。日経新聞などのメディアは前年まで株価の先行きに非常に前向きだったのですが、年明け以降は一転して悲観的なコメントが増えていました。特に2月には、新聞やテレビが毎日のように株価の値下がりを大きく報じ、「個人投資家もさすがに怖くて買えない」といった記事も出ていました。

テレビ、新聞、書籍などのメディアが相場判断の指標

逆張り投資が個人投資家の投資行動ですが、そんな個人投資家も買えないとなると、だいたい底になるケースが多いのです。このようにテレビ、新聞、書籍などのメディアが、相場の底と天井を判断する重要な指標といえます。

さらにもうひとつ、相場の天井や大底をとらえる絶好の目安があります。それは、ふだん資産運用に興味がまったくない人が投資をしようとした時が天井だということです。

たとえば、中国株が暴落する前、中国の小学生でも株式投資をするというニュースが報道されていました。また、いつもは貯蓄一筋の配偶者などが「株式投資しようかな?」などと言い出したら要注意です。冗談のような話ではありますが、真理だと思います。

長い好調相場で「象徴的な高値」に到達すると・・・

ただ、ひとつだけ注意していただきたいのは、だいたい10年に一度は、いま言ったような経験則が通用しない大荒れの相場が来るということです。

新聞やニュースで連日、大きく報道されていても、全くもって相場が下げ止まらないといったことがときに起こります。それが2008年9月のリーマンショックであり、2000年12月のITバブルの崩壊でした。こうした経験則が通用しない状況が来たら、慎重に行動しなければなりません。

そういった、8年から10年に1回の間隔でやってくる極端な大荒れ相場を見分けるコツのひとつは、「山高ければ谷深し」、ということです。好調な相場が長く続き、何かしら象徴的な高値にまで到達した場合、その後に非常に大きな揺り戻しが来る可能性があります。

たとえば2008年のリーマンショックの前にはユーロが170円手前まで上がり、その後111円まで大暴落しました。同様に豪ドル/円も、2007年10月に107円まで上がり、それからだいたい1年かけて、半分の54円まで下がりました。

とても象徴的な高値があった場合は、法則が通用しない大きな下落相場があると考えられます。その点に注意して運用していかなければなりません。

金も、1900ドルのときには5000ドルになるとまことしやかに言われ、ユーロも170円手前のときには、ユーロ200円説が出たものでした。日本株も同様に、突拍子もない数字まで相場が行くと言われ出すと、もう終わりです。

満足できる資産があれば、リスクを負う必要はない

資産運用では、「運用しない贅沢」もあります。

資産規模が数億円で満足するのか、10億円以上なのか、数十億円なのか、というところは人によってそれぞれです。しかし、自分の中である程度まとまった資産ができたと考える方は、無理に株式や投資信託を買う必要はないかもしれません。

その代わり、たとえば2〜3%ほどの金利があり格付けの高い債券で安定的に運用するのです。そうすれば、年間2〜3%しか増えませんが、元本が2億円あれば毎年400万〜600万円の利子は入ってきます。

それで満足できるのであれば、それ以上のリスクを背負う必要はありません。あるいは、手数料が安いので証券会社では積極的に販売されていませんが、米国債もおすすめです。

そういったもので運用することで、わざわざ高いリスクを取らずに安定的な運用というものを選択肢に入れてもよいのではないでしょうか。もちろん、まだまだお金を増やしたい、本業以外で稼ぎたいという方は、もう少しリスクの高い運用方法を選択すればよいのです。

江幡 吉昭

株式会社アレース・ファミリーオフィス代表取締役

一般社団法人 相続終活専門士協会代表理事