「リターンの大きさ」にばかり気を取られがちだが…

投資家の多くは、投資対象が何であろうと、どれくらいのリターンを得るかということに心血を注ぎます。リターンは大きいに越したことはありませんが、注意しないといけないのは、どの程度のリスクを取ってそのリターンを実現したかということです。

エンダウメントのみならず、機関投資家は厳格なリスク管理をした上で運用しますが、個人投資家はややもすれば結果オーライといったアプローチになりがちです。そのため、今回は、リスクの考え方と計算方法、主要な投資対象資産のリスク値について解説します。

◆リスク値は標準偏差

資産運用におけるリスク(またはリスク値)は、統計学でいうところの「標準偏差」になります。平たくいうと、「投資対象資産の平均リターンに対し、その資産価格がどの程度平均リターン値に対してばらついて動いているのか」を表す指標です。

すなわち、リスク値は価格のばらつきを表す計数となります。この数字が大きければ大きいほど、資産価格のリターンのばらつきが大きく、高いリターンを得られる可能性がある一方で、大きなマイナスリターンとなる可能性もあるわけです。

[図表1]資産価格のぶれ幅

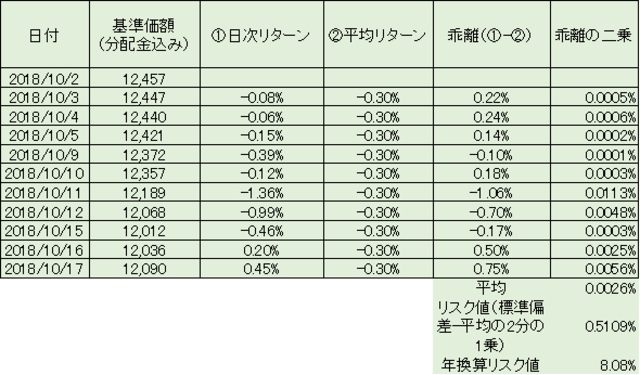

次に、具体的な算出方法を見ていきましょう。下記図表2は、あるファンドAの日次の基準価額推移です。

[図表2]ファンドAの日次リターン推移

ファンドAのリスク値(標準偏差)の計算に必要な計数は、日次リターン(表中①)と平均リターン(表中②)です。リスク値は平均リターンからの平均的なぶれ幅(乖離)ですから、まず日次リターン(①)の平均値を算出します(②がその結果)。

次に、各リターン値が平均リターンからどれくらい離れているかを計算します(表中の乖離①-②)。この際、平均リターンからの乖離はプラス値もマイナス値も出ますが、このまま単純に平均すると、ぶれ幅単純合計値の平均になってしまいます。そのため、各値を二乗することで、絶対値でのぶれ幅が把握できるようになります。

そして、この各二乗値の平均値を算出します。この数字は標本全体のぶれ幅の合計平均値となりますが、ぶれはプラスにもマイナスにも働くため、この平均値を2分の1で平方根します(0.5109%=0.0026%の2分の1平方根)。

この数値が、この期間におけるリスク値となります。考え方としては、平均リターンであるマイナス0.30%に対して上方にも下方にも0.51%ずつ変動しながら、平均リターンを計上しているということになります。また統計的な観点では、67%程度の発生確率でプラス0.21%からマイナス0.81%でファンドAの価格は動いているということになります。

ちなみに、この資産の年ベースでのリスク値(当該期間の日次リスク値に、250日の営業日ベースで換算したもの)は、表中右下の8.08%となります。年平均リターンに対しては、上方にも下方にも8.08%ずつ変動しながら、年間平均リターンを計上しているということです。

日経平均、中国株、ビットコイン…実際のリスク値は?

◆個別資産のリスク値

複雑な計算はこのくらいにして、実際の投資対象資産のリスク値はどの程度なのか、年ベースの事例をあげてみましょう。基本的には、数値が大きければ大きいほど「リスクが高い」という認識で構いません。

【年換算ベースのリスク値】

日経平均株価:21.6%

ニューヨークダウ:20.9%

上海総合指数(中国株):35.7%

日本国債(指数):0.8%

ドル円為替レート(スポット):5.3%

Jリート(上場不動産投資信託/指数):9.7%

金価格:7.2%

ビットコイン:16.7%

(注)各種データベースより株式会社GCIアセット・マネジメント作成。時点:2018年10月25日

このリスク値を認識しないまま、資産運用を進めてしまう個人投資家の方が多く見受けられます。つまり、期待リターンの高さにばかり目がいってしまい、その投資対象資産が本来持つリスクへの認識が抜け落ちているのです。

米国エンダウメントのみならず、プロ投資家はリターンを極大化することが求められますが、こうしたリスク値をコントロールして運用することも最大限求められます。もっとも、このアプローチはプロ投資家のみならず、個人投資家も知っておくべきものでもあるのです。

太田 創

株式会社GCIアセット・マネジメント

エクゼクティブ・マネジャー(投資信託ビジネス担当)