特例措置の事業承継税制では、税金ゼロで移転が可能

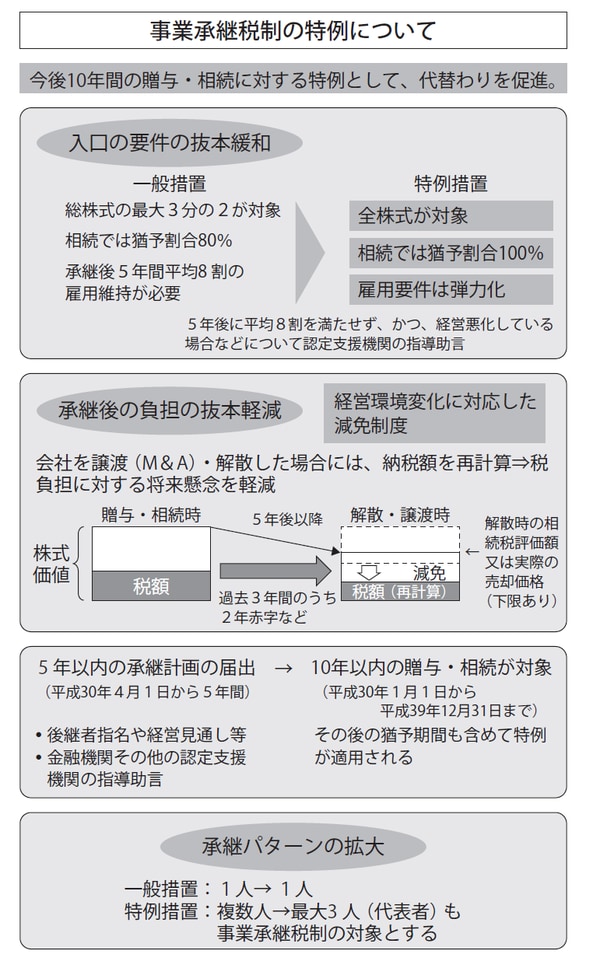

事業承継税制の特例が今回具体的にどのように改正されたかを見ていきましょう。下にポイントをまとめた図がありますので、合わせてご覧ください。

[図表]事業承継税制の特例の改正のポイント

●特例措置の事業承継税制では、贈与税・相続税ともに100%対象になります。つまり税金ゼロで移転が可能になります。

↓

贈与で株を受け取った場合、一般措置では全体の2/3しか納税猶予されませんでしたが、特例では100%猶予されます。つまり、贈与で株をもらうときの税金はゼロです。相続で株を受け取った場合、一般措置では全体の2/3に対して80%(つまり53%)しか納税猶予されませんでした。これが特例では100%猶予されます。つまり、相続財産のうち株式に対する相続税がゼロになるのです。

●一般措置では雇用を5年間80%で維持しなくてはならない要件がありました。これが、特例では実質的に撤廃になります。

↓

一般措置では、常時使用従業員の5年間における平均人数が、贈与・相続時の人数の80%を下回ると納税猶予が取り消されます。その場合、取り消しの日から2カ月後までに利子税とともに猶予されていた税金を全額支払わなければなりませんでした。しかし、特例では80%を満たせなかった理由を記載し、認定経営革新等支援機関が確認し、指導や助言を受けることで、納税猶予が継続されます。

複数の株主から複数の後継者への贈与も納税猶予の対象

●M&Aで売却しても、そのときの売却時の株価をもとに納税額が再計算されます。

↓

5年間の特例経営承継期間経過後に、経営環境の変化(たとえば会社をM&Aで手放す、合併で消滅する、解放するなど)によって、猶予が取り消しになった場合は、納税する必要がありますが、経営環境の悪化に伴い、株価が下落している場合は猶予を受けたときの納税猶予額より、再計算した売却時の納税猶予額が低ければ、その差額が減免されます。一定の要件を満たすことで、売却時の株価をもとに納税猶予額を再計算することが可能になりました。

●一般措置は、1人の先代経営者から1人の後継者に贈与された株のみ、納税猶予の対象です。これが特例では、複数の株主から複数の後継者(最大3人)への贈与についても納税猶予の対象になります。

↓

≪ケース1≫

社長である父が85%の株を持ち、取締役の叔父が15%を持っている会社があったとします。事業承継をするにあたって、父の株を3人の子に贈与しました。比率は、長男に55%、次男に20%、長女に10%です。叔父の株はそのままです。このようなケースでは、今まで「父から長男への贈与だけ」が猶予の対象でした。

これが特例では「長男と次男の2人」が納税猶予を受けられます。長女は残念ながら、株の保有率が叔父に次いで第4位なので、猶予の対象外になります。この場合、長男、次男2人を代表にする必要があります。(社長を複数とすることが経営の妨げにならないか検討を要します)

≪ケース2≫

複数人の株主に株が分散している会社があったとします。承継にあたって、1人の後継者に株を集中させたいと考えました。今までは先代経営者から後継者への贈与だけが猶予の対象でしたが、特例では「先代経営者以外の複数株主からの贈与」も猶予の対象になります。

●平成29年度改正で、「贈与税の納税猶予制度」の適用対象となる贈与に相続時精算課税制度も選択できるようになりました。それまでは法定相続人への贈与のみが猶予の対象でしたが、親族(6親等内の血族、配偶者、3親等内の姻族)まで拡大されました。

↓

たとえば、先代経営者に息子がおらず、娘の配偶者(娘婿)が専務として会社に入り、社長を補佐しているケースがあります。以前は娘の配偶者への贈与は税制の適用外でしたが、今は相続時精算課税が使えます。贈与の方法には「暦年贈与」と「相続時精算課税制度」の2つがあるのですが、暦年贈与は適用税率が高く、もし途中で取り消しになったときの税負担が多額となってしまうのです。

それが平成29年度改正以降、事業承継税制を使えば後継者が相続人である・ないにかかわらず推定相続人以外の者でも、相続時精算課税制度の選択が認められることになりました。精算課税を選ぶことによって、認定取消時のリスクが軽減され、生前贈与がしやすくなりました。

●一般措置では承継計画の提出は不要でしたが、特例措置では必要になります。

↓

この特例を受けたい者は、特例承継計画を策定して、認定経営革新等支援機関の所見を記載のうえ、平成30年(2018年)4月1日から平成35年(2023年)3月31日までの間に、承継計画を都道府県知事に提出して、確認をしてもらわなくてはなりません。また、この5年間の提出期間中に限り、贈与や相続があった場合はその株式の贈与や相続があった日以降に、後から提出しても特例を受けることができます。つまり、平成35年3月末までは後出しじゃんけんでも可能です。ただし、これは急に社長が亡くなってしまった場合の措置ですので、なるべく早めに計画を作り、確認を受けておいたほうがよいでしょう。

山田 知広

山田知広税理士事務所 代表

株式会社八事財産コンサルティング 代表

株式会社経営情報センター 代表

株式会社中日本エム・アンド・エー・センター 代表

名古屋税理士会所属、愛知県行政書士会所属、

TKC全国会所属

日本M&A協会理事会員、青年経営者研修塾所属 税理士・行政書士

経済産業省 認定経営革新等支援機関

M&Aシニアエキスパート

家族信託専門士