資産クラスのパフォーマンスを評価する2つの方法

ポートフォリオや各資産クラスのパフォーマンスを評価する際には、期待リターンだけではなく、リスクやシャープ・レシオなどといったものも併せて見ていく必要があります。

初めに、リスクやシャープ・レシオについて書いていきます。

まず、投資の世界でいうところのリスクとは、以前にも触れたように「標準偏差」、つまり「収益の振れ幅の大きさ」のことでした。

この「収益の振れ幅の大きさ」のことをよく「ボラティリティ」といったりもします。

そして、リスクというのは基本的に、過去の収益率(リターン)をもとにして算出されます。

ここで、標準偏差の値は、ギリシア文字のσ(シグマ)を用いて表されますが、正規分布に従うようなデータの集まりにおいては、平均値±1σの範囲に全データの約68%が収まり、平均値±2σの範囲に全データの約95%が収まるという特性があります。

実際の相場ではファット・テールが見られ、その価格変動率は正規分布には従いませんが、ここでは従うものと仮定します。

その上で例えば、平均の年間収益率(リターン)が5%、リスク(標準偏差=1σ)が20%の資産クラスがあったとします。

すると、この資産クラスは、年間の収益率が約68%の確率でマイナス15%からプラス25%の間に収まり、約95%の確率でマイナス35%からプラス45%の間に収まっていたということになるのです。

ちなみに、非常に大まかではありますが、年率換算で見た場合に、株式やREIT、商品先物の標準偏差は20%前後、債券では5~10%くらいが目安となってきます。

続いて、シャープ・レシオというのは、次の式で求められるように、リスク調整済みのリターンを測るものです。

シャープ・レシオ=(リターン−無リスク金利)/標準偏差

つまり、いくらリターンが高かったとしても、そのリターンを得るために高いリスクをとっていれば、運用効率がよいとはいえず、シャープ・レシオの値は低くなるのです。

このシャープ・レシオは、投資信託などファンドの運用成績を比較する際によく用いられているものでもあります。

なお、シャープ・レシオの計算式にある無リスク金利というのは、リスクフリーレートとも呼ばれ、通常は国債利回りや銀行間取引の金利であるインターバンクレートのことを指しますが、ここでは考慮しないものとします。

期待リターンの算出はプロでも難しい

さて、期待リターンに話を戻しますが、これはいうまでもなく将来にわたる運用から期待されるリターンのことです。

ただ、本連載の中でも何度か書いているように、将来のことというのは誰にも分かりません。

また、様々な要因が複雑に絡み合ってくるため、将来を予測することも容易ではありません。

例えば、各資産クラスの中長期的な期待リターンを算出するには、世界各国の人口動態や生産性、技術革新、景気サイクル、金融政策の見通しなど、非常に多岐にわたる要因を考慮しなければなりません。

そこまでして期待リターンを算出するというのは現実的ではありませんので、ここでは期待リターンに関して、あるデータを参照しましょう。

それは、米国の投資銀行であるJPモルガンが公表している、「長期マーケット予測(Long-term Capital Market Assumptions:LTCMAs)」です。

その中では、今後10~15年の見通しに基づき、60もの資産クラスや戦略について、期待リターンや想定ボラティリティなどが示されています。

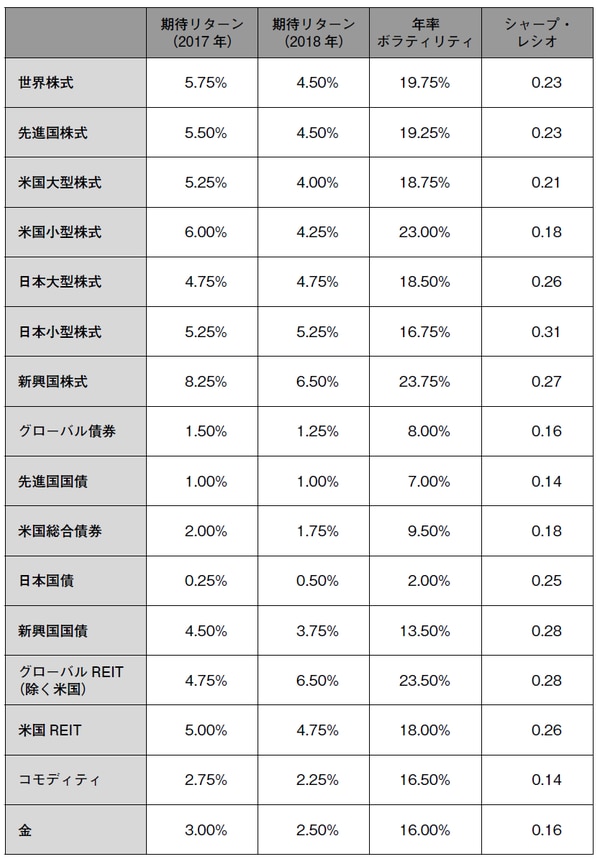

この「LTCMAs」の2018年版から主要な資産クラスの期待リターンおよび年率ボラティリティのデータを抜粋し、2018年の期待リターンを年率ボラティリティで除した簡易的なシャープ・レシオを併せて示したのが次の図表です。

[図表]長期マーケット予測

この表を見てまず気になるのは、総じて外国株式は、2017年と2018年の期待リターンに大きな差が生じているということです。

今後10~15年の見通しに基づいて算出したものであるにもかかわらず、たった1年でここまで期待リターンが変化してよいものかと正直、疑問に思わざるを得ません。

もちろん、LTCMAsのレポートにはその理由が色々と書かれていますが、逆にいえば、期待リターンというのはプロでも予測することが難しいものだということでしょう。

また、金を含め、コモディティの期待リターンが低いことも目に留まります。

このLTCMAsに限りませんが、こういったプロの予測というのは外れることも少なくないため、私は逆指標として用いることがあります。

つまり、LTCMAsの予測に反して、コモディティが高い期待リターンを示す可能性があるのではないかということです。

とはいえ、これに関しては個人的な見解ですので、参考程度に過ぎませんが。

小林 武文

精神科医・投資コンサルタント