ポートフォリオの管理に重要となる「リバランス」

さて、ポートフォリオは構築できたとして、その後ポートフォリオを管理していく上で重要になってくるのが、リバランスといわれるものです。

このリバランスというのは、相場変動により変化した資産の配分比率を調整することです。

つまり、配分比率が低下した資産を買い増したり、逆に配分比率が上昇した資産を一部売却したりといった作業を継続的に行っていくことで、当初決定したターゲット・ポートフォリオを維持していくのです。

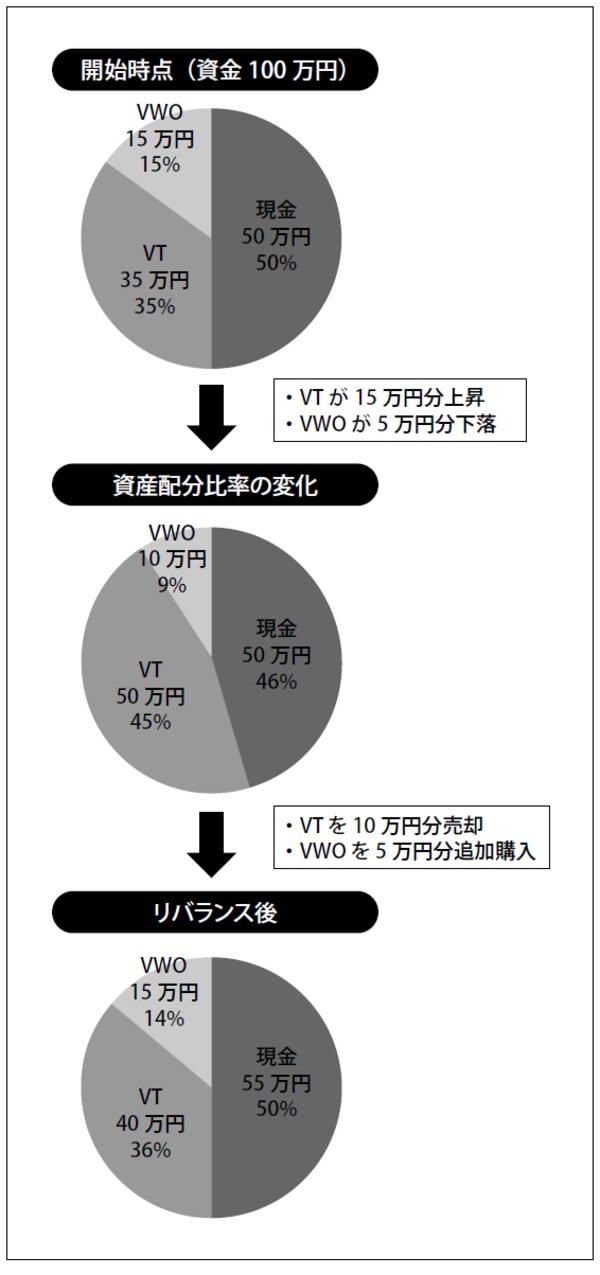

ここではまず、「資金別ポートフォリオの具体例」のところで示した「運用資金100 万円のポートフォリオ」をもとに、リバランスの例を見ていきます。

図表1に示すように、一番上にある当初のポートフォリオから、「VT」が15万円分上昇し、「VWO」が5万円分下落したとすると、ポートフォリオの資産配分比率は真ん中にある円グラフのようになります。

[図表1]リバランスの例

これを当初の資産配分比率に戻すために、「VT」を10万円分売却し、「VWO」を5万円分追加購入したのが一番下の円グラフで、開始時点とほぼ同様の資産配分比率となっていることが分かります。

このような作業をリバランスというわけです。

リバランスでは、価格の上昇した資産を売却するといっても、売却するのは一部だけなので、全てを売却してその後の上昇を取り逃してしまうといったことがなく、バランスのとれた戦略であるといえます。

そして、機関投資家の中には、リバランスをほぼリアルタイムに実施しているようなところもありますが、個人投資家においては、年に1回程度でよいでしょう。

ここで挙げたリバランスの例では、「VT」を10万円分売却し、「VWO」を5万円分追加購入していましたが、既に何度も触れているように、海外ETFの売買手数料との兼ね合いから、本来であれば一度に約12万円以上の売買をしたいところなのです。

そう考えると、必然的にリバランスの頻度は限られてきます。

機関投資家では、取引が大口のため売買手数料が安く済みますが、個人投資家では相対的に手数料の比率がどうしても高くなってしまうため、売買の頻度はできるだけ少ないほうがよいのです。

なお、広い意味でのリバランスには、ここまで書いてきたような、当初の配分比率を維持することの他に、各資産への配分比率そのものを見直すことも含まれる場合があります。

また、この各資産への配分比率を変更することを特に「リアロケーション」といって、狭い意味でのリバランスと区別する場合もあります。

このリアロケーションに関しては、例えば米国大学基金の運用戦略であるエンダウメント投資戦略においても、年に一度となっており、個人投資家においても同程度で十分でしょう。

ただ、リアロケーションは資金量によって、必要性の有無や度合いが異なってきます。

それは、「資金別ポートフォリオの具体例」のところで示したように、資金が大きくなるにつれて、運用する資産を選択する幅が広がりますが、資金が乏しいと運用の選択肢が限られてきてしまうためです。

そういったことから、リアロケーションに関しては、保有している資産の価格上昇や貯金などにより、運用資金が増加するにつれて、「運用資金30万円のポートフォリオ」から「運用資金100万円のポートフォリオ」に、さらには「運用資金300万円のポートフォリオ」へと徐々に移行していくようなイメージとなります。

それでは実際に、リアロケーションについても、その具体例を見ていきます。

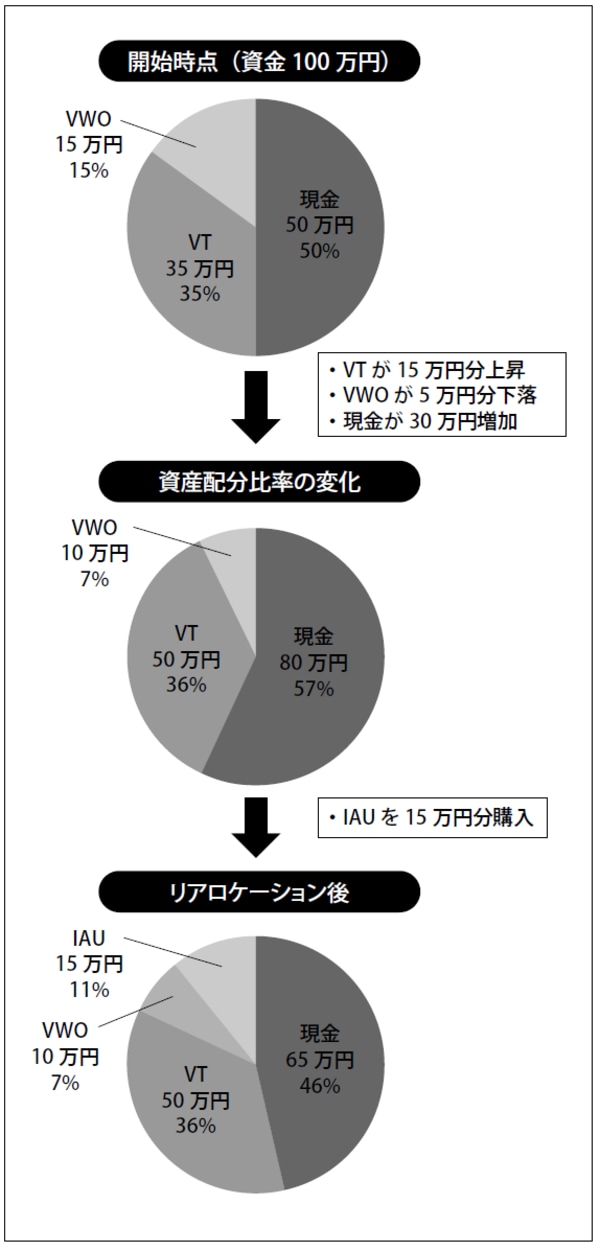

リバランスの例と同じく「運用資金100万円のポートフォリオ」をもとにして、リアロケーションの例を示したのが図表2です。

[図表2]リアロケーションの例

この図の真ん中にある円グラフにおいて、開始時点から「VT」が15万円分上昇し、「VWO」が5万円分下落したというのは、リバランスの例で示した場合と同様です。

リバランスの例で示した場合との違いは、現金が30万円増加したという点で、これは毎月2.5万円ずつ貯金していって、一年間で貯まった30万円をポートフォリオの現金に加えた場合というのを想定しています。

ここで、現金の比率が増加したため、現金の一部を使って、既に保有している「VWO」を買い増したりといったことも十分に考えられます。

一方で、一番下の円グラフにあるように、「VT」や「VWO」はそのままに、新たに「IAU」を購入することによって、リアロケーションを行うという選択肢もあるのです。

ちなみに最近、人気を博している商品に「ターゲット・デート・ファンド(TDF)」あるいは「ライフサイクル・ファンド」と呼ばれるものがあります。

これは、退職するタイミングをターゲット・デート(目標日)として、リアロケーションやリバランスによるリスク調整を自動で行ってくれるというものです。

しかしその実は、退職するタイミングが近づくにつれ、株式の比率を下げ、債券の比率を上げるといった程度のものに過ぎません。

そもそもこの「TDF」は、「債券は株式よりも安全」、「株式と債券は異なる動きをする」といった前提に基づいていますが、実際にそうなるとは限らないのです。

ですから、もうお分かりとは思いますが、「TDF」を購入する意義というのはほとんど見当たらないのです。

運用結果がマイナスとなる場合も想定し、勤労の継続を

最後に、ポートフォリオの出口戦略について触れていきます。

もちろん、金融資産からの配当や利息だけで生活できるようになれば理想的だといえますが、一般的には退職後など、どこかの時点で資産を取り崩していくことになるでしょう。

そこで、ここではその取り崩し方について考えていきます。

一般に資産運用では、ドルコスト平均法のように、金融商品を一定期間ごとに「定額」で購入していくことが勧められます。

これに対して、金融資産を売却していく際には、一定期間ごとに「定率」で売却していくことが勧められ、この「定率」でというのがポイントになります。

これは例えば、ポートフォリオの期待リターンが年4%であった場合に、取り崩していくのが年4%以内であれば、保有資産を減らすことなく運用し続けることができるという考え方に基づいています。

ですが、資産運用では毎年安定して、年4%のリターンを上げられるわけではありません。

極端なことをいえば、リターンは年によって、マイナス30%となることもあれば、プラス40%となることもあり得るのです。

ですから、より慎重を期すのであれば、リターンがマイナスとなった際には取り崩すのを控え、リターンが大きくプラスとなった際に、その分だけ多く資産を取り崩すのが望ましいといえます。

つまり、資産を取り崩す比率を、運用成績に連動するような形で決定するというわけです。

ただ、この方法にも問題がないわけではありません。

それは、資産を取り崩し始めてからの運用が順調なものであれば何も問題はないのですが、初めに低調な運用結果が続いてしまうと、資産を取り崩していくこと自体ができなくなってしまうというものです。

残念ですが、こればかりは運によるとしかいいようがありません。

ある程度、取り崩し始める時期というのを決めておき、非常に高いリターンを上げた年から取り崩し始めることができればよいのですが、そのような幸運に恵まれるとは限りません。

そして、仮にそのような機会があったとしても、その翌年から低調な運用結果が続いてしまう可能性もあるため、資産を減らすことなく取り崩していけるという保証はどこにもないのです。

となると結局、資産をなるべく減らさないためには、給料は減ることになったとしても、勤労期間をいかにして延長できるかが大事になってきます。

本末転倒というか、逆説的ではありますが、資産を減らしたくなければ、勤労し続けるのが最も手堅い選択であるということなのです。

それに何より、勤労所得があることは心の余裕につながります。

貧すれば鈍するではありませんが、投資においても、余裕が無くなるとどうしても悪手を打ってしまいやすくなるのです。

ですが、多少なりとも勤労所得があれば、それが心の余裕へとつながり、投資においてもプラスの効果をもたらしてくれることが期待できるというわけなのです。

小林 武文

精神科医・投資コンサルタント