相場で重要な「値幅」「期間」という2つの要素

保合は「もちあい」と読む。企業同士が株を持ち合う「持ち合い」とはちがう。上げトレンド、下げトレンドに対して、方向性のはっきりしない横ばいの動きを保合という。

相場は値幅だけではなく、「値幅」「期間」という2つの要素で考える必要がある。月足チャートでも、終値を数字で書き記した場帳でも、どれだけの期間でどういう上げ下げをみせたのか、2次元的な感覚で判断するのである。3段上げの値幅に続き、期間を考えてみたい。低位株は長期に下げて安値に到達した銘柄であり、底練り→1段上げ→2段上げ→3段上げとなって天井を形成する。

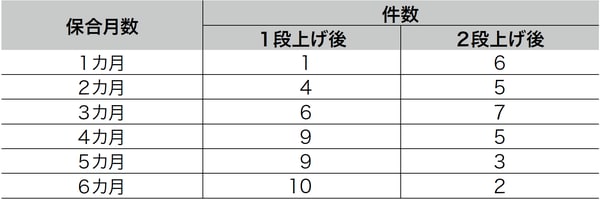

このとき、1段目と2段目の途中、2段目と3段目の途中には保合がある。その月数についての統計が図表1である。

[図表1]上げ途上の保合日数

表の数字を見ると、1段目から2段目に移行するときには保合の期間が長く、3段目に向かうときには比較的短期間で保合が終了する、ということがわかる。

予測の基準となる3段上げの「典型」とは?

「典型」という言葉を安易に使うと、解説には都合がいいが全く実践的ではない方向に行きやすい。だが、「当てようとはしないが、予測をしない限り売買が始まらない」のと同じで、何らかの基準が必要だ。再び、統計の数字を示して解説したい。

図表2は、1980年代の統計で、選定銘柄132銘柄のうち、「きれいに3段上げをみせた23銘柄」についての調査である。

[図表2]典型と思われる上げの型

まとめれば、

1段上げ 3カ月

1段上げ後の保合 5カ月~6カ月

2段上げ 3カ月

2段上げ後の保合 3カ月~6カ月

3段上げ 2カ月~4カ月

というのが典型となる。

しかし、100%の確率で成功した選定銘柄132のうち、典型を示すために適格となったのが、たったの23銘柄である。

また、調べてみても、「底の型(形)や期間」と「上げの値幅、期間」の明確な関係も見出せない。

①上記の型が3段上げの典型である

②1段で上げて終わってしまうものもある

③2段上げで天井を打つものもある

④1段上げ後の保合は少し長く、2段上げと3段上げの間の保合は短い

とまとめるのが、実践的な限界であろう。

なおかつ、時代とともに値動きの特性が変化していく現実も考えなければならない。

【ルール 28】

同業種の先導銘柄が上伸に転じたら買い選定銘柄に注意、買いの準備

循環物色という言葉がある。株式市場が活況のとき、次々に出遅れの銘柄が物色されていく動きだ。こういうとき、「選定されている銘柄の先導役的な銘柄が上伸したら注意をせよ」というルールである。

およそ3カ月遅れて、関連の銘柄や子会社が動く傾向があるのだ。

「注意せよ」といっても、あわてて新規銘柄を選んだり、関連のものを何でも買えということではない。あくまで、「ルールによって慎重に選んだ選定銘柄の先導銘柄が動いたときは、人気の波及によって動く可能性があるよ」と言っているのだ。

なお、先導銘柄とは、そのときの人気銘柄とか、その業種の代表格のものをいう。人気が移り変わる株式市場において、この部分を明確に定義することはできない。