分配金利回りは、市場全体の配当金利回りとほぼ同じ!?

前回の続きである。ETFが連動を目指すベンチマーク・インデックスとほぼ同じ銘柄をおおむね同じ構成比率で保有するということは、そのETFの価格変動の特徴がベンチマーク・インデックスとほぼ同じになるだけではない。インデックスに連動させることが目標となるので、保有する有価証券は原則として売買しないで持ち切っていくことになる。また、アクティブ運用のようにファンドマネージャーなどの裁量に基づいた保有銘柄の入れ替えも行われない。つまり、投資家がETFで保有している全ての株式、債券、REITからの利子配当もETFの中にとどまることを意味する。

“ETFとして扱われるには税法の定めにより、信託の計算期間中に、信託財産に生じた配当、受取利息そのほか、これらに類する収益の額から支払利子、信託報酬そのほか、これらに類する費用の合計額を控除した額の全額について、分配が行われることとなっています。”“ETFの分配原資は、法律の定めにより、原則、その期の決算時に投資家へ分配されます。”(日興アセットマネジメント社ホームページより)

すなわち、ETFではこれらを原資として投資家に分配金を支払うのである。ETFの分配金の原資≒株式市場、債券市場、REIT市場全体から生じる利子、配当金の割合の縮小版ということになる。

“収益分配原資がETFの発行済口数に応じて均等に分割、分配されるという制度は、特に決算期直前に大きな設定や償還(交換)が行われると、指数の利回りと比べて利回りが低下(分配金希薄化)したり、上昇(分配金濃縮化)したりすることが起きてしまいます。分配に焦点を当てたETFを組成するにあたって、この現象をうまくコントロールする仕組みを作らなくてはなりません。”(日興アセットマネジメント社ホームページより)

このように、“分配金の希薄化をうまくコントロールする仕組み” のものを利用するか、口数の増減の影響をほとんど受けないぐらい純資産の規模が既に何百億円~何兆円にまで達しているものをうまく使えば、ETFの分配金の利回り≒株式市場、債券市場、REIT市場全体から生じる利子、配当金の利回りということになる。

主にインカム収入を期間収入として予算化している公益法人などにとっては、このようなETFの収益分配金の特徴は上手く使わない手はないと考える。

“ETF内で株式を売買したことによる収益(キャピタルゲイン)が発生した場合は収益分配の範囲に入らないということです。当該収益はファンド内にとどめ置かれ再投資されます。”(日興アセットマネジメント社ホームページより)

また、上記のように、原則としてETF内で保有する株式、債券、REITの元本は据え置かれ、長期的なキャピタルゲインとして区別して認識することができる。元本まで取り崩し続けるたこ足分配の投資信託のようなことが出来ない仕組みになっている。このような明瞭かつ合理的な分配方針が存在することもETFの魅力である。

ETFの発行口数が増えると、利回りが低下することも

☆コラム6☆ 分配金の希薄化とは(日興アセットマネジメント社ホームページより)

ETFの分配金は、利子配当金などの分配原資をETFの発行口数に応じて均等に分割、決算期に投資家に支払われる。従って、決算期直前にETFの発行口数が大量に増えてしまうと、ベンチマーク・インデックスの利回りと比べて分配金利回りが低下しまうことがある。これを分配金の希薄化現象と呼ぶ(特に、純資産の比較的小さなETFの分配金の場合、大量の発行口数の増加の影響を受けやすい)。

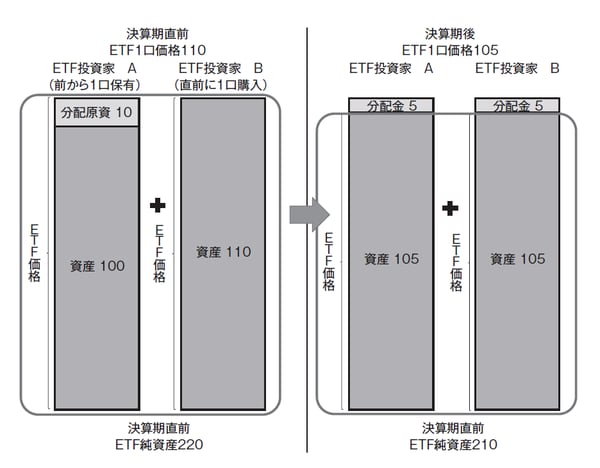

[図表1]ETF分配金の希薄化の仕組み

上の表で、当初1口当たり100の資産のETFに10の分配原資がたまって、1口当たりの純資産額が110になっていたとする。ここで1口追加設定をすると110の価額で追加設定することになる。しかし、分配原資はあくまでも10しかない。決算、分配時にはこの10を2口で分け合い、1口当たりの分配金は5となる。これが希薄化(*)である。これとは逆に、濃縮化も起こりえる。

*分配金を10得られるところが5となってしまい、損をしたように受け止められることがあるが、ETFには210の純資産が残っており、1口当たりでは105の純資産となっている。分配金として受け取ることができなかった5はETFの内部に留保されただけで、経済的には損得がない(ただし、追加設定した投資家は、純資産110を払って1口のETF受益権を得て、5の分配金を受け取り、純資産105のETF受益権1口が残るということになる。実質、5の分配金は元本を払い戻した。投資家にとっては収益として認識することができるものの、課税対象となる。非課税法人では損得が無いが、課税法人や個人では注意が必要)。

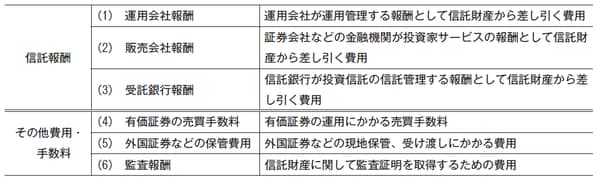

[図表2]投資信託等の保有時に発生する間接費用の内訳