利用可能なETFは6,000種類を超えると言われるが・・・

さて、本連載では、書籍『新しい公益法人・一般法人の資産運用』第4章で解説した資産運用の原理原則、ロジックを具現化したパーツ/ツールとしてのETF(上場投資信託)について紹介してきた。「なぜ、金融市場≒ベンチマーク・インデックスを複製できるのか?」「なぜ、市場平均利回り程度のインカム収入を受け取れるのか?」「なぜ、運用コストが安いのか?」「なぜ、億円単位でいつでも取引できるのか?」という切り口からETFの特徴を説明した。

公益法人本来の資産運用ニーズが、「ロスカット、取り崩すことなく、利子配当の期間収益で法人運営、事業遂行を継続したい」というものであるならば、また「普通の公益法人と運用担当の理解、ハンドルできる範囲に資産運用をとどめる」ことであるとするならば、ETFのこのような特徴は見逃せない。

ETFは運用内容の透明性が高く、運用コストも廉価である。価格変動の特性もインカム収入の特性も代表的な金融市場のそれと重ねて把握、管理ができる。様々な金融市場のベンチマーク・インデックスを模倣、コピーするETFを利用すれば、金融市場全体、世界経済をほぼ再現するポートフォリオの構築は簡単にできるのである。このようなポートフォリオ構築のパーツ/ツールとしてのETFは公益法人として使わない手はない。

最後に、留意点をひとつ。現在世界で利用可能なETFは6,000種類を超えると言われるが、ETFであればどれでも良いわけではない。くれぐれも、オーソドックスでない資産やメジャーでない金融市場をカバーするETFや、オーソドックスでない手法で運用されているETFを真っ先に検討するのは避けるように留意されたい。書籍『新しい公益法人・一般法人の資産運用』第6章で詳しく述べるように、ポートフォリオの構成資産は「核となる資産」、すなわち世界経済でも重要な構成要素と考えられる金融市場を組み合わせるのが望ましい。

運用コストや流動性などの理解へ役立つ「参考リスト」

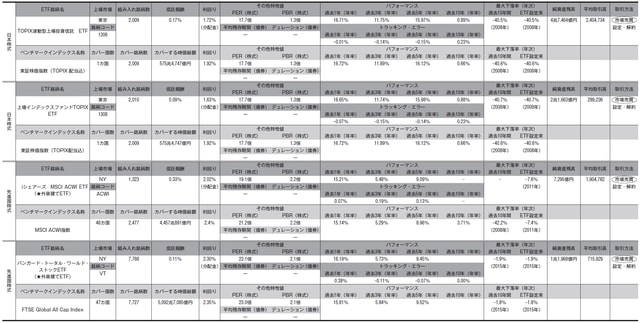

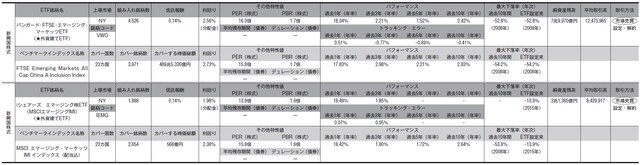

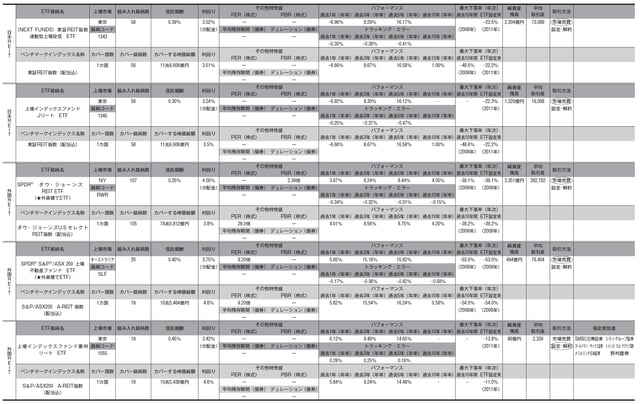

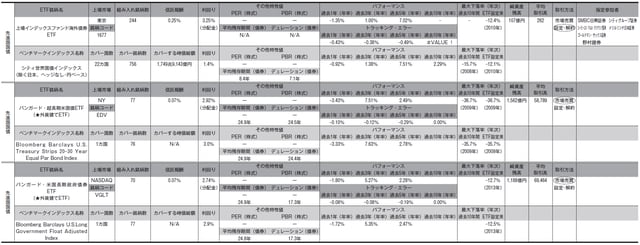

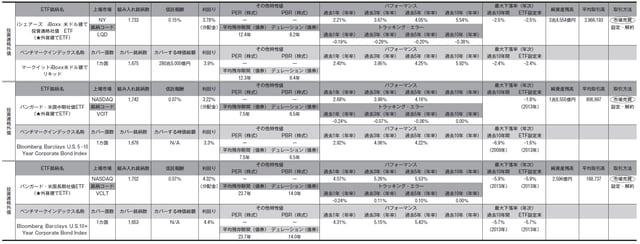

また、下記にオーソドックスな金融市場をトレースするETFの参考リストを付けている。本文で解説した金融市場とETFの価格変動特性、インカム利回り、運用コスト、流動性(市場売買/設定)などの事項を照らし合わせていただくとより読者の理解が深まるのではないかと期待している(なお、参考リストのETFへの投資は自己責任であることは言うまでもない)。

◆ETFの参考リスト

以下のリストについての留意事項

*2017年4月末現在

*(出所)野村アセット、日興アセット、ブラックロック、バンガート、ステートストリート、東証、MSCI、FTSE、ダウジョーンズ、S&P、シティ、HIS Markit、ブルームバーグバークレイズ、JPモルガン

*外貨建てETF(★)と対応するベンチマーク・インデックスのパフォーマンス(年率)、最大下落率(年次)は外貨ベース。

*外貨建てETFの分配金利回り実績は課税前のグロスベース。

*ベンチマーク・インデックスがカバーする時価総額、ETFの純資産残高、そのほかは米ドル=110円、豪ドル=83円で換算。

*平均取引高は過去50営業日の1日当たりの市場売買の平均。単位は1株。

*取引方法(市場売買 or 設定/解約)は著者の2017年4月末時点の著者の見解。ETFの運用会社、そのほかが推奨しているものではない。

[図表1]日本株式、先進国株式を中心としたETF

[図表2]新興国株式ETF

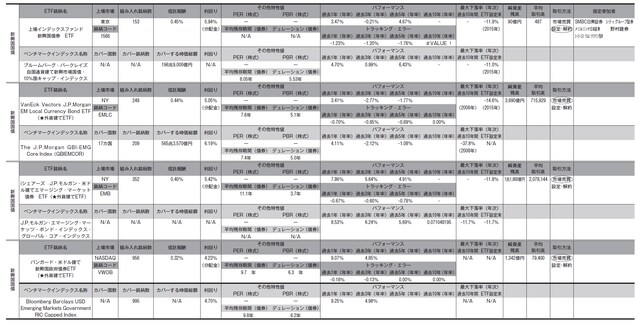

[図表3]REIT ETF

[図表4]為替ヘッジ外債ETF

シティ・インデックスは、本指数またはそれに含まれるいかなるデータの正確性や完全性を保証するものではく、本指数に係る口頭や書面のコミュニケーション(電子媒体を含む)を含む一切の情報伝達に関して、いかなる誤り、欠落または遅延に対しても何ら責任を負わないものとします。シティ・インデックスは、本指数またはそれらに含まれる一切のデータの使用により、ブラックロック社、本商品の所有者あるいは所有者となる可能性のある者、またはその他の者や組織に生じた結果に対して、明示的にも暗示的にも何ら保証をしません。シティ・インデックスは、本指数またはそれに含まれる一切のデータに関して、商品性の保証や特定の目的・使用における適合性に対する一切の保証を免除されることを明示し、かつそれらに関して明示もしくは暗示の保証も行なわない。以上のことに関わらず、契約、不法行為、無過失責任などの別を問わずに生じる直接的、特定の、罰則的、間接的あるいは結果的な損害(利益の損失を含む)について、仮にその可能性について事前に通知されていたとしても、シティグループが責任を負うことはありません。

(注2)ETFおよびベンチマーク・インデックスのデータは2017年7月末時点。本ETFは2017年8月25日に東証に新規上場予定。

*為替ヘッジにかかるコストについては、一般にETFの基準価格(元本)から差し引かれることになる。

[図表5]外国債券(先進国国債)

[図表6]外国債券(投資適格債)

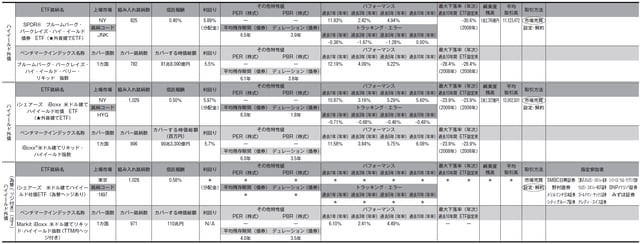

[図表7]外国債券(ハイイールド債)

*為替ヘッジにかかるコストについては、一般にETFの基準価格(元本)から差し引かれることになる。

[図表8]外国債券(新興国国債)