東証株価指数等の動きに連動する運用成果を目指す

1.ETF(上場投資信託)とは

ETFとは、特定のベンチマーク・インデックス、例えば東証株価指数(TOPIX)等の動きに連動する運用成果をめざし、東京証券取引所、ニューヨーク証券取引所などの金融商品取引所に上場している投資信託である。ETFは、“Exchange Traded Funds” の略で、「上場投資信託」と呼ばれている。今日では、株式だけでなく、債券、REIT(リート)、通貨、コモディティ(商品)のベンチマーク・インデックスへの連動をめざすETFも数多く上場している。投資先も日本から海外にまで広がり、世界中の国と地域のあらゆる資産にETFを通じて手軽に投資ができるようになっている。

(1)ETFの仕組み

ETFと似ている金融商品にインデックスファンドと呼ばれる投資信託がある。ETFはインデックスファンドが東京証券取引所、ニューヨーク証券取引所などに上場しているようなイメージの金融商品である。ETFもインデックスファンドも運用の目的は同じで、ベンチマーク・インデックスの動きに連動する運用成果をめざす、ベンチマーク・インデックス連動型の投資信託である。

ベンチマークインデックスを「複製」する方法とは?

1-1 なぜ、金融市場≒ベンチマーク・インデックスを複製できるのか?

ETFは、原則として、連動を目指すベンチマーク・インデックスとほぼ同じ銘柄をおおむね同じ構成比率で保有する。したがって、ETFの価格変動は、投資対象とする金融市場≒ベンチマーク・インデックスとほぼ同等の動きをすることが期待、予見できるのである。

例えば、東証株価指数(TOPIX)に連動を目指すETFであれば、ベンチマーク・インデックスとほぼ同じ2000銘柄を概ね同じ時価総額の比率で保有する。これはほかの株式、債券、REIT(リート)のベンチマーク・インデックスへの連動をめざすETFも原則として同様である。

一投資家が個別銘柄を買い集めて、例えば東証株価指数(TOPIX)と同じ2000銘柄を同じ構成比率で分散投資するには莫大な資金と管理の手間を必要とする。しかしながら、ETFのスキームを使えば投資資金と管理の制約から投資家は解放される。つまり、不特定多数の投資家から集めた多額の資金プールを通じて投資するスキームを使えば、何千銘柄に分散投資することも容易になる。投資家はそのようなETFの受益権を取得することで、好きな時に好きな金額だけ東証株価指数(TOPIX)と同じ投資得効果を期待できるのである。

これは、日本株式市場だけでなく世界の株式市場、債券市場、不動産(REIT)市場との連動を目指すETFの場合も基本的に同じである。

☆コラム4☆ ベンチマーク・インデックスを複製する手法のいろいろ

実際には、ベンチマーク・インデックスを複製する方法がいくつかある。まず大きく2つ、(1)有価証券の現物を保有してベンチマーク・インデックスを複製する方法(物理的方法、physial)、(2)有価証券の現物を保有せず、デリバティブを使ってベンチマーク・インデックスを複製する方法(合成的方法、synthetic)に分けられる。まず、この点については、市場全体から生まれる利子、配当、キャピタルゲインの享受を志向する投資家にとって、(1)の物理的方法、physialな方法で運用されるETFが望ましい。

また、物理的方法、physialにベンチマーク・インデックスを複製する場合も、さらにいくつかの方法に分けられる。まず、①完全法である。文字どおりベンチマーク・インデックスの構成銘柄、構成比率を完全に模倣する。次に、②準完全法である。信用リスクの高い銘柄群など一部のベンチマーク・インデックスの構成銘柄が排除される。また、計量モデルに基づき、インデックスとの乖離が最も小さくなるように一部の銘柄を抽出してポートフォリオを構築する方法は、③最適化法と呼ばれる。最後に、インデックス構成銘柄をグルーピングし、各グループから銘柄を抽出してポートフォリオを構築する④層化抽出法と呼ばれる。

理論的には、①完全法がインデックスとの乖離が最も小さく、②準完全法、③最適化法、④層化抽出法は乖離する可能性も高くなる。しかしながら、実際の各ETFの運用規模によってはインデックスの全銘柄を同じ構成比率で保有できない、各銘柄の最低取引単位も100株単位あるいは1億額面単位など制約がある、そもそもインデックス構成銘柄に取得しづらい銘柄(あるいは流動性の低い銘柄)などが含まれている、もともとインデックス構成銘柄の入れ替えが多く、それに伴うコストがかさんでしまう、などの実態に合わせて各ETF運用会社が最適と考える方法を選択している(最近では、上記のいずれかの方法で運用され、既に海外市場に上場していて、ある程度運用規模がある海外ETFを原資産としたETFも登場している)。

投資家の側では、ポートフォリオに組み入れたい資産を対象とするETFがそもそも利用可能かどうか、上記の運用手法の違いと実際の乖離の実績・コスト、投資家から見た利便性(分配金の有無など)を総合的に勘案して、どのETFを使うか選べばよい(①完全法は理想ではあるが、完璧性に固執するのは現実的ではないと思う。そもそも完全法にこだわると、利用可能な運用対象資産やETFは限定されてしまう。これは投資家にとっても、ポートフォリオを構築する上で大きな機会損失となり得る)。

☆コラム5☆ ETFの運用パフォーマンス格差の要因

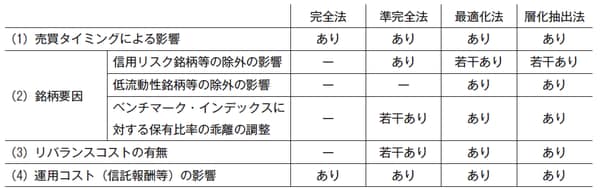

[図表]ETFの運用パフォーマンス格差の要因(物理的に有価証券を保有するphysicalな運用の場合)

一般に目標とするベンチマーク・インデックスが同じであれば、各ETF間の差がないと考えられるが、実際にはパフォーマンス格差は生じる。

①売買タイミングによる影響:例えば、上場廃止や新規上場、公募増資などの公表日から実施日までのいつ、当該銘柄の購入売却を行うかで差が生じる。

②銘柄要因:信用リスが高い銘柄や流動性が低い銘柄などを除外する場合、ベンチマーク・インデックスと構成銘柄や構成比率が異なることで差が生じる。

③完全法以外では、ベンチマーク・インデックスとパフォーマンスの乖離を調整するためにリバランス売買を行う必要がある。それによって差が生じる。

④運用コスト(信託報酬等)の差によってパフォーマンスに差が生じる。完全法のETFであっても、理論的には運用コストの分だけ、ベンチマーク・インデックスを下回る。

例えば、実際に年金積立金管理運用独立行政法人(GPIF)においても、運用機関によってベンチマーク・インデックスに対して、+0.01%~▲0.05%の乖離が生じている。

*日本株式のパッシブ運用の2013年度の運用実績(三井住友トラスト・アセットマネジメント社ホームページより)