法人名義で不動産投資、アパート建築で相続税対策

前回の続きです。

B 資産管理

法人を活用資産管理法人を設立し、最初から法人名義で不動産投資を行ったほうがより節税につながるケースがあります。

法人化が節税につながる第一の理由は、個人と法人の税率の差です。個人と法人の税率が逆転する境界は、課税所得900万円なので、医師の平均所得水準であれば、不動産投資で個人の収入が増えるよりも、法人化して所得を振り分けたほうが節税につながる可能性が高いといえるでしょう。法人化には、経費枠の拡大や家族への所得分配など、個人にはない様々な節税メリットがあります。

C 相続税対策

「相続税対策にアパートを建てる」という話はよく耳にします。では、なぜアパートを建てると相続税対策になるのでしょうか。

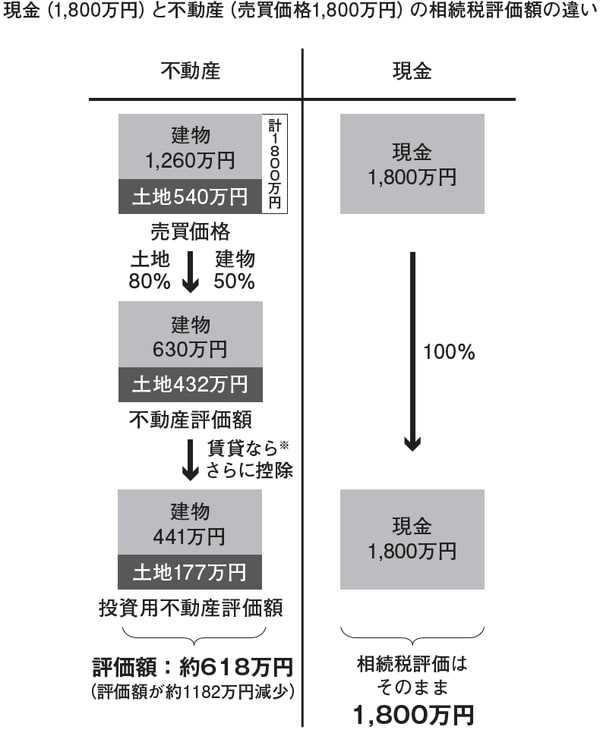

相続が生じた際には、資産の種類ごとに決められた相続税評価額によって、相続税額が決まります。換金価値が高く、かつ処分しやすいものほど、相続税評価額は高くなります。一番評価が高いのは現金や国債、株、金などです。

不動産は、売却に出してもすぐに売れるとは限らず、価格もその時の経済情勢に大きく左右されます。そのため、相続税評価額は金融資産よりも低く設定されています。土地よりは建物が建っているほうが、また自己使用よりも賃貸中のほうが、さらに売りにくいため相続税評価額を下げることができます。つまり、土地にアパートを建て、賃貸に出すことで最大限の節税効果が得られるのです。

[図表]課税評価額を減らす仕組み

土地 432万円×(1-借家権の割合0.6×借家権の割合0.3)×事業用小規模住宅の特例0.5=177.12万円

着実に利益を生む物件の選択、無理のないローンが重要

不動産投資は本来、ミドルリスク・ミドルリターンといわれるように、破綻するハイリスクをとる必要のない投資です。また、自分でリスクの管理ができるので、ローリスク・ミドルリターンを目指すこともできます。特に本業で忙しい医師にとっては、「最適な資産形成は不動産投資である」と断言できます。

しかし、多くの失敗事例が存在しているのも事実です。

それらの失敗事例に共通しているのは、そもそもスタート時点で「間違った不動産投資」をしているという点です。さらには、間違った方法で不動産投資をスタートしていても最初の数年間はうまく回っているため、失敗に気づかないケースが多いという点も事態を悪化させています。2棟、3棟と同じ方法で物件を買い進め、信用枠を使い切ってしまってから事態に気づいて相談にこられるのですが、もはや手遅れであることも少なくありません。

不動産投資は購入金額が大きいだけに、間違えた方法でスタートすると損失をなかなかリカバリーできず、最悪の場合は破産に至る危険性もある・・・そのことを念頭に置いて、正しいスタートを切っていただきたいのです。

そのためには、まずは不動産投資の仕組みをしっかり理解し、大儲けはできなくても「着実に利益を生む」物件を選択し、無理のないローンを組むことが重要です。