市場の動きと一緒に下がってしまう理由とは?

連載第2回から引き続き、「テーマ型投資信託」で損をするポイントについて見ていきましょう。

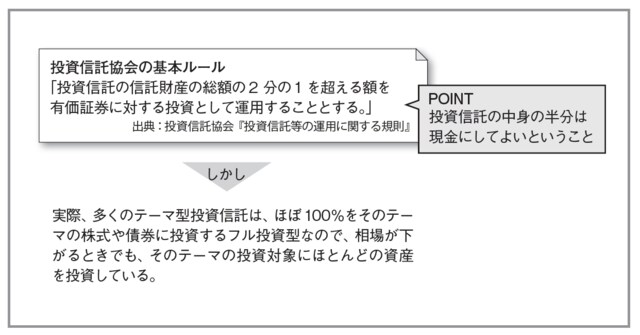

投資信託で損をするポイント3つ目は「フル投資型投資信託」の存在です。フル投資型投資信託は個人投資家にとって盲点になっており、知らない人が多いのでしっかり解説します。

連載2回目で、2007年にもし中国の株式で運用する投資信託を買ったら、その後大きく値下がりしてしまい損をしてしまう事例を紹介しました。2007年の中国株に限らず、2000年のITバブルのピーク時に日本株投信を買ってしまった例でも同じですが、実際に購入した投資家は株価が割高な「バブル」のときに買ってしまったのだから、下がってしまったのも仕方ないと考えた人が多かったと思います。しかし、冷静に考えると違和感がありませんか。

投資家が購入したのは中国や日本の個別株ではなく、中国や日本の株式に投資をする投資信託です。自分で選んで個別株を買って、下がってしまったのなら、仕方ないかもしれません。しかし、投資信託において誰が株を買うのかといえば、投資家ではなく投資のプロであるファンドマネージャーです。

2007年の中国株にしても、2000年の日本株にしても、プロのファンドマネージャーであるなら下がることを予想できたのではないでしょうか。だとしたら、相場が下がるときに投資信託の中で株式を買わず、現金で保有すればよかったのではないでしょうか。

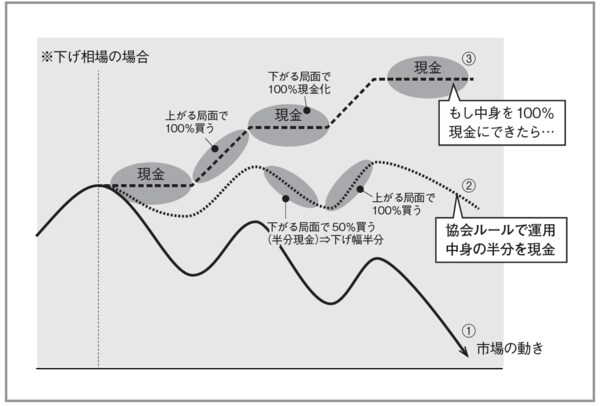

下記の図表1をご覧ください。①が市場の動きだとします。下落と上昇を繰り返し、下がっていきます。もしファンドマネージャーが下がることを予想できれば、理論上は③のようになるはずです。

[図表1]「フル投資型」と協会ルール、市場の動き

そもそも投資信託の基準価額がなぜ下がるかというと、投資信託の中で保有している株式が値下がりするからです。

たとえば純資産1000億円の投資信託があったとして、投資信託の中で1000億円すべてを株式に投資していたとします。組み入れている株式が全体で20%下がると、投資信託の基準価額も20%下がります。相場が下がるときにファンドマネージャーが組み入れの株式をすべて売却して現金化すれば、基準価額は下がりません(運用管理費用分は下がりますが)。ということは、相場が下落しているときにファンドマネージャーが株式を保有せず中身を現金にしてくれれば、その間投資信託の基準価額は下がらないことになります。

そして、下げ相場でも一直線に下がるわけではありません。①のように通常は波を打ちながら下がります。下げ相場でも上昇する局面があります。そのときにファンドマネージャーが保有していた現金で株式を100%買うと、その買った株式の上昇分、投資信託の基準価額も上がります。すると③のように上昇します。このことを繰り返すと下げ相場でも理論上、投資信託の基準価額は上昇するはずです。

しかし実際は市場の動きと一緒に下がってしまう投資信託がほとんどです。これでは「信じて託している」のに心もとない限りです。

フル投資型の投資信託は「信じて託してはいけない」

ここで、投資信託協会のルールをご紹介します。投資信託協会「投資信託等の運用に関する規則」では「投資信託の信託財産の総額の2分の1を超える額を有価証券に対する投資として運用することとする。」と書かれています。

簡単にいうと日本の株式で運用する投資信託なら「中身の50%以上は日本の株式で保有して運用すること」という意味です。株式の保有比率が100%でも70%でも、50%以上であればよいのです。言い換えると、相場が悪いときは何も100%フルに日本株を保有する必要はなく、50%までは現金にしていいという意味です。

では、この協会の基本ルールを先程の図表1に当てはめるとどうなるでしょうか。相場が下がるときは投資信託の中を50%現金にして、50%投資をすると下げ幅も相場の半分になります。そして相場が上昇するときは現金にしていた50%も株式投資をし、100%株式を保有すれば市場と同じように上昇します。また下がるときは50%現金にして・・・と繰り返せば、②のようになるはずです。

さらにいうと相場が下がるときでも、すべての銘柄が下がるわけではありません。上昇する銘柄もあります。ファンドマネージャーがうまく上昇する銘柄を組み入れることができれば、②以上に基準価額が推移してもいいはずです。しかしほとんどの投資信託は市場全体の動きと同じように下がっていきます。投資家は自己責任のもとではありますが、これでは「プロに信じて託す」意味がないようにも思えます。

なぜこのようになるかというと、多くの株式に投資をする投資信託は、株式保有比率を常に100%近くに維持するフル投資型で、市場と比べて相対的な利益を目指しているからです。絶対的な利益を目指していないのです。

たとえば日本株のフル投資型投資信託なら、投資信託の中でほぼ100%日本の株式を保有し、市場より相対的、つまりTOPIX(東証株価指数)より良い運用成績を目指していることが多く、TOPIXがマイナス20%のときには、マイナス15%の成績でも良い運用をしたということになってしまうのです。

投資信託を購入する投資家の気持ちになった場合、たとえば割高な「バブル」のときに株式で運用する投資信託を買ってしまったとしても図表1のように市場全体が下がっても投資信託の中身を現金化して守りながら運用してくれて、②や③のように推移してくれれば安心できませんか。相場が下がっても自分の投資信託は下げ幅を抑え、上昇するときにしっかり上がってくれれば、投資家は安心して長期保有ができます。

しかし、市場の動きとほぼ同じように動く投資信託を購入すると、投資家は「売り時」を自分で考えないといけません。「投資信託は長期で保有するもの」といわれますが、市場と同じように投資信託が上がったり下がったりされては不安になります。ですからすぐに売却をしてしまいがちです。

「投資信託の中の株式保有比率を90%以上に保たないといけない」とルール決めしている投資信託すらあります。そうするとファンドマネージャーは相場が下がると判断したときに売却したほうがよいと考えても、売却できないことになります。このようなフル投資型の投資信託は、信じて託してはいけないのだと投資家が認識する必要があります。

投資家は自身が保有している投資信託がフル投資型かどうかチェックしなければなりません。フル投資型が絶対に悪いわけではありませんが、相場が大きく下落するときは特に気を付けなければなりません。

[図表2]「フル投資型」が損をする理由