固定資産税評価額の減額措置を利用する

よく相続はオーダーメイドといいますが、いろいろとある中から、もっとも適した方法を選んで組み合わせるためにそういわれています。相続税の節税の仕組みがわかったところで、今回は賃貸不動産を所有することがなぜ節税になるのかを考えていきます。

たとえば、1億円で建物を建築したとします。実際に建築費用として1億円を支払っていますが、今度は、この建物が財産となります。相続税を計算するとき、この建物の評価は固定資産税評価額というものを利用します。

固定資産税評価額は再建築価格を基準として評価することになっていて、実際に支払った建築費用は評価額に直接には反映させず、建築に要した工事費一つひとつを点数計算して積み上げて評価します。その結果、ほとんどの建物の固定資産税評価額は建築費用や購入価額より低い評価額になります。

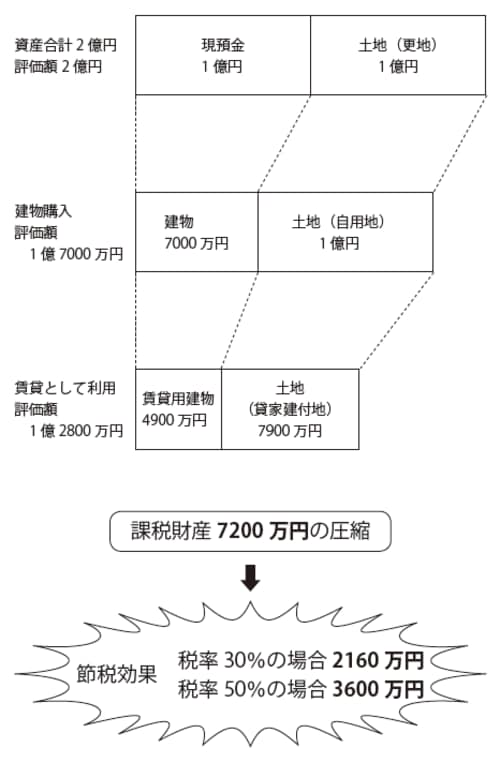

つまり、1億円の現金を持っていれば1億円が相続財産として課税対象になりますが、建物を建築した場合は、建築した時点で固定資産税評価額すなわち相続税評価額となりますので、たとえば7000万円ほどに下がります。

そして、その建物が賃貸用として使用されるのであれば、さらに減額が可能です。それは、他人へ貸したことで、自分の思い通りに使えないための減額措置と考えてください。

実際に貸家に入居者がいれば、売却したいと考えても、そのタイミングで出ていってもらうことを一方的に決めるわけにはいきません。住んでいる方もそれが認められてしまうと住むところを突然失い路頭に迷いかねません。そのため住んでいる方に借家権という権利を認めています。その借家権分を引くというのが、減額の理由です。

借家権割合は全国一律30%と決まっていますので、固定資産税評価額で7000万円ほどになった評価額から、さらに30%を減額します。すると、1億円で賃貸用建物を建築したこの場合は、4900万円ほどの評価額になるわけです。現金を賃貸用建物に組み換えすることで、建物評価そのものの減額と、賃貸用建物としての減額の2つが適用され、半分以上も評価額が減るのです。

1億円の賃貸用建物で約5000万円の相続税評価額が減額すると考えれば、単純計算しますと、2億円なら約1億円、3億円なら約1億5000万円が減額となります。相続財産が豊富なら豊富で、高額な建物を購入すればそれに応じて高い節税効果が表れますので、相続財産に合わせた価格の賃貸用建物の購入を考えていけばいいのです。

賃貸用建物を建築すると「土地の評価額」も下がる

また、これは賃貸用建物の場合ですが、賃貸用建物を建築しますと、同時に土地の評価額も下がります。

更地で評価額が1億円の土地があったとして、そこに賃貸用建物を建築します。更地のままであれば、1億円の評価額に相続税が課税されます。しかし、賃貸用建物を建築しますと建物の場合と同様、自分の都合だけで自由に活用できなくなりますので、減額が適用されます。

計算式としては、借家権割合と借地権割合を乗じた分を控除することになっています。借地権割合は地域ごとに違うのですが、ここでは70%として計算すると、7900万円の評価額になります。

建物と土地の節税の仕組みについては下記の図表にまとめましたので、こちらも併せて確認してください。

[図表]不動産を活用した節税の仕組み

ちなみに、現金がなくても、銀行から借入して賃貸用建物を建築することも可能です。節税効果はどちらも変わりませんので、状況に応じて判断していくことになります。