\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

販売会社による「商品説明・ニーズ確認」の不足

2017年10月に金融庁から、「平成28事務年度 金融レポート」が発表になりました。前回に引き続き、金融レポートに記載されている、日本の投資信託の販売実態等の具体例を参考に、アメリカに比べて日本では投資信託が普及しない理由を、掘り下げていきたいと思います。

●毎月分配型投資信託

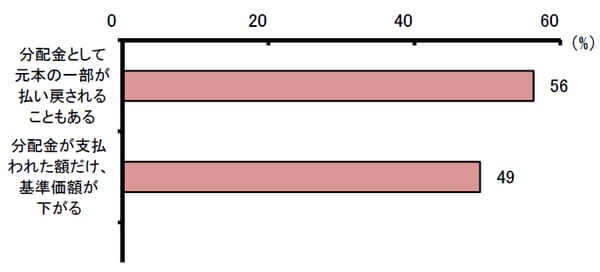

日本の投資信託残高の過半数を占めている毎月分配型投資信託は、複利効果が働きにくく、元本を取り崩しながら分配される場合には、運用原資が大きく目減りすることで、運用効率を下げてしまうということが問題点として指摘されています。顧客へのアンケート調査結果を見ると、毎月分配型投資信託を保有する顧客のうち、56%が「分配金として元本の一部が払い戻されることもある」ことを認識しておらず、「支払われた額だけ、基準価額が下がる」ことを認識していない割合は約半数にものぼります。こうした毎月分配型投資信託の商品特性について、販売会社から十分に情報提供を受けた上で、顧客が商品選択しているのかについては疑問が残ると指摘しています(図表1)。

[図表1]毎月分配型投資信託保有者の分配金に対する認知度

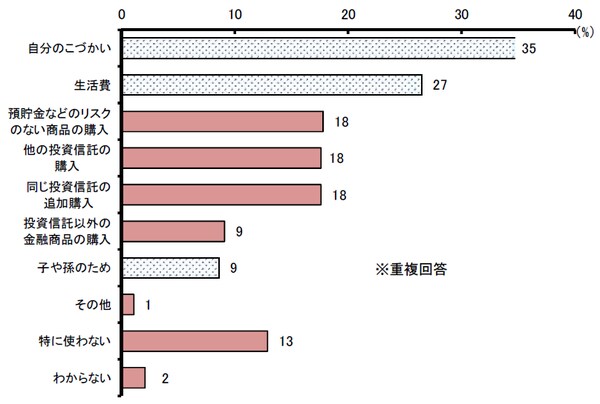

毎月分配型投資信託については、分配金を月々の生活資金に充てたいという高齢者を中心とした顧客ニーズがあるとの見方があります。しかし、前記のアンケート調査結果では、受け取った分配金を何に使いたいかとの質問に対して、分配金を「特に使わない」「同じ投資信託を購入する」等の回答が相当数見られていることから、顧客ニーズを十分に確認せずに販売が行われている可能性があることも指摘しています(図表2)。

[図表2]毎月分配型投資信託保有者の毎月分配金の使用目的

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

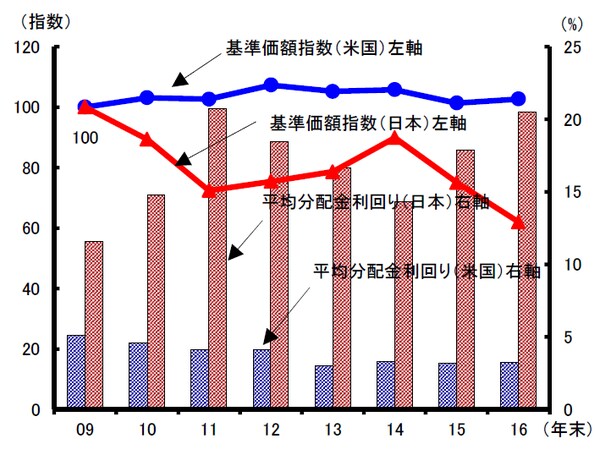

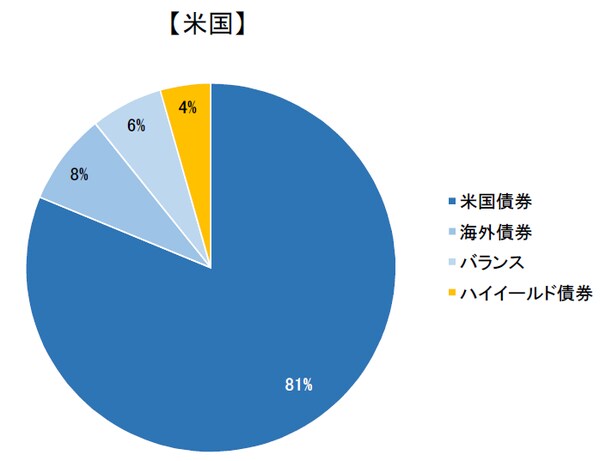

なお、アメリカでは、投資信託全体における毎月分配型の割合は、残高ベースで20~30%の間で推移しており、毎月分配型投資信託の多くは債券に投資し、利子の範囲内で分配するものが多くなっています。近年の世界的な低金利状況を反映し、平均分配金利回りを低下させている傾向にあります。

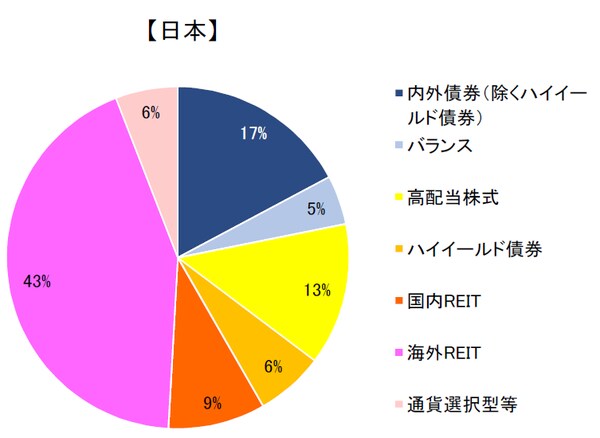

一方、日本では、海外リートやハイイールド債等の投資信託が多く、元本を取り崩しながら分配しているものも未だに散見されます(図表3、4)。

[図表3]毎月分配型投資信託の平均分配金利回りと基準価額指数の推移

[図表4]規模の大きい毎月分配型投資信託の投資対象(純資産総額上位30銘柄)

投資信託全体の平均保有期間は「3年未満」に留まる

●回転売買の状況

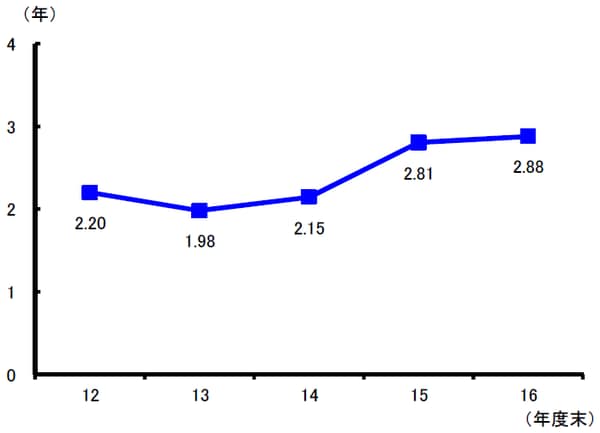

「平成27事務年度 金融レポート」では、投資信託の販売において、販売会社が顧客からの手数料を目当てに頻繁な売買を繰り返す、いわゆる回転売買が行われているのではないかとの問題提起がされています。投資信託全体の平均保有期間を見ると、2014年度より少しずつ伸びていますが、3年未満の期間に留まっており、依然として回転売買が行われていることが窺われます(図表5)。

[図表5]投資信託全体の平均保有期間の推移

これまで説明してきたように、日本における投資信託の販売状況、商品組成等は課題がまだ多く残っています。これらを一つ一つ改善していくことが投資信託がアメリカのように定着していくことに繋がると思います。

日本では、2017年1月に「iDeCo」の適用対象が拡大され、2018年1月には「つみたてNISA」が導入されます。今後、こうした制度を通じて長期の積立投資が普及し、家計の安定的な資産形成に資する投資信託の組成・販売が増加していくことが期待されます。

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~