基本的には株式譲渡と事業譲渡の組み合わせになるが・・・

取引スキームの税負担への影響を理解するために、株式譲渡と事業譲渡の簡単な計算例を確認しておきたい。親族外承継(M&A)の実務で取り扱うさまざまな取引スキームは、一見複雑に見えても結局は株式譲渡と事業譲渡の組み合わせに過ぎない。

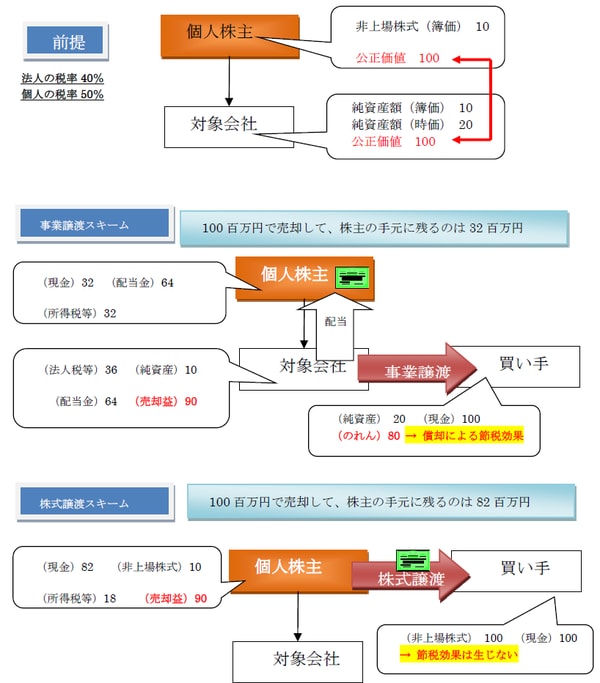

[図表1]個人株主の場合の有利不利判定

事業譲渡(実務では現金交付型会社分割が使われる。)は、対象会社そのものが当事者として売り手となり、保有する事業を第三者へ譲渡することである。

ここで、純資産額(簿価)10百万円の事業の公正価値を100百万円とし、その価格で譲渡するとすれば、会社は、純資産額(簿価)10百万円と売却価格の差額90百万円の売却益として計上し、法人税等36百万円(税率40%と仮定)が課税されることになる。

その直後、会社の残余財産である現金64百万円を個人株主に分配すると、所得税等32百万円(税率50%と仮定)が課税され、手元には32百万円の現金が残ることになる。

一方の買い手は、公正価値100百万円で事業を買収し、その対価100百万円と純資産額(時価=簿価ではない。)20百万円との差額80百万円を会計上「のれん」(税務上は「資産調整勘定」。)として認識する。

この結果、買い手は資産調整勘定の償却によって税負担を軽減する効果を享受することができるので、実質的に32百万円(=資産調整勘定80百万円×税率40%)だけ買収価格を引下げたと考えることができる。

これに対して、株式譲渡は、個人株主が当事者の売り手となり、保有する株式という資産を譲渡することである。それにより、個人株主は、公正価値100百万円と株式の取得価額10百万円との差額90百万円を譲渡所得として認識し、所得税等(税率20%の分離課税)18百万円が課税されて、82百万円の現金を手にすることができる。

一方の買い手は、株式という資産を公正価値100百万円で取得することになる。対象会社から見ればこれは単なる株主の交代にすぎないため、対象会社の資産および負債の時価評価や「のれん」(=資産調整勘定)の認識が行われることもない。繰越欠損金を引継ぐことを想定するような場合(買い手には引継制限がある。)を除き、買い手が株式買収によって節税効果を享受することはできない。

以上のように、個人株主を前提とすれば、株式譲渡のほうが現金の手取り額が大きくなるため有利といえる。

法人税・所得税以外のコストへの影響額も比較検討を

もちろん、実務上は取引が一つだけの単純な取引スキームではなく、組織再編が組み合わされるケースが多いことから、法人税と所得税だけではなく、消費税、不動産取得税、登録免許税、住民税均等割、事業税資本割、組織再編の事務コストなどすべてのコストへの影響額を比較検討したうえで総合的に判断しなければならない。

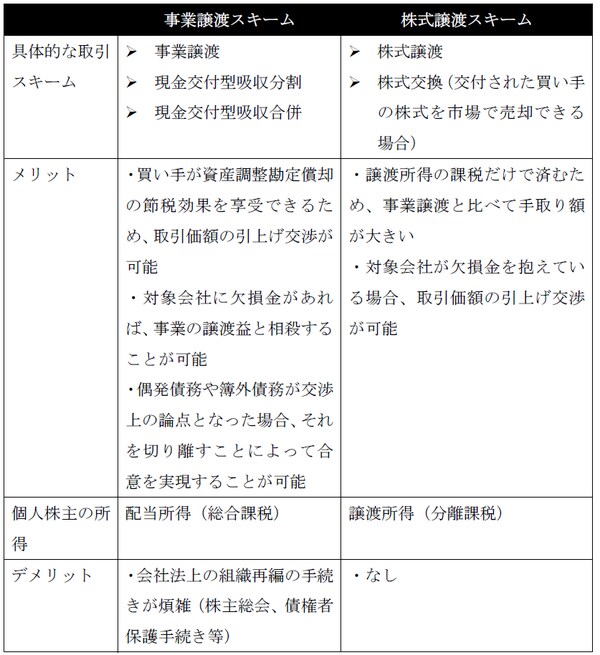

[図表2]個人株主の取引スキーム比較

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<