第三者間の取引では、交渉の妥協点が「時価」となる

純然たる第三者間取引において会社を売却する場合、売買の対象となる株式の時価はどのように評価されるのだろうか。

この点、初心者向けの教科書などで、「M&Aの価格は、純資産プラスのれん代として営業利益3年分から5年分」と説明されているケースがある。しかし、これは単に交渉の現場での使いやすさを優先した簡便的な計算であり、理論的な根拠は無い。また「M&Aの株価は年買法(営業利益×年数)という評価方法が使われる。」と言われるケースもある。

理論上の時価とは、通常の取引価額、すなわち客観的交換価値のことをいう。これは、取引当事者間の主観的事情に左右されず、株式の客観的交換価値、すなわち、それぞれの現況に応じて不特定多数の当事者間で自由な取引が行われた場合に通常成立する価額をいう。この点、非上場株式の譲渡については、そのように取引される市場がないことから、税法に評価方法が規定されている。

しかし、純然たる第三者間の取引では、税法に規定された株価の計算方法に従う必要はなく、買い手と売り手が交渉によって決められた取引価額が時価となる。その際、買い手にとっての公正価値(投資回収計算に基づく経済的な投資額)と売り手にとっての公正価値(経済的な回収額)をお互いに提示し合うことによって価格交渉が行われる。

当然ながら、売り手は高く売ること、買い手は安く買うことが合理的であり、お互いの妥協点の限界において価格が決まることになる。このような交渉の妥協点がまさに「時価」となる。

公正価値の評価方法としては、DCF法などいくつかの評価方法あるが、どれを適用するかを決めたルールはない。いずれの評価方法も当事者の主観的判断に委ねられる要素を多分に含んでいるため、そのときどきの状況や交渉上の力関係において、自ら合理的だと考える方法を選択適用すればよい。

曖昧な要素を多分に含む、公正価値の評価

公正価値の評価は、その計算ロジックは経済的に合理的なものであるが、曖昧な要素を多分に含んでいる。

たとえば、DCF法による評価は、使用する事業計画が将来の予測数値であることから、将来予測が変われば評価結果が大きく変わってしまうことがある。事業計画のほとんどは自ら予測するものであるが、予測のために入手できる情報の完全性には限界があるため、事業計画の予測値に実績値がピッタリと一致することなど可能性はゼロに近い。

また、DCF法には事業計画以外にも資本コスト、負債資本比率など主観的・恣意的に決められる要素が多く、どれだけ緻密に計算しても客観的な数値とはなりえない。結局のところ、唯一無二の評価結果を求めることは不可能である。

このような性格を持つ評価額であるため、DCF法によって評価した株価は、買い手と売り手との間の交渉において、片側から一方的に提示される条件となるに過ぎない。不動産取引のように、不動産仲介業者が提示した取引価額を使って取引が用われることはなく、互いに価格を提示し合うのである。

経済学と経営学では、会社が事業を営む目的は、キャッシュ・フローを創出することにあると考える。したがって、事業価値は、会社の経営資源(ストック)の価値の積み上げで評価されるものではなく、会社が生み出す将来キャッシュ・フローの割引現在価値の合計額によって評価される。

もちろん、会社のキャッシュ・フローは、現時点で会社が保有しているブランド、顧客関係や、知的財産権など様々な経営資源によって創出されたものであるから、ある意味、ストックの積み上げだと考えることができる。しかし、無形資産のストックとしての価値は測定することができない。

そこで、その価値の測定方法が、将来のキャッシュ・フローの割引現在価値なのである。複数事業を行う会社であれば場合は、その複数事業の事業価値の合計額を算出すればよい。

しかし、会社は事業価値を生み出す資産以外にも、余剰資産や遊休資産など、キャッシュ・フローは生み出さないが、売ればカネになるという換金価値を有する資産を持っている。たとえば、余剰資金として財務的な運用をしている投資有価証券や賃貸不動産等が挙げられる。

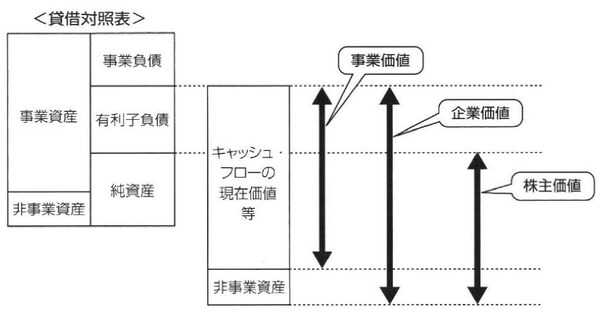

そこで、このような非事業性の資産を無視せず、その時価を別建てで評価して事業価値に加算する。その金額が「企業価値」と定義される。

また、会社にはマイナスの経営資源を抱えている。これは、将来の現金流出(マイナスのキャッシュ・フロー)をもたらす有利子負債である。有利子負債を企業価値から控除すると、会社の所有者である株主に帰属する価値が算出される。これが株式価値である。

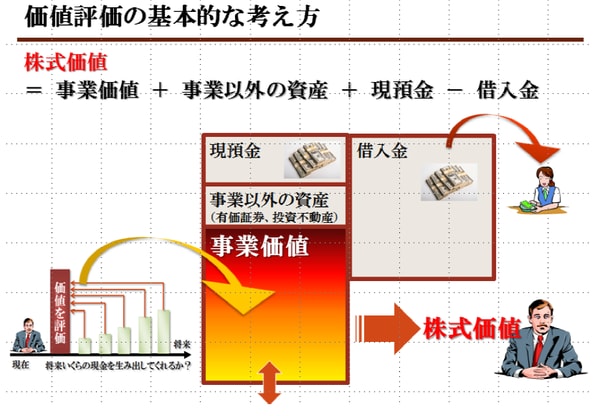

したがって、株式の公正価値は、事業価値に対して非事業性資産・負債の価値と有利子負債の価値を加減算して計算されることになる。

すなわち、株式価値=事業価値+非事業性資産・負債-有利子負債が、公正価値評価の基本公式である。

[図表1]株式価値のイメージ

これらの事業価値に関する用語についてまとめると、以下の図表2のようになる。

[図表2]事業価値、企業価値、株式価値

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<