国税庁が「時価」の計算方法を規定

親族外承継(M&A)の際には、取引価額が高すぎても低すぎても税務調査で否認されるリスクを伴う。税務上、親族外承継(M&A)における正しい取引価額は時価である。

この点、取引相場のない非上場株式を売却する際に、どのように時価評価するかが問題なる。「時価」が「適正な取引価額」だからである。

親族外承継(M&A)の際に自社株式を移動させることになるが、買い手は様々であり、親族外承継(M&A)で純然たる第三者が買い手となる場合だけでなく、親族間で株式を移動するために売買する場合や贈与する場合等も考えられる。この点、税務上、売り手、買い手が誰かによって「時価」の概念が変わってくるため、悩ましいところである。

親族外承継(M&A)のような純然たる第三者の間での売買では、買い手は高すぎると買うことをためらい、売り手も安すぎる価額では売らないため、価格交渉の結果として取引価額が決定される。お互いに利益最大化を追求して交渉を行った結果として決定された取引価額は、「時価」と考えられる。

しかし、利害関係者間での非上場株式の売買では、その「時価」の算定過程が曖味である。当事者間で合意した取引価額を無条件で「時価」として認めてしまうと、意図的な課税逃れ等が生じるおそれがある。

そこで、税務上はこれらを防止するため、親族間や利害関係者間での株式の売買においては、国税庁が一定のルールを設けている。すなわち、「時価」の計算方法を国税庁が規定する。したがって、国税庁のルールに従った計算結果が「時価」となる。

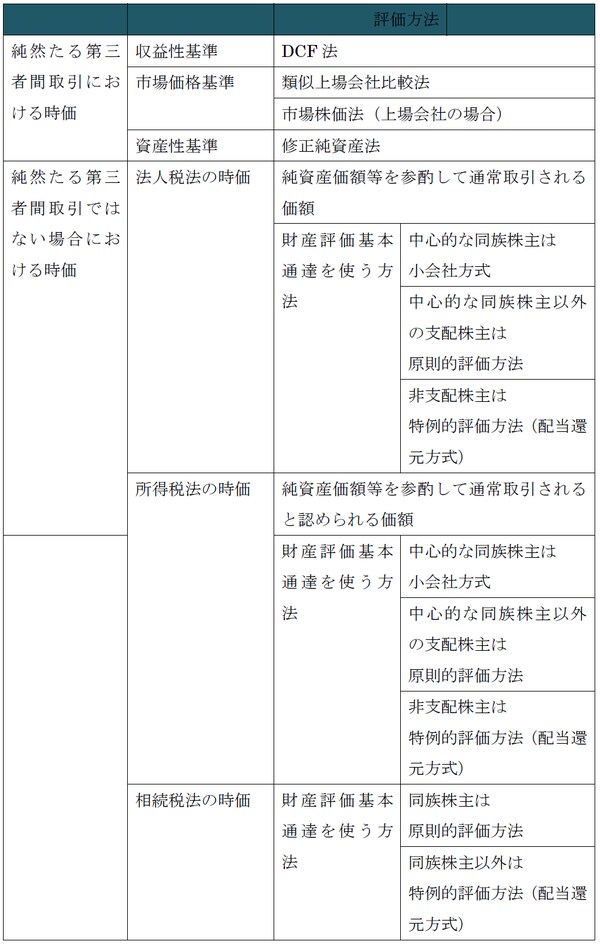

国税庁のルール、すなわち、税務上の非上場株式の時価評価にあたって、最初に適用されるルールは、「純然たる第三者間取引であるか」、「そうではないか」という区分である。

ここでの純然たる第三者の範囲は明確になっていないが、過去の裁決や判例等の内容から判断すると、一般的に、「M&Aのときに決定される株価」に限定されるものと理解されている。

これは、純粋に経済合理性のある、市場経済原理に基づいて売買価額が決定される間柄のことを意味する。これは、資本関係、取引支配関係、人的支配関係のいずれも有しない関係であり、たとえば、販売代理店や従業員、メインバンク(銀行)は純然たる第三者とはいえない。

法人税法基本通達逐条解説(税務研究会)

(省略)…なお、本通達は、気配相場の無い株式について評価損を計上する場合の期末時価の算定という形で定められているが、関係会社間等においても気配相場のない株式の売買を行う場合の適正取引価額の判定に当たっても、準用させることになろう。

ただし、純然たる第三者間取引において種々の経済性を考慮して定められた取引価額は、たとえ上記したところの異なる価額であっても、一般に常に合理的なものとして是認されることになろう。…(省略)

第三者間の取引でない場合、法人税法等の取扱いに従う

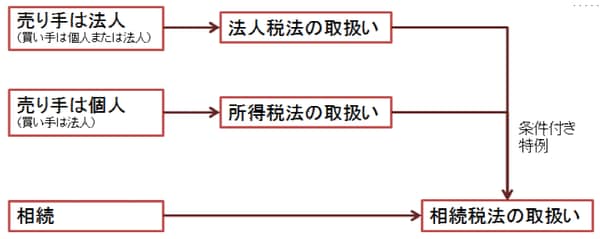

これに対して、純然たる第三者間の取引ではない場合、法人税法の取扱いまたは所得税法の取扱いに従うことになる。

(1)法人が所有する株式の譲渡の取扱い(法人税法)

法人税において非上場株式の時価についての規定しているのは、「法人税基本通達9-1-13」と「法人税基本通達9-1-14」である。これらの通達は、非上場有価証券の評価損の計上のための取扱いであるが、実務上は評価損の計上に限らず、譲渡の場合にも用いられることのほうが多く、非上場株式の譲渡の場合はこの通達にしたがって算出した金額を法人税法上の時価として解釈するのが一般的である。

これらの通達では、非上場株式を大きく4つに区分し、その区分ごとに時価の評価方法を明らかにしている。すなわち、①売買実例のあるケース、②公開途上にある株式のケース、③類似する他の会社の株式の価額があるケース、④上記①~③に該当しないケースである。

しかし、実務上、①から③に該当するケースはほとんど無く、結局は④に該当することになる。「④上記①~③に該当しないケース」における時価評価の原則は、「事業年度終了の日、または同日にもっとも近い日における、その株式の発行会社の事業年度終了時における1株当たりの純資産価額等を参酌して通常取引されると認められる価額」であるため、純資産価額が時価評価の原則になると考えてよい。

ただし、純資産価額といっても財産評価基本通達に規定されている純資産価額方式をそのまま適用できるのかといえばそうではなく、その評価方法が明確ではない。そこで、特例として、「法人税基本通達9-1-14」に従うことを条件として財産評価基本通達の計算方式(相続税評価)を援用することができるものとされている。実務上はこの方法がほとんどである。

(2)個人が所有する株式の譲渡の取扱い(所得税法)

買い手が法人である場合、所得税法上の取扱いの原則は、「所得税基本通達23~35共-9(株式等を取得する権利の価額)」に規定されているように純資産価額であることは法人税法と同様である。また、財産評価基本通達を援用することができる特例として「所得税基本通達59-6(株式等を贈与等した場合の「その時における価額」)」が規定されており、株主区分の判定タイミングに違いがあるものの、計算ロジックについては法人税法上の取扱いと大きな違いはない。

以上をまとめると以下の表のようになる。各評価方法については後述する。

[図表1]税法上の非上場株式の評価の体系

[図表2]非上場株式の時価評価の全体像

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<