今回は、買い手候補から提出される「意向表明書」の確認ポイントと具体的な書類の例を紹介します。※本連載では、島津会計税理士法人東京事務所長、事業承継コンサルティング株式会社代表取締役で、公認会計士/税理士として活躍する岸田康雄氏が、中小企業経営者のための「親族外」事業承継の進め方を説明します。

法的拘束力はないが、今後の進展を判断する材料に

売り手からの情報開示を行ったならば、その次は買い手側の手番である。買い手候補から、「意向表明書」を代表者のサイン(押印)入りで提出してもらう。

これには法的拘束力はないものの、買い手候補が想定する基本的な取引条件を知ることによって、交渉プロセスに入って合意に至ることができそうな相手であるか、デュー・ディリジェンスを実施させてもよいかを判断する材料となる。

「意向表明書」の主な記載事項と記入例

意向表明書の主要な記載項目は、以下の4つである。

意向表明書の記載項目

(1)取引価額

(2)買収スキーム

(3)取引実行後の運営方針

(4)今後の進め方

もちろん、場合によってはこれら以外にも、さまざまな付帯条件が記載されることだろう。たとえば、「対象事業の一部だけを買収としたい」、「●●を維持することを条件に買収したい」、「工場を閉鎖し、従業員を全員解雇するのであれば、価格に10億円上乗せすることが可能」など、買い手候補から取引条件を提案されることもある。

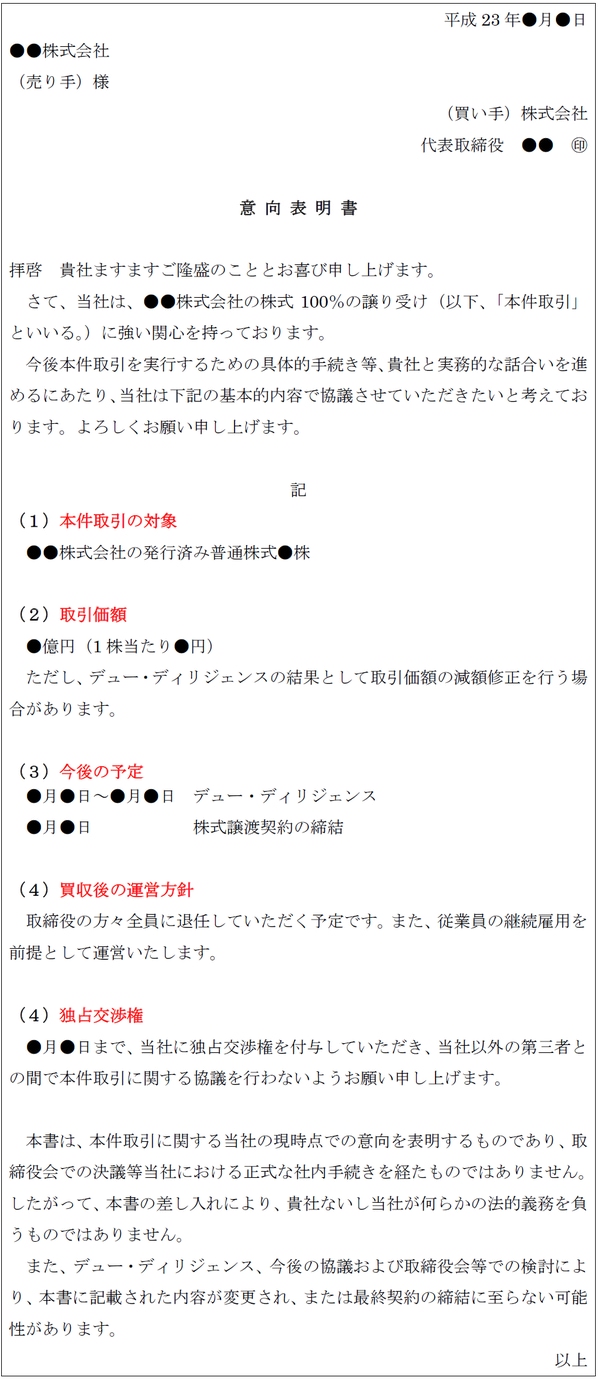

[図表]意向表明書のサンプル

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

平成28年度経済産業省中小企業庁「事業承継ガイドライン委員会」委員、令和2年度日本公認会計士協会中小企業施策研究調査会「事業承継支援専門部会」委員、東京都中小企業診断士協会「事業承継支援研究会」代表幹事。

一橋大学大学院修了。中央青山監査法人にて会計監査及び財務デュー・ディリジェンス業務に従事。その後、三菱UFJ銀行ウェルスマネジメント営業部、みずほ証券投資銀行部M&Aアドバイザリーグループ、メリルリンチ日本証券プリンシパル・インベストメント部不動産投資グループなどに在籍し、中小企業の事業承継から上場企業のM&Aまで、100件を超える事業承継とM&A実務を遂行した。現在は、相続税申告と相続・事業承継コンサルティング業務を提供している。

WEBサイト https://kinyu-chukai.com/

著者登壇セミナー:https://kamehameha.jp/speakerslist?speakersid=142

著者プロフィール詳細

連載記事一覧

連載中小企業経営者のための「親族外」事業承継の進め方