親族外承継では、自社株の価値を高める経営戦略が必要

一般的に、オーナー経営者は、いつまでも現場で働きたいと考えるものである。元気なオーナー経営者ほど、引退の時期が見えなくなり、事業承継対策が遅くなる。

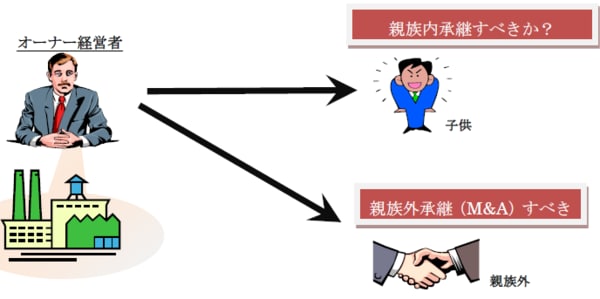

会社の親族内承継を行うのであれば、相続税負担を軽減するために、自社株式の相続税評価を引下げる株式承継対策が必要である。一方、親族外承継(M&A)を行うのであれば、売却価格を高くするために、自社株式の価値を高める経営戦略が必要になる。

いずれにしても、早い段階で事業承継に関する基本的な方針を固め、その方向に適合した資産承継対策を講じなければならない。親族内承継にせよ、親族外承継(M&A)にせよ、意思決定は早いほうがよい。

[図表]企業オーナーの悩み

業績好調な時期の売却をためらうオーはーは多いが・・・

一般的に、業績好調の時期には、業績好調の会社の経営は長く続けたいと考えるため、親族外承継(M&A)を決断できる企業オーナーは少ない。そのため、親族外承継(M&A)に最適なタイミングを逃してしまうケースが多い。そのような場合、業績が悪化してから親族外承継(M&A)を考え始めるが、その時期には売却できなくなり、引退できなくなる。

売却価格の最大化という点から、業績が悪化したときの親族外承継(M&A)は不利である。業績の悪化した会社の株価は低く評価されるからである。債務超過に陥ってしまうと、親族外承継(M&A)は不可能に近い。

親族外承継(M&A)できなければ廃業せざるをえない。しかし、廃業には多くの問題が伴う。廃業の一番大きな問題は、従業員が失業することである。また、得意先に対して製品・商品やサービスを販売できなくなり、顧客に迷惑をかけることになる。

廃業する際に会社を清算することになれば、これまで築き上げた会社の事業価値はゼロになる。個別資産を処分しても二束三文でしか売れない。場合によっては処分費用が必要となる。

また、廃業は税負担の点においても不利である。会社を清算する場合、資産の売却益に対して法人税が課されることに加え、残余財産の分配に対して株主個人の所得税が課されることから、オーナーの手元には現金はほとんど残らない。

売却のタイミングを見失うことによって廃業するような最悪の事態に陥らないようにするため、企業オーナーは業績好調の段階で親族外承継(M&A)の意思決定を行わなければならないのである。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<