課税遺産総額3億円、配偶者1人・子2人の場合

前回の続きです。

例えば、課税遺産総額が3億円で、法定相続人が配偶者と子2人の場合です。法定相続人は3名なので基礎控除額は4,800万円になります。基礎控除額を上回るのは2億5,200万円です。

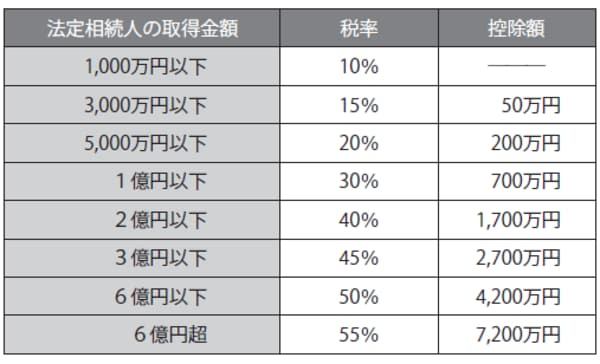

さらに配偶者と子の場合の法定相続分では、配偶者が2分の1なので2億5,200万円のうちの1億2,600万円、子2人は2分の1の1億2,600万円を均等に割るので6,300万円ずつです。そして、それぞれの取り分に対する金額での税額を相続税速算表で確認します。

[図表]相続税速算表

1億2,600万円なら税率は40%、1,700万円の控除があり3,340万円です。6,300万円だと税率は30%で700万円の控除があり1,190万円で、子ども2人なので2,380万円です。これを合計した額が相続税の総額となります。つまり、ここでは5,720万円です。

ここから各人の相続税額を求めると、

・配偶者の相続税額:相続税の総額5,720万円×遺産分割の割合1/2=2,860万円

・子供の税額(1人当たり):相続税の総額5,720万円×遺産分割の割合1/4=1,430万円

→子ども2人の納税額=2,860万円

このようになります。

まずは基礎控除額を上回るかどうか、早めの判断を

ただし、誤解のないように説明しておきますが、配偶者には法定相続分に対する税額控除があり、課税遺産総額の2分の1または1億6,000万円までは非課税となります。そのため、ここでは2,860万円が差し引かれ2,860万円が相続税の総額となります。

相続税の算出方法を簡単に説明しましたが、とにかく知っておいてもらいたいのは、明らかに基礎控除額を上回りそうかどうか早めに判断すべきだということです。そして上回りそうなら専門家に相談してください。相続税算出方法については他の数多くの書籍でも説明されているので、本連載では詳細な計算方法は割愛します。