近畿圏内陸部のテナント需要は、今後も順調と予想

<近畿圏>

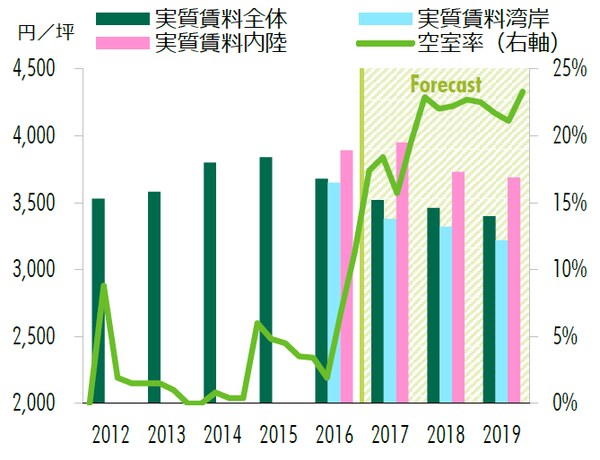

近畿圏の2017年の新規供給29万坪は、単年度で過去最高であるだけでなく、2016年末時点のストック比で40%超にも相当する規模である。新規需要も18万坪と過去最高を予想するものの、空室率は上昇し、2017年Q4に19%程度となる見通し。

この後の供給も、2017年に比べれば規模は縮小するものの、2018年は20万坪、2019年は18万坪というボリュームが続く。そのため、空室率は2019年にかけて20%前後の水準で高止まりする見込みである。特に、空室在庫が滞留している大阪府湾岸部では、さらに空室が積み上がりそうだ。このエリアは、公共交通機関を利用した通勤が難しい立地が多く、新規の開設には雇用面で不安がある。そのため、当エリアのテナント需要は、湾岸部内での拡張需要に留まっているのが現状だ。

それに対して2017年に開発が本格化した内陸部では、テナント需要が拡大している。大阪から京都にかけての内陸部は、名神高速道路が横断する交通の要衝で、有数の住宅地でもあるため、配送と雇用の両面で有利なためである。この地域では、今後も順調にテナント需要を集めると予想される。

一方、従来LMT開発がなかった地域に、物流適地が広がる可能性が出てきた。2018年3月に新名神高速道路が神戸ジャンクションまで延伸されることで交通アクセスが格段に高まるため、神戸市の内陸やその郊外を含む西端で開発計画が増えている。これらの計画が潜在的な物流需要を掘り起こすと期待されているが、新興の立地ゆえに、物件によってはリーシングに時間がかかる可能性もある。

近畿圏全体の実質賃料は、2019年Q4までの2年間で3%程度下落すると予想している。大阪府湾岸部では賃料の下落傾向は続いているものの、今後の下落幅は縮小する見通しである。2017年Q4までの過去1年間ですでに7%程度下落し、割安感が出てきているためである。また、内陸部でも賃料は若干下落する。その主因は、郊外に開発地が広がることで平均値が押し下げられるからである。しかしながら、内陸部に対する需要は引き続き強く、需給が大きく緩むことは考えにくい。

中部圏は空室率高めながら、賃料は現状維持の見込み

<中部圏>

中部圏では2016年まで供給が非常に限られていたが、2017年には9万坪の新規供給があり、ストック面積は一気に1.6倍に拡大する見込みである。その影響で、空室率は2017年Q2に一時的に18.0%まで上昇した。しかし、需要そのものは堅調で、2017年Q4は7%程度まで急低下する見通しである。

2018年ならびに2019年は、それぞれ6万坪、7万坪と、2017年に比べれば少ないものの、中部圏としてはまとまった面積の供給が予定されている。新興エリアや、都心から距離のある場所でも開発計画が出てきている。

これらの開発物件は、稼働率が高まるまでに多少時間を要する可能性がある。そのため、空室率は10%から16%の高めの水準で推移すると予想される。ただし、中部圏における物流施設のストックは、同地域の需要を満たしきれていないのが実情。チェーン展開する小売業やeコマースのほか、製造業の潜在需要はまだまだ存在する。したがって、新規供給の影響で全体の空室率は比較的高めに推移するとしても、総じて物件の不足感は強く、実質賃料は現状の水準をほぼ維持する見込みである。

[図表1]近畿圏空室率と実質賃料指数

[図表2]中部圏空室率と実質賃料指数