建物、機械、器具などが「減価償却資産」に該当

前回の続きです。

9.減価償却資産

譲渡した資産が建物や機械、器具などのような減価償却資産である場合には、譲渡資産の取得費はその資産の取得価額、設備費、改良費の合計額から償却費相当額を差し引いて計算します(所法38条2項)。

《算式》

(取得価額+設備費+改良費)-(償却費の累計額)=取得費

償却費の累計額は、それが事業の用に供された資産であるか否かによって、それぞれ次の算式により計算されます。

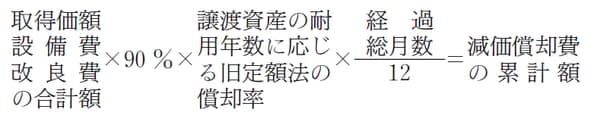

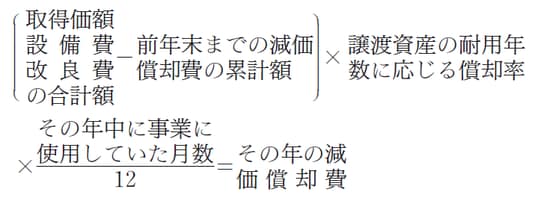

(1)事業などに用いられていた資産

①旧定額法によっている場合

②旧定率法によっている場合

次の算式により計算した「その年の減価償却費」の累計額です。

6か月以上の端数が生じた「経過年数」は「1年」とする

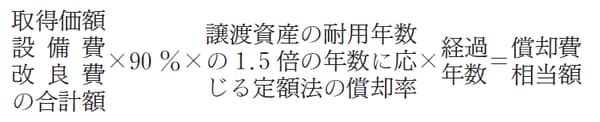

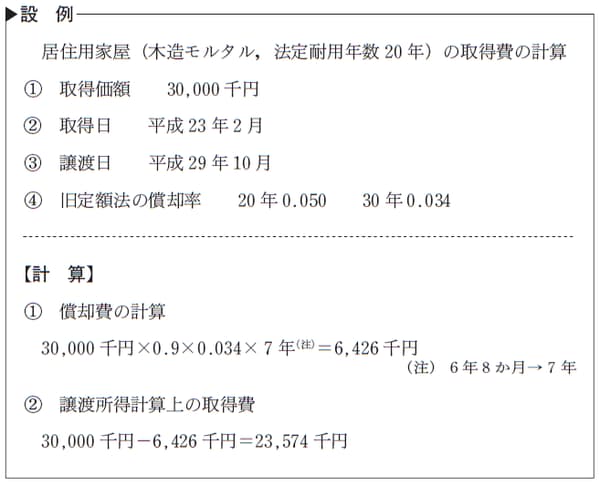

(2)事業に用いられていなかった資産(所令85条)

(注)①「耐用年数の1.5倍の年数」に1年未満の端数が生じたときは、その端数は切り捨てます。

②「経過年数」で6か月以上の端数が生じたときは1年とし、6か月未満の端数は切り捨てます。

③「償却費相当額」は、「取得価額、設備費、改良費の合計額」の95%を超えることはできません。

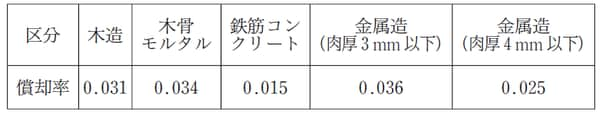

<非業務用(居住用)建物の償却率>

<平成19年4月1日以降に取得された資産(非事業用資産)>

居住用家具などの非事業用資産を譲渡した場合における譲渡所得の所得費とされる減価償却費の計算は、前記(2)の事業用に用いられていなかった資産の計算方法と同じく、旧定額法に準じて計算した金額により算出します(所令85条)。

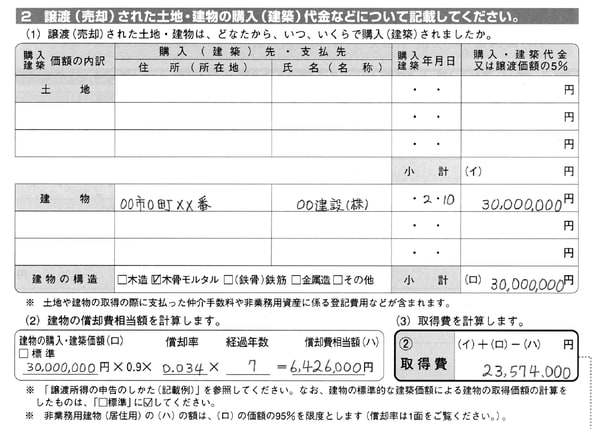

[図表]〔譲渡所得計算明細書〕「2.譲渡資産の取得費」欄の記入