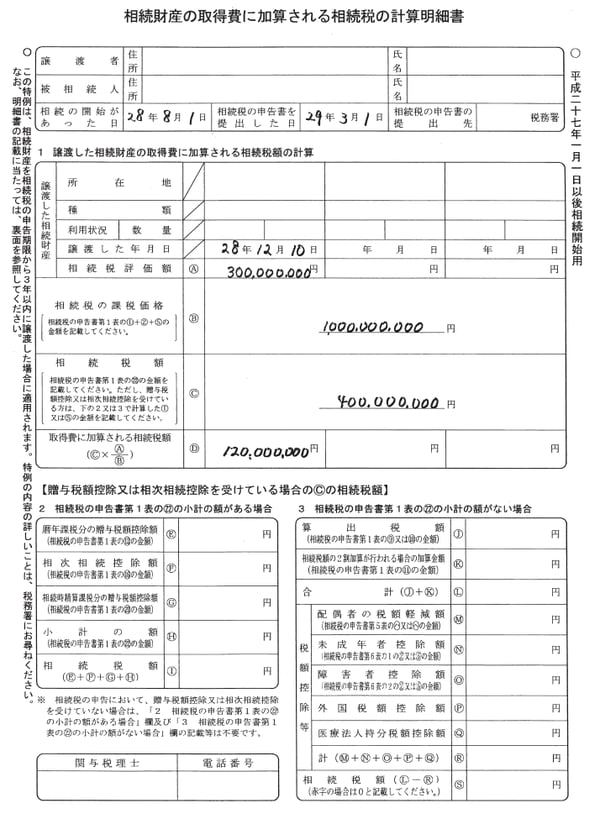

代償分割による財産は「相続財産」とは認められない

前回の続きです。

7.代償分割により取得した財産

代償分割により債務を負担した者から、その債務の履行として取得した資産は、その履行時における時価により取得したものとして取り扱われます(所基通38-7)。

したがって、代償分割により取得した財産は、相続により取得した財産ではありませんので、たとえこの取得財産を取得後2年以内に譲渡しても、前述の相続税の取得費への加算は認められません。

土地・建物を一括取得した場合、「時価の割合」で按分

8.一括取得した土地・建物の取得価額の区分

マンションや土地付建売住宅など、土地と建物を一括取得した場合、購入時の契約において建物と土地の価額が区分されていないときは、土地と建物の購入時の時価の割合で合理的に按分することになります。

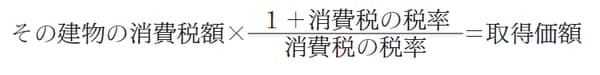

土地・建物の取得にあたって、建物に消費税が課税されてその金額が明らかである場合には、その消費税額を基に次のとおり計算した金額を建物の取得価額とすることが認められます。

(1)消費税額から算出する方法

(注)消費税の税率

●平成26年4月1日以後の取得……0.08

●平成9年4月1日以後の取得……0.05

●平成元年4月1日以後の取得……0.03

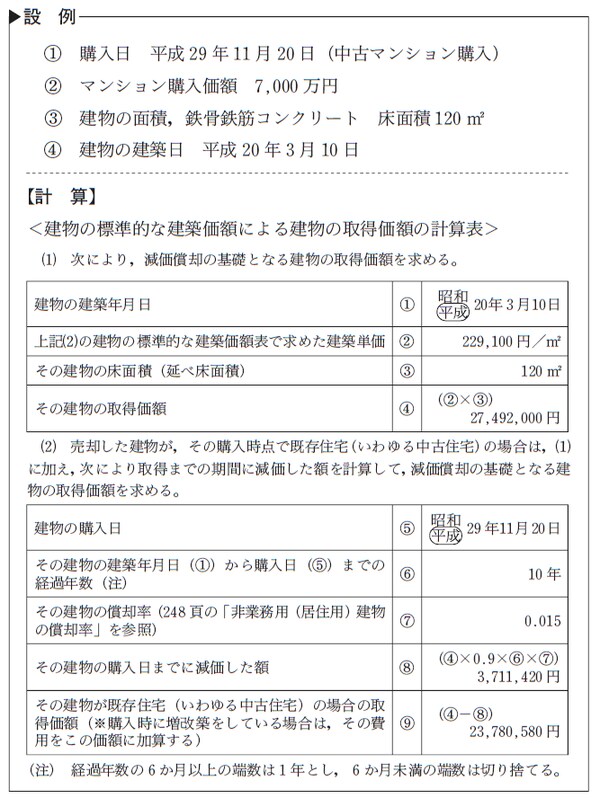

(2)標準的な建築価額から算出する方法

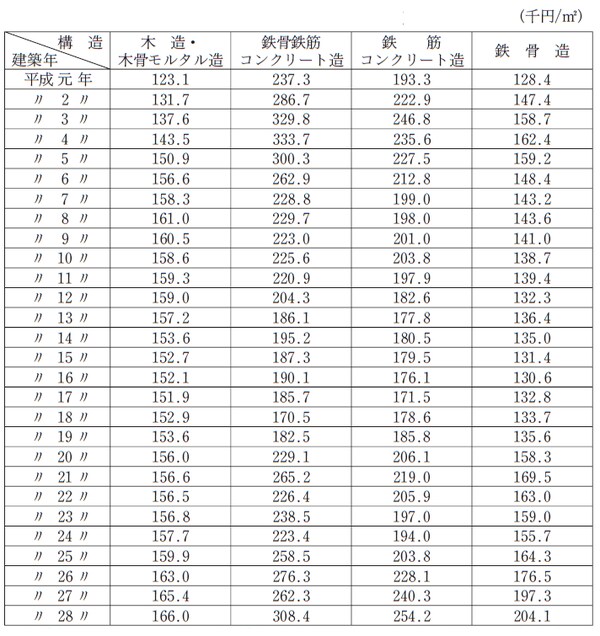

消費税額により建物の価額を算定できないときは、下表の標準的な建築価額表を基に、次の計算表によって建物の取得価額を算出します。

[図表]建物の標準的な建築価額表