「昭和27年12月31日」以前から所有する土地等が対象

前回の続きです。

10.土地建物等の概算取得費

長期保有の土地建物等を譲渡した場合で、その取得費が不明な場合または取得費が土地建物等の譲渡代金の5%よりも少ないときは、その土地建物等の取得費を譲渡代金の5%(概算取得費)で計算します(措法31条の4)。

もちろん、実際の取得費が譲渡代金の5%相当額より大きいことが明らかな場合には、実際の取得費によって計算することができます。

この概算取得費による取扱いは、原則として昭和27年12月31日以前から引続き所有していた土地建物等を譲渡した場合に適用されることになっていますが、28年1月1日以降に取得した土地建物等であっても、この概算取得費による計算ができます(措通31の4-1)。

したがって、実務上は長期譲渡所得に限らず短期譲渡所得であっても、この概算取得費による取扱いができます。

建物等設置のため、土地を賃貸し借地権を設定した場合

11.借地権を設定した場合の取得費

建物や構築物を設置するために土地を賃貸して借地権を設定した場合、また特別高圧電線の架設、ガス導管の敷設、飛行場の設置、ケーブルカーやモノレールの敷設、公共施設の設置、特定街区内における建築物の建築等のために地下または空間について建造物の設置の制限を定めた借地権または地役権を設定したり河川のための遊水地として地役権を設定して、多額の権利金を受け取ったときは、土地の上地部分の譲渡があったものとして譲渡所得が課税されます。

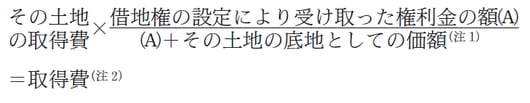

この場合、譲渡所得の計算上控除される取得費は、次の算式により計算します(所基通38-4)。

(1)その土地について初めて借地権を設定した場合

(注1)「その土地の底地としての価額」が明らかでないときは、借地権の設定により受ける地代の年額の20倍を底地の価額とします。

(注2)この算式により計算した金額が権利金の収入金額の5%よりも少ないときは、その収入金額の5%相当額を取得費とします。

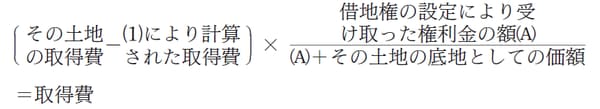

(2)現に借地権を設定している土地について、さらに借地権を設定した場合

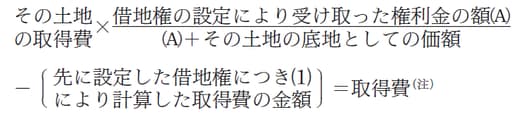

(3)先に借地権の設定があった土地で、現に借地権を設定していない土地について借地権を設定した場合(先に設定した借地権の消滅について対価を支払っていないとき)

(注)この算式により計算された金額が赤字となる場合は0とします。