「儲けを守る」ためには節税対策が不可欠

企業経営者であれば誰もが税金に対して強い関心をもち、税務対策を、すなわち税務調査を避けるための対策(税務調査対策)と税金を減らすための対策(節税対策)を講じているのではないでしょうか。

しかし、“儲け下手社長”となっている経営者の中には、この2つの税務対策に関して、間違った判断・行動をとってしまっている人が少なくありません。たとえビジネスで儲けることができたとしても、税務調査対策を誤れば、申告漏れ等を指摘された結果、より多くの税金を支払うことになり、せっかく得た儲けを失うことにもなりかねません。

また節税対策についても同様の危険があります。節税の手段は様々ですが、不適切な方法を選んでしまうと、税金を減らすことができたとしても、実はそれ以上に儲けを減らしてしまうおそれがあるのです。

本連載では、税金対策に失敗して“儲け下手社長”となることを避けるために押さえておきたい税務調査対策、節税対策の心得やポイントなどについて解説していきましょう。

税務署ではKSKシステムで申告データを管理

まずはじめに、税務調査の基本について確認しておきましょう。一般的に、税務署はコンピュータで管理している申告書のデータに不審な点があったときに、税務調査を行うことを検討すると考えられています。

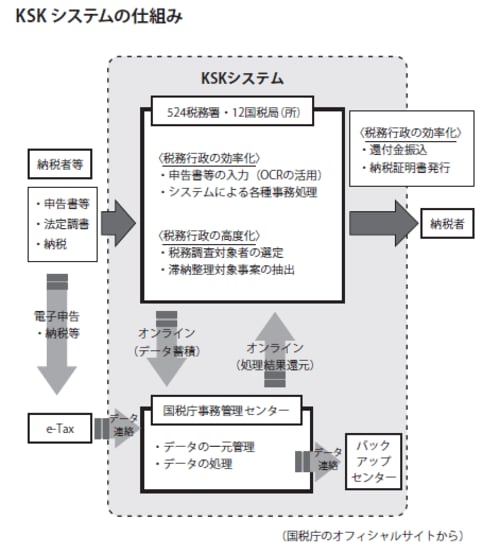

そこで、税務調査対策を的確な形で講じるためには、税務署がどのように申告データを管理しているのかを理解しておくことが大切になります。コンピュータを利用した税務署のデータ管理システムは、国税総合管理システム(KSKシステム)と呼ばれています。

1995年1月より試行が開始された後、順次導入局署が拡大され、2001年11月には全国への導入を完了しました。現在は、全税務署においてKSKシステムに基づいた税務処理が執り行われています。

ちなみに、KSKシステムの特徴・メリットとして、国税当局は一般に以下の3つをあげています。

①入力した申告・納税の事績等をシステム内に蓄積し、それらの情報を有機的に結びつけることにより、国税債権等の一元的な管理が可能となる。

②決算事項や資料情報などの蓄積した情報を基に、多角的な分析を行うことで、税務調査対象の選定や滞納整理対象者の抽出の支援等各種施策の充実が図られる。

③納税証明書をシステムで作成することにより、発行の迅速化が図られる。また、随時の情報参照が可能となることにより、納税者からの問い合わせに対して、より的確かつ迅速に対応できる。

データ管理の特性を知ることが税務調査対策の鍵となる

このKSKシステムの実態については、ほとんど公にされている情報がありません。文字通り、秘密のベールに包まれているといっていいでしょう。ただ、KSKシステムによる申告データの分析結果が、税務調査の対象者選定に用いられていることは、ほぼ間違いないと思われます。

実際、国税庁の文書の中では「国税総合管理システム(KSKシステム)を活用して、データベースに蓄積された所得税や法人税の申告内容などを、業種・業態・事業規模といった観点から分析して、調査対象を選定しています」(2006年度版国税庁レポート)と明言されています。

したがって、税務調査対策を行ううえでは、KSKシステムのデータ管理の特性を十分に把握して、調査対象となることを避けるための対策を講じることが、まずは重要になるのです。