\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

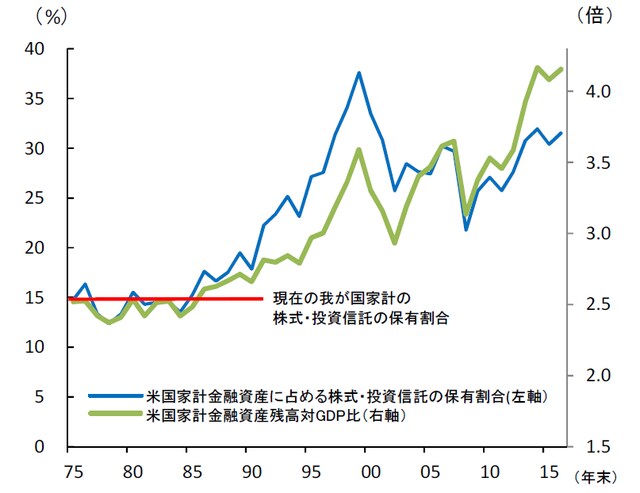

税優遇処置により株式・投信保有比率を高めたアメリカ

2017年10月に金融庁から、「平成28事務年度 金融レポート」が発表になりました。今回はその中から、アメリカの家計金融資産増加の要因分析と、日本との比較について取り上げた内容を参考に、なぜアメリカに比べて日本では投資信託が普及していないのかを解説します。

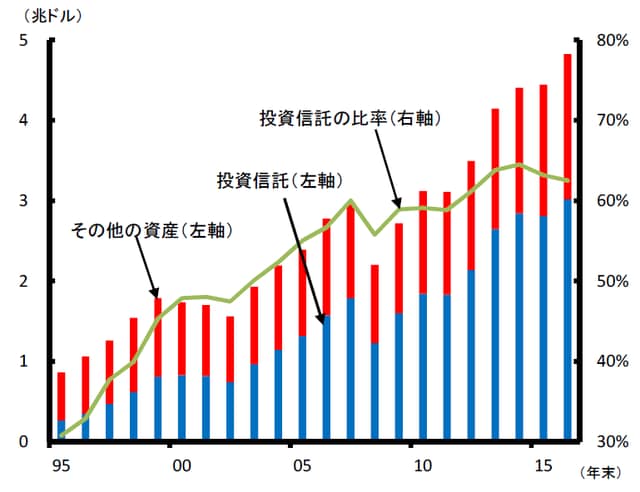

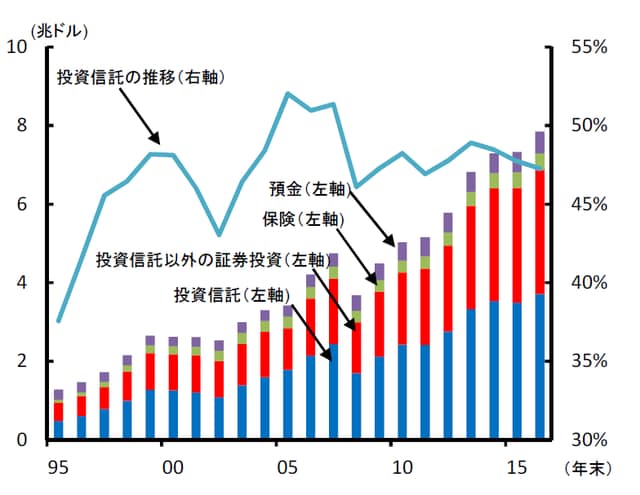

かつて、アメリカも日本と同じ程度の株式・投信保有比率に留まっていましたが、401k(企業型確定拠出年金)やIRA(個人向け確定拠出年金)などの税優遇処置を含んだ政策を打ち出し、過去20年間で、その残高に占める投資信託の割合が、401(k)は約30%から約60%に、IRAは約40%から約50%に増加しました。少額からの投資や投資積立、長期投資を可能にして、株式・投信保有比率を高めたという経緯があります。その結果、アメリカ人は資産を増やすことができたのです。

[図表1]米国家計金融資産の株式・投資信託の保有割合の推移

(資料)FRB、Bureau of Economic Analysis より、金融庁作成。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

[図表2]401(k)における残高及び投資信託の割合の推移

(資料)米国投資信託協会(Investment Company Institute)より、金融庁作成。

[図表3]IRAにおける残高及び投資信託の割合の推移

(資料)米国投資信託協会(Investment Company Institute)より、金融庁作成。

このように、アメリカではDC(確定拠出年金)が投資信託の増加に寄与してきたこともあり、国内外の株式や先進国債券に広く分散して投資する投資信託を中心に、長期の積立投資が普及してきました。

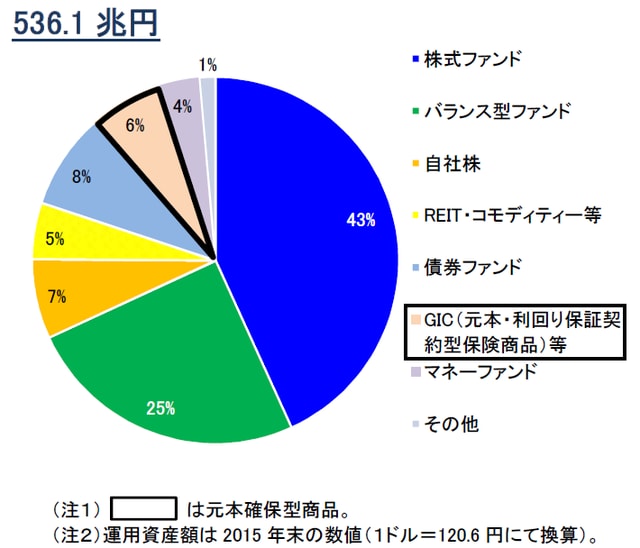

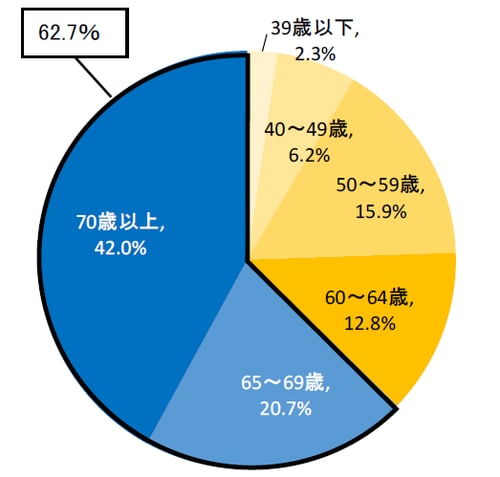

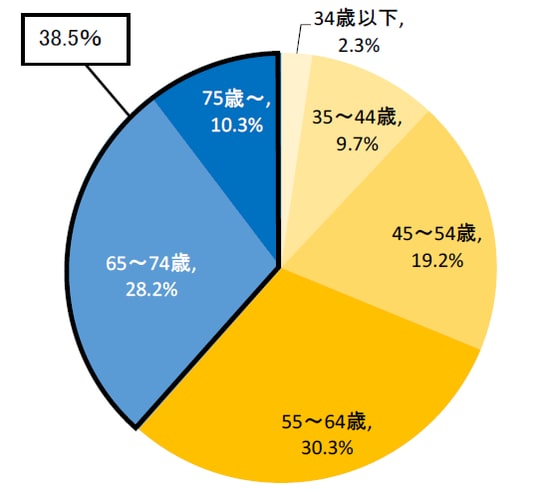

こうしたことから、アメリカの家計においては、低リスク・低リターンの預金、高リスク・高リターンの株式等に加え、投資対象が広く分散された投資信託をバランスよく保有する金融資産の構成となっています。また、株式・投資信託等の保有比率を世代別に見ると、日本では65歳以上が6割強保有しているのに対し、アメリカでは4割弱となっています。アメリカの資産形成層による投資にDCの普及が寄与していると考えられます。

[図表4]米国401(k)の資産配分(2014年末)

[図表5]日本の世帯主の年齢階級別株式・債券・投資信託の資産の保有割合(2014年)

[図表6]米国の世帯主の年齢階級別株式・債券・投資信託等の資産の保有割合(2013年)

(資料)FRB Survey of Consumer Finances、Census Bureau より、金融庁作成。

デフレ脱却への政策が積極的に実施される日本

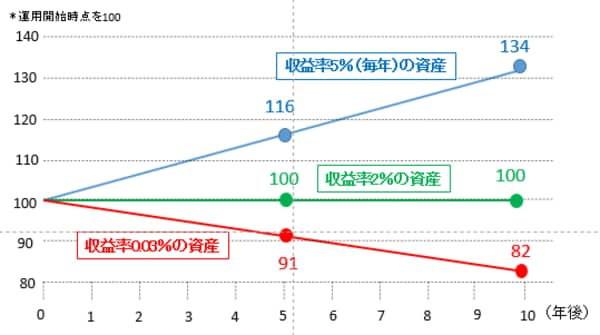

日本では政府、日銀によるデフレ脱却の政策が積極的に実施されています。その結果、近い将来、日本でもインフレが起こる可能性を考えれば、自身の資産保全を真剣に考える時期に差し掛かっています。

下記図表のように、インフレの時代においては、保有する資産を一定以上の利率で運用することが重要になってくるわけです。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

[図表7]インフレ率2% 運用シミュレーション

しかし、日本にはなかなか投資信託が定着しません。なぜでしょうか?

1)日本では、投資信託の満足度が非常に低い

日本での投資信託の利用は、2017年8月末時点で、家計資産全体の5.6%である102兆6,319億円となっています。これは、アメリカの20兆3,775億ドル(2017年6月末時点)と比べて、25.4%という5分の1程度に留まっています。

なぜ、利用が進んでいないのでしょうか?

投資信託に関するアンケートでは、約70%の投資家が満足していないという結果になっています。

・「期待どおり」「期待以上」 16.9%

・「期待以下」「全く期待はずれ」「なんともいえない」 72.2%

(一般社団法人投資信託協会「投資信託に関するアンケート調査報告書2015年」から抜粋)

日本で投資信託を購入する場合、約80%の人が証券会社、銀行の店頭で購入しています。

●投資信託購入のきっかけは?

1位 証券会社や銀行からの勧誘

●投資信託の購入先は?

・証券会社の店頭 37.7%

・銀行の店頭 41.1%

2)なぜ満足度が低いのか? 理解して選ぶというプロセスの欠如

このような、投資信託のセールスを受けたことはないでしょうか?

・テーマ型、毎月分配型ファンドを強く勧誘してくる

・人気ランキングリストを使って上位のファンドを勧誘してくる

・複数の投資信託に分散投資せず、1本の商品を勧誘してくる

・商品内容が複雑で理解できない商品を勧誘してくる

・新規設定された投資信託を積極的に勧誘してくる

・系列の運用会社の商品ばかり勧誘してくる

・コストの高いファンドラップを積極的に勧誘してくる

約80%の人が証券会社、銀行の店頭から購入し、約70%の人が投資信託の成果に満足していない現状、そこにはどういった問題があるのでしょうか?

これまで、金融庁のレポートでは金融機関の販売手数料等の収入面に過度に偏った業績目標・業績評価体系や販売商品の偏り、営業員の短期ローテーションなどを指摘してきました。それに加え、投資家本人が自ら考え、選び、投資するというプロセスが十分ではない点が日本の問題だと考えています。大切なのは、投資家本人が、「投資の目的」と「期待するリスク・リターンの程度」を明確にし、納得した上で選び、投資をするというプロセスなのです。

次回は、金融レポートで指摘している日本の投資信託の販売実態等の問題点を具体的に見ながら、アメリカに比べ日本で投資信託が普及していない理由を、掘り下げていきたいと思います。

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~