ATM1台あたりの取引件数は「1日100人前後」

前回の続きです。

次に、設置されているATMの1台あたりの取引件数を見てみましょう。

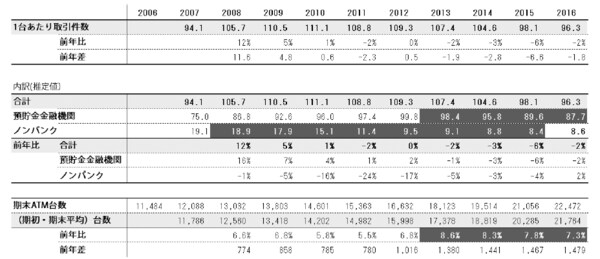

[図表1]ATM1台あたりの平均取引件数(1日あたり)

※横軸は決算期を表しています(例:2007 は2007 年3 月期)

これは「設置台数(期初・期末平均)」、「手数料単価」から計算した数値です。1日あたり100人くらいが利用しているのがわかると思います。1日100人と言われると、「本当にそんなに使っている人がいるの?」と疑問に思う方もいるでしょう。時間あたりで考えてみましょう。24時間営業のセブンイレブンなので、100人を24時間で割って、1時間あたり約4人程度となります。明るい時間だけを想定して12時間で割ってみると、1時間あたり約8人の方が使っていることになります。消費者目線で、東京にあるセブンイレブンのATMを想像してみると、違和感のある数字ではなくなったのではないでしょうか。

では、トレンドを見てみましょう。1台あたりの取引件数は2012年3月期から下落傾向にあることがわかります。手数料単価のところで説明したように、貸金業法改正の影響を受けている可能性が高いので、ノンバンクと預貯金金融機関で分けて推移を確認するのがよいと思います。

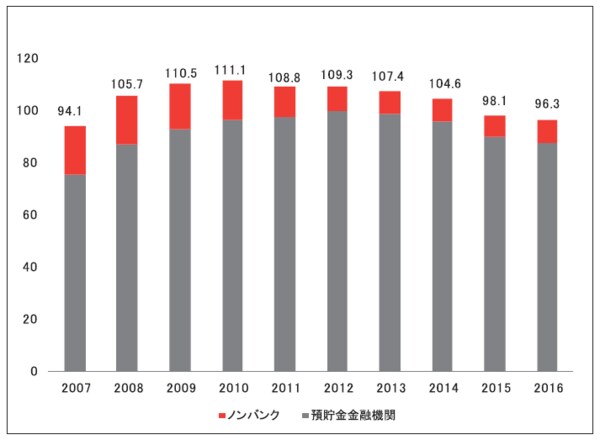

[図表2]1台あたり取引件数の推移

ノンバンクの取引件数は、やはり予想通り大きく下落していますが、2016年3月期の決算において、下落が止まっているのがわかります。やっと影響が一巡したと捉えてもいいかもしれません。

新規ATMが既存ATMより「稼働率が低い」理由

次に、預貯金金融機関の推移を見ると、2013年3月期以降は低下傾向になっています。それには以下の理由があるという仮説を立てました。

①2013年3月期以降、ATM設置台数の増加が加速しており、新規ATMは既存ATMよりも使用頻度、もしくは稼働率が低いことが関係しているかもしれません。

②1店舗のセブンイレブン内にATMを複数台設置している比率が増えているからかもしれません。都内のセブンイレブンには、ATMが2台設置されているケースをよく見ます。利用者がそれだけ多いから複数台置いているのでしょうが、当然ながら、1台の時よりも2台の時のほうが1台あたりの利用件数は少なくなるでしょう。

③セブン・グループ以外の設置場所の比率が増えていることが関係しているかもしれません。推測ですが、セブンイレブン内のATMの顧客は、今すぐセブンイレブンで何かを買いたいという資金ニーズが大きい利用者が多いとすると、セブン・グループ以外に設置されているATMは、セブン・グループに設置されているATMよりも、ATM1台あたりの取引数が少ないかもしれません。グループ以外の設置場所の比率が高まれば、取引件数は減少する可能性があります。

④セブンイレブンが新たに地方で出店している店舗は、顧客数がそもそも少ないかもしれません。セブンイレブン自体の新規出店における1店舗あたり顧客数が少なくなっているのなら、必然的に1台あたりの取引件数は低下してしまう可能性があります。

⑤2013年12月に三菱東京UFJ銀行が、コンビニATMにおけるATM利用手数料を有料化して、他の地方銀行に追随の流れが起きている可能性があります。

⑥景気の変動を受けやすくなっている可能性があります。

⑤と⑥について少し補足させてください。みずほ銀行は「みずほマイレージクラブ」への入会を条件に手数料は無料でしたが、現在は月4回までしか無料ではなくなっています。多くの銀行が、以前は無料だったにもかかわらず、最近では「無料は月に何回まで」という制限をつけています。景気がいい時には、「月4回を超えても、100円くらいなので、まあいいや!」という人が多いかもしれません。しかし、景気が悪い時には、この制限回数が上限効果として効いている可能性があります。話がずれましたが、このことは、セブン銀行がかつてほどの景気変動に対する抵抗力を失っている可能性を示唆しているのかもしれません。

これら以外にも、他の要因があるかもしれません。業績予想を考える時に重要になりますので、ぜひ考えてみてください。