2つのシナリオを作成し、状況悪化の可能性を分析

問題6.業績予想を作成しよう

▶売上の予測を作ってみましょう。

▶費用と経常利益の予測を作ってみましょう。

▶配当と純利益の予測を作ってみましょう。

アドバイス

売上については〔ATM設置台数〕〔ATM受入手数料の単価〕〔ATM1台あたりの取引件数〕の3つの観点で予測をしてみましょう。

アナリストはこう見る!

第8回で見た将来の事業環境予測をもとに、セブン銀行の業績モデルを作成していきましょう。

まず経常収益、つまり売上から予測していきます。経常収益の3要素である「ATM設置台数」、「ATM受入手数料の単価」、「ATM1台あたりの取引件数」の前提を置くことで、経常収益を予測します。なお、経常収益に占めるATM受入手数料の割合は変わらないものとして、計算します。

ここでは、2つの将来のシナリオを考えました。シナリオAとシナリオBです。2つのシナリオで、ATM受入手数料単価とATM取引件数の前提を変えています。どちらのシナリオの実現可能性が高いか各自で考えてみてください。実際に株式投資の実務においても、強気や弱気のシナリオを作って、どこまで状況が悪化する可能性があるのかを分析することもあります。

「セブンイレブンの店舗数」の動向に着目

〔ATM設置台数〕

セブン銀行の「ATM設置台数」を考える上で、最も重要なのがセブンイレブンの店舗数の動向です。現在、セブンイレブンは引き続き積極的な出店を継続する方針を示しています。コンビニエンスストア業界におけるセブンイレブンの競争力がとても高いことを考慮すると、引き続きセブンイレブンの店舗数の純増ペースは変わらないと予測できるかと思います。セブン・グループ以外のATM設置が増加するペースも続くと考えて、今後5年間、年間1,400台の純増ペースを前提とします。

〔ATM受入手数料の単価〕

「ATM受入手数料の単価」を予測する際には、「ノンバンク」と「預貯金金融機関」に分けて考える必要がありました。ノンバンクの取引件数は規制動向に左右されるものの、底打ちの兆候が見られました。一方で、現在の預貯金金融機関の事業環境は依然として厳しく、預貯金金融機関から契約単価の引き下げ交渉が続く可能性もあります。ATM受入手数料の単価の予測においては、プラス要因とマイナス要因がどのように推移するかを考える必要があります。以下の2つのシナリオを考えてみましょう。

●シナリオA:プラス要因とマイナス要因が打ち消し合って、今後5年間は横ばいが続くという予想

●シナリオB:ノンバンクの取引件数の増加が見込まれ、毎年1.5%程度の上昇が起こるという予想

〔ATM1台あたりの取引件数〕

1台あたりの取引件数に下落傾向があることを第5回で説明し、その理由として6つの仮説をあげました。この下落傾向は続くと考えるのが妥当ではないでしょうか。ただし、利益構造を理解するために、横ばいを前提としたシナリオBも作成してみます。

●シナリオA:毎年1%程度の下落が続くと予想

●シナリオB:横ばいになると予想

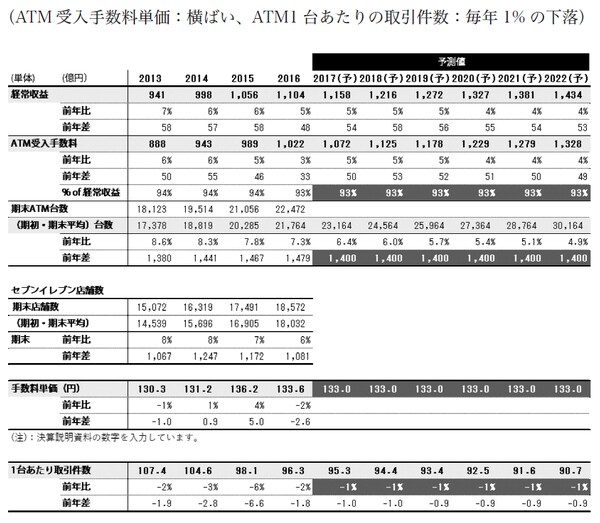

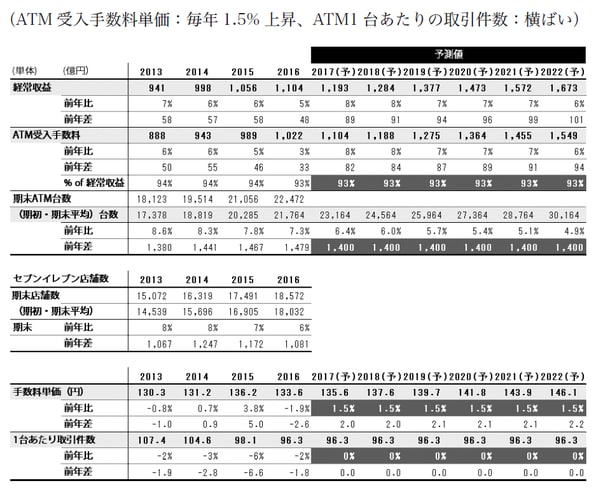

以上をまとめたものが図表1と図表2です。ハイライトした場所が、予測の前提として置いた箇所です。

図表1がシナリオAの場合の業績予想です。手数料単価の前提を2022年3月期まで横ばい(133円)で続くとしており、1台あたり取引件数を▲1%で下落し続けると想定しています。

[図表1]シナリオA

次の図表2がシナリオBの場合です。シナリオAとは異なり、手数料単価が上昇していく前提となっています。一方で、1台あたりの取引件数の下落は止まり、今後5年間は横ばいとなると予想しています。

[図表2]シナリオB