2001年、前身である「アイワイバンク銀行」が設立

問題2.歴史と過去の業績推移を確認しよう

▶セブン銀行の沿革を見てみましょう。気になる転換点はありますか?

▶エクセルを立ち上げて、実際に数字を入力してみましょう。

▶過去の経常収益(売上)の推移は? 特徴的な変動はありますか?

▶過去の費用と利益の推移は? 特徴的な変動はありますか?

アドバイス

セブン銀行のウェブサイトを見たり、ニュースを読んだり、会社が発行する有価証券報告書や決算説明資料、アニュアルレポート等を読んでみましょう。

アナリストはこう見る!

2001年にセブン銀行の前身である「アイワイバンク銀行」が設立されました。イトーヨーカ堂とセブン-イレブン・ジャパンによる出資から始まり、2008年にジャスダック証券取引所に株式上場しました。2011年に東京証券取引所市場第一部に上場し、現在に至っています。現在の社名であるセブン銀行は、2005年に変更しています。

セブン銀行は設立した当初から、「いつでも、どこでも、だれでも、安心して使えるATMサービスの提供」に取り組んできたことがわかります。その点からATMの性能について注目するなら、セブン銀行で使われているATMの歴史に焦点を当てるのも大切でしょう。現在は、セブン銀行にとって3種類目、つまり第3世代のATMです。第2世代は2005年から、第3世代は2010年から導入され始めています。第4世代のATMの導入も近いのではないかと推測できます。

次に、セブン銀行の過去業績を確認していきます。ここでは、セブン銀行の利益の大部分を占める国内ATM運営ビジネスに絞って分析を実施していきます。したがって、国内ATM運営ビジネスを行っている単体決算の状況を詳細に見ていきます。ただし、実際に株価分析を行う際には、子会社を含むグループ全体の連結決算ベースで業績予想を作成する必要があることに注意してください。

<経常収益の推移>

まず、売上について見てみましょう。一般企業の売上に相当するものを銀行では「経常収益」と言いますが、分析の方法を理解する際には、「経常収益」を「売上」と読み替えても大丈夫です。

すでに確認したように、ATM運営ビジネスは、「ATMの取引件数」と「ATM受入手数料の単価」に応じて収益が変動する事業でした。つまり、セブン銀行の経常収益の大部分を占めるATM受入手数料収入は、

ATM受入手数料収入=ATM設置台数×1台あたり取引件数×手数料単価

と表すことができます。したがって、3つの構成要素の推移も同時に確認しておくことが大切です。下記図表では、過去の推移をまとめています。

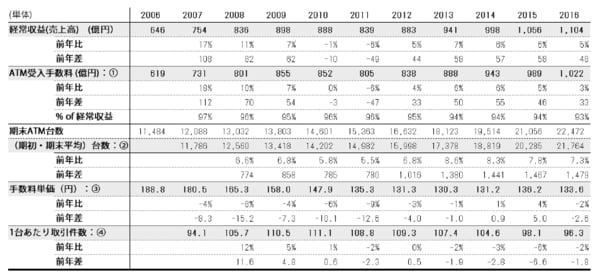

[図表1]セブン銀行の過去業績の推移

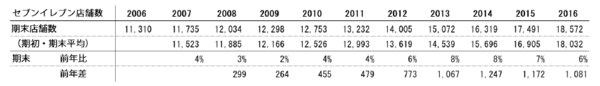

「1台あたり取引件数」は、④=①÷(②×③)÷365によって計算しています。365で割ることによって、1日平均となっています。これを見ると、ATM設置台数が順調に増えていることが確認できます。セブン銀行のATMは主にセブンイレブンの店内に設置されていることから、セブンイレブンの店舗数の純増数は、セブン銀行のATM設置台数を考える上で最も重要な要素となります。セブンイレブンが積極的に出店する限り、セブン銀行のATM設置台数は伸びるということです。ただし、より詳細に分析するには、セブンイレブンの店内に複数台のATMを設置している比率、セブン銀行がセブンイレブン以外の場所に設置する台数の推移も分析するべきです。

過去10年間、大きく低下傾向にある手数料単価

セブンイレブン店舗数を同社のウェブサイトで見ると、下記図表のように推移しています。

[図表2]セブンイレブンの店舗数の推移

決算説明資料には、セブン・グループ以外の設置台数も開示されています。最近は、東京の地下鉄や空港の中でもよく見かけると思います。セブン銀行のATMは、他社に先駆けて海外カードの対応ができており、訪日外国人にとってはなくてはならないATMでもあります。

以前、フランス人の同僚が日本法人に転勤してきた際に、セブン銀行のATMは不可欠な存在だと言っていたのをよく覚えています。セブン銀行のディスクロージャー誌を見ると、少なくとも2012年には海外発行のカードが使えるようになっていたようです。一方で、地方銀行との情報交換によると、一部の地方銀行はいまだに海外カードの対応ができていないようで、外国人観光客が増えている現在、地方銀行にはセブン銀行のATMを自分たちの銀行内のATMコーナーに設置するケースもあるそうです。

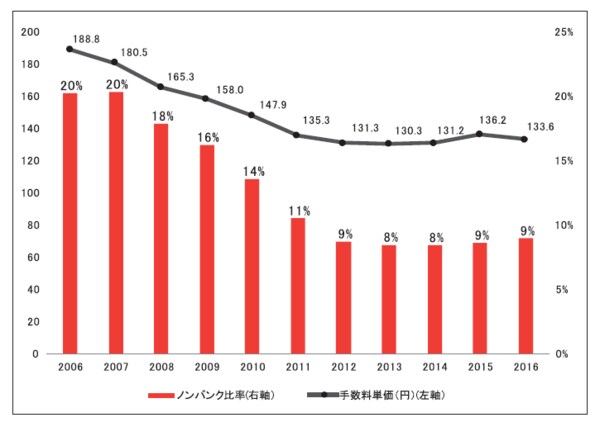

次に、手数料単価を見てみましょう。過去10年間の推移を見ると、大きく低下傾向にあることがわかります。2006年3月期の平均手数料単価が188.8円だったにもかかわらず、2016年3月期には133.6円となっています。これは、総取引件数におけるノンバンク比率が大きく関係しています。セブン銀行の決算説明資料では、ノンバンクと預貯金金融機関(一般的な銀行)に分けて説明されています。

セブン銀行のATM取引においては、預貯金の入出金における手数料単価と比べ、消費者金融に借りたお金を返済する場合の手数料単価が高く設定されています。開示資料を読む限り、手数料単価の詳細は記載されていませんが、収益見通しの要因別増減(たとえば、平成23年3月期第2四半期決算説明資料を参照)を読めば、いかにノンバンクの手数料単価が高いか、逆算することができます。ノンバンクと預貯金金融機関の手数料単価には、2倍以上の差があるかもしれません。

この手数料単価の高いノンバンクの取引件数は、2006年以降に行われた貸金業法の改正を受け、大きく減少していきます。いわゆる、グレーゾーン金利の撤廃や総量規制等です。規制変更の社会的な是非は置いておいて、セブン銀行の収益に関してはマイナスの影響となりました。ただし、近年は落ち着いてきているのがわかります。

[図表3]セブン銀行のノンバンク比率と手数料単価の推移

※横軸は決算期を表しています(例:2006 は2006 年3 月期)