高い利回りは、投資家がリスクを負う「見返り」

前回までは、長期金利が10年国債利回りであることを前提に説明してきました。しかし、債券には政府が発行する国債のほか、地方公共団体が発行する地方債や、企業が発行する社債などがあります。発行体の信用力はそれぞれ異なるため、例えば同じ10年債であっても、国債と社債では利回りに格差が生じます。

信用リスクとは、債券の発行体である企業などの財務状況が悪化して利息や償還金が支払われなくなるリスクのことです。国債はその国で最も信用力の高い発行体ですので、一般的に信用リスクはないとみなされます。

しかし、企業は財務状況の良し悪しにより、要求される利回りが異なります。また、優良企業だったものの、業績悪化により信用力が低下すると、要求される利回りが拡大します。格付けの低い、つまり信用リスクが高い債券に関しては、投資家はそのリスクを負うだけの「見返り」が必要なため、利回りが高くなります。

多くの債券は専門機関の「格付け」が付与されている

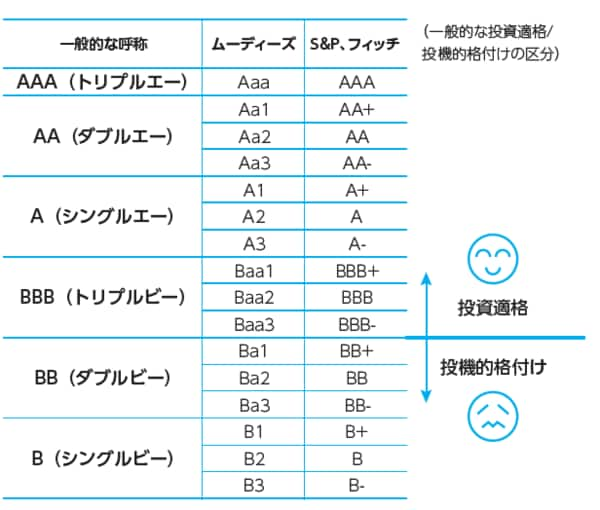

市場で取引される多くの債券には格付け会社と呼ばれる専門機関によって格付けが付与されています。格付け機関は、債券発行体の資金繰りが行き詰まって利息や償還金の支払いが滞るリスクを判断し、安全性の高いものから順に記号・数字を付けて格付けしています(図表参照)。投資適格は、格付けが一定以上のものを指し、それより低いものは「投機的格付け」などと呼ばれます。

[図表]代表的な格付け記号一覧

連載第5~14回で解説した、長期金利の変動要因のまとめは、以下のとおりです。最終回までお付き合いいただき、ありがとうございました。