「外国法人」とはそもそも何か?

法人の「グローバル節税」について具体的なポイントを説明する前に、日本にある会社、外国にある会社がどのように日本の税務上扱われるか、という基本を確認しておきます。

法人は、「内国法人」「外国法人」の大きく2通りに区分されます。「内国法人」とは、日本の法律に基づいて設立され、日本国内に本店または主たる事務所を持つ法人のことです。

[PR]元・国税局部長による特別セミナー@幻冬舎

4月11日(土)開催『資産5億円以上の方のため戦略的「相続税」対策』

もう一方の「外国法人」とは、外国法人の日本支店や駐在員事務所などのことです。外国の法律に基づいて設立されており、その会社が日本に支店や駐在員事務所を出しているというケースです。法律上では、日本の法律に基づいて会社が設立されていないものは、すべて「外国法人」の扱いになります。

税金については、内国法人は全世界で発生した所得、外国法人は日本国内で発生した所得のみが原則的に日本での課税対象となります。

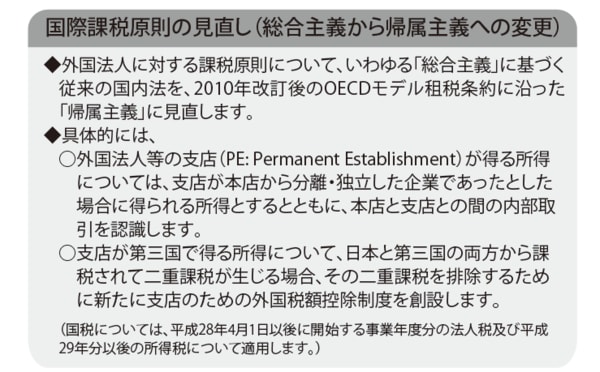

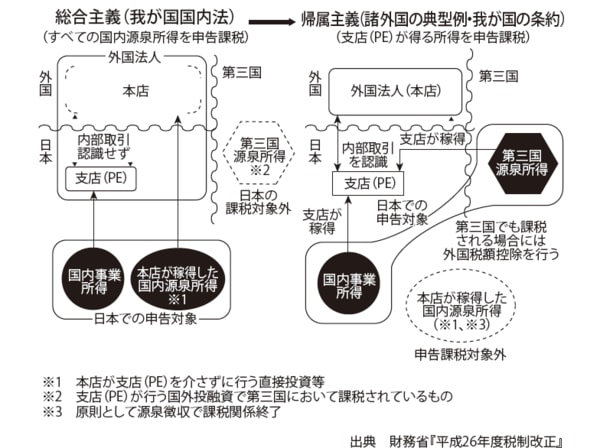

国際課税原則は「総合主義」から「帰属主義」へ

また、外国法人のなかには日本に支店などを設けずにビジネスのみを行うものもあります。たとえば、外国の法人が日本の商社と代理店契約を結び、その代理店を通じて自社の商品を販売するなどという形態がこれに当たり、その利益に日本での税金がかかるのです。外国法人については、2014年度に大きな税制改正がありました。改正後の詳細は本連載では割愛しますが、以下の図を参照して下さい。

[PR]元・国税局部長による特別セミナー@幻冬舎

4月11日(土)開催『資産5億円以上の方のため戦略的「相続税」対策』