リスクの抑制を優先した運用手法

近年はラップ型やアロケーション型、リスクコントロール型と呼ばれるファンドが人気を博しています(以下、これらを総称して「ラップ型投信等」と呼びます)。これらは従来型の資産配分比率を固定したバランス型ファンドではなく、資産配分比率を市場動向にあわせて柔軟に運用を行うところに特徴があります。

この背景はリーマンショックにまでさかのぼります。それまでは、色々な資産に分散して投資しておけば、分散効果が働いて市場変動のショックを和らげるという考え方が一般的でした。

株式が下がれば債券部分がそれを補い、為替が円高になり海外資産が目減りすれば国内資産がそれを補い、全体としては大きく損失する可能性が低いと想定されていたのです。しかし、リーマンショック時にはそれが十分には機能しませんでした。金融市場の流動性が一気に悪化し、全ての資産が急落したのです。これは極めて稀で特異なことなのですが、その経験から「市場の変動に応じて資産の配分を機動的に変え、価格下落のリスクを抑えることを重視する」タイプのファンドが登場しました。

また、リーマンショック以降も、ギリシャ危機、アラブの春、原油価格の急落、新興国経済の変調、ブレグジットなど常にリスクにさらされる市場において、リスクをコントロールする投資商品が求められていたこともあります。

これがラップ型投信等と呼ばれるファンドが提供された背景です。色々な呼び名があり、それぞれに特徴があります。

ラップ型投信と呼ばれるものは、以前から富裕層を対象に数千万円の高額で運用のプロに任せるラップ口座として取り扱われていたものを、そのノウハウを投資信託に転用したものです。

リスクコントロール型とは、ファンド全体のリスクを一定以下に抑える運用をするもので、たとえば市場の変動が大きいときは、株式の比率を下げて債券や現金の比率を上げ、市場が落ち着いている局面では、その逆をすることでファンドが価格下落により受けるリスクを抑えることに主眼を置きます。

アロケーション型も基本的な考え方は似通っており、リスクとの兼ね合いで魅力のある資産への配分(アロケーション)を柔軟に変更する運用をおこなうものです。これらに共通しているのは、現金部分も含めた資産配分を機動的に変更することで、リスクを抑えることを優先した運用をおこなう点です。

利用にあたっては運用手法や実績をしっかり確認

従来の資産配分比率を固定するバランス型ファンドとの違いを示す、明確な基準が定められているわけではなく、どういうものをラップ型やリスクコントロール型などと呼ぶのかも決まっていません。ファンドによってリスクをコントロールする方法や資産配分も千差万別です。

つまり、ファンドによって運用内容が異なるので、その点を確認したうえで投資することがポイントになります。

また、リスクを抑えることを優先する以上、リターンも抑えられる可能性があるので、実績を確認することが大切です。どれほどすごいファンドだとうたわれていても、実績がわからなければ、口にしたことのない料理を食べるようなものです。第5回『投資信託選びで注意したい「新規」の設定ファンド』においてお話ししたように、「美味しいですよ」といわれても安易に信じるわけにはいきませんよね。せめて3年程度の運用実績があることが望ましいでしょう。

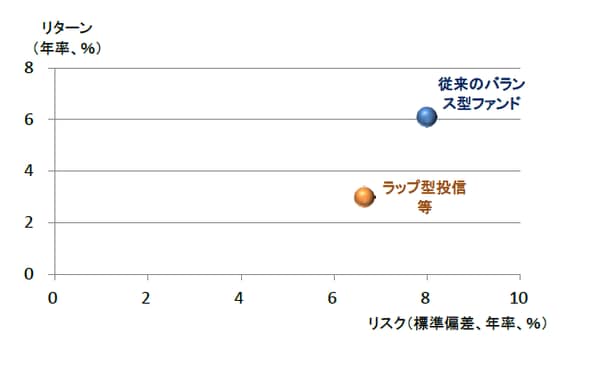

図表は、従来のバランス型ファンドとラップ型投信等のリスク・リターンの関係を示したものです。

[図表]従来型バランスファンドとラップ型投信等のリスク・リターン比較

どの時点を起点にするのかによってリスク・リターンは変わってきますが、原油価格の急落、ブレグジット、米国大統領選挙などによる変動がありましたが、それらを乗り切って金融市場は株式中心に上昇するなかで、リスクを抑えたラップ型投信等はリターンも相対的に低い水準にとどまったことがわかります。

比較的費用が高いファンドが存在する点にも注意

従来のバランス型ファンドは、資産の配分比率をあらかじめ定めて運用を行います。そのため、金融市場や資産の価格が動けば、どのようなリターンが得られるのかを想定できます。また、リスクを取らない方がよい高齢のシニア層は債券の比率が高い安定型、現役世代の資産形成層では株式の比率を高めた積極型というように、受け入れることができるリスクの大きさに応じた資産配分をわかりやすく選ぶことができます。

また、ターゲット・イヤー・ファンドは、若いうちは株式の比率が高く運用され、ターゲットとする年に近づくにしたがい、債券の比率が高まる仕掛けをもったファンドです。こちらも、バランス型ファンドの変形であり、長期で資産の価格上昇を享受しようとするものです。

一方で、ラップ型投信等は、複数の資産に投資する点では似通っていますが、目指す運用はまったく違います。リスクをコントロールしようとするだけ、リターンを得る可能性も抑えられます。逆にいえば、リーマンショックのような大きな損失を被りたくない保険をかけているタイプと考えておいた方がよいでしょう。また、比較的費用が高いファンドが存在することにも注意が必要です。

これらはどちらが良くてどちらが悪いというものではありません。自分の望む投資スタイルにあわせてどちらを選ぶのかを考えるべきです。

私見ですが、長期の資産形成を目指すのであれば従来のバランス型ファンドがよいでしょう。リターンには少々目をつぶり、安定的な運用を目指すのであれば、ラップ型投信等の利用価値が高まります。リスクとリターンの関係は不変です。料理に例えると、カロリーや塩分を抑えて美味しい部分だけを残すことはできません。どんなファンドでも万能ではないので、何かを求めればどこかで得られる部分を減らすことを知っておきましょう。