まとまったお金による投資は価格変動の影響が大きく・・・

積立による資産形成とまとまったお金による資産形成では、価格変動の影響の大きさが違います。現役世代の資産形成層は、これからも働くことによって収入を得ることがお金の積み上げになります。また、積立の最初の頃はお金もそれほど大きくないことからリスクを取りやすい世代です。

50歳以降の資産形成では、退職金や老後に向けた蓄えなど、まとまったお金の運用も考慮に入れておく必要があります。この点に関して、資産形成においてお金が積み上がる前と積み上がった後では、投資する対象の価格変動が与える影響には大きな違いが生じることについて数字を用いて確認しましょう。

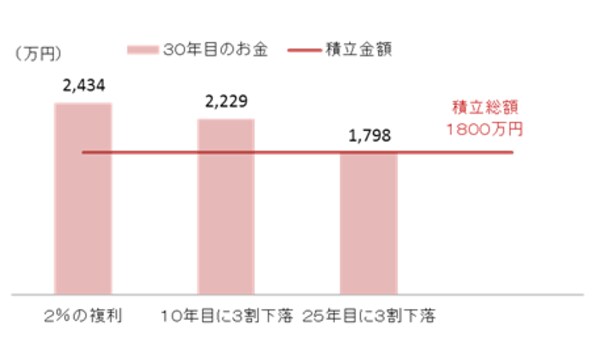

仮に、30歳から資産形成のために毎月5万円を貯蓄するとします(年間60万円)。わかりやすくするために、投資した対象の価格が毎年2%で上昇したとしましょう。すると、30年間で合計1800万円(年間60万円×30年)を積み立て、それを複利で運用すれば2434万円になります。それに対して、10年目、25年目にリーマン・ショックのような30%の下落があった場合の影響をみてみましょう(図表1参照)。

[図表1]価格変動の影響は発生時期によって違う

10年目に3割の下落があったケースでは、30年間で積み立てることができるお金は2229万円、25年目に下落があったケースでは1798万円になります。

25年目に大きな下落があったケースでは、60万円を30年間積み立てた総額である1800万円とほぼ変わらず、長期間にわたる2%の複利効果はすべて消滅してしまいます。同じ下落率でもどの時期に生じるのかによって資産形成に与える影響は大きく違います。リーマン・ショックを60歳で迎えるのか、30歳で迎えるのかによってまったく異なるのです。

年齢が進みシニア層になると、老後に向けたお金が金融資産中心になるという点で、リスクに対して保守的になるのが一般的です。また、長期に積み立てを考えるケースでみても、蓄えが積み上がってくれば価格変動の影響は大きくなるので保守的に考えるべきでしょう。退職金などまとまったお金の投資を考える場合も、積立よりは価格変動に対して警戒的になるべきです。

行き過ぎたお金の動きが生む「金融市場のゆがみ」

米国政権の長官も務めた元大手投資銀行の著名人が、「リーマン・ショックは100年に1度というが、似通ったことは何度も起こっている」と語っていますが、私も全く同感です。振り返ってみると、10年から20年に一度、市場は大きなショックを受けてきました。

1970年代のオイルショック、米国の双子の赤字とプラザ合意による急激な円高、1987年のブラックマンデー、1997年のアジア通貨危機、ITバブル、2007年のリーマン・ショック。最近でも2015年に原油価格が100ドル超から半年で半分以下に急落したことは記憶に新しいでしょう。危機やショックが生じた理由も違えば、それが影響を与えた対象も異なりますが、いずれも市場が大きく混乱した出来事です。

列挙した出来事のうち、OPEC諸国が原油価格の自主管理を求めたオイルショックや米国が通貨ドルの切り下げをおこなったプラザ合意は、どちらかといえば実体経済の環境変化によって引き起こされたものです。それに対してその後のショックは、主に金融環境にひずみが生じていたものが臨界点に達し、ショックとして顕在化したものです。金融市場が実体経済よりも高いペースで発展するなかで、お金の動きが行き過ぎてしまう傾向が強まることから生じたものでしょう。

実物経済とかけ離れたお金が大量にうごめくようになると、特定の国や資産、仕組みに過度にお金が流れやすくなります。それはゆがみを生みます。ご存じのように、いまの世の中には先進国を中心に巨額のお金が巡っており、その金額はヘッジファンドで運用されているお金だけで300兆円とも言われています。一国の為替介入なんて簡単に打ち破られてしまう時代です。こういったお金が動くと金融市場は過度に振れてしまいます。

バブルと呼ばれる仕組みは、相対的に妥当だと判断されつつも、絶対的な基準でみると割高になっている状況が醸し出します。お金が溢れている状況は、収益を求めるお金の性格から、必ずといってよいほど貪欲に収益機会を求めます。そういったお金の動きは市場に歪みをもたらす可能性が高くなります。

たとえば日本のバブル期には、日本株式は絶対的な水準でみれば圧倒的に割高でしたが、それは日本の特殊性で説明付けられました。「トービンのQ」という理屈付けも行われました。企業の時価ベースの価値からみて株式価格は割高ではなく妥当だと。実は両方が高かっただけで相対的な尺度でしかありませんでした。これは日本に限ったことではなく、米国のITバブルもリーマン・ショックも、尺度こそ違えども似たような判断がなされたのです。

投資の際は「定期的なリスクの顕在化」を考慮する

私たちがこれらから学ぶこと、それは、これからも定期的にリスクが顕在化してショックが起こる可能性を前提として投資を考えることです。そして、割高であるかどうかの判断は市場の相対的な基準を比較に用いるのではなく、絶対的な水準で判断すべきです。ただし、プロでも難しい判断について、私たちがいつも柔軟に対処できるわけではありません。むしろできないと考えておくべきでしょう。

そういうことへの対処としては、第7回「投資のリスクをコントロールする方法」でお話したように、リスクに備えて比較的大きめのリスクを前提に投資を考えることや、投資にまわすお金を抑えることです。そうすれば、こういったショックが起こっても損失の影響を抑えることができます。50歳以降の資産形成や資産防衛では、特にそういった点への配慮が必要です。