債権者の同意が得られないと破産に進むことに・・・

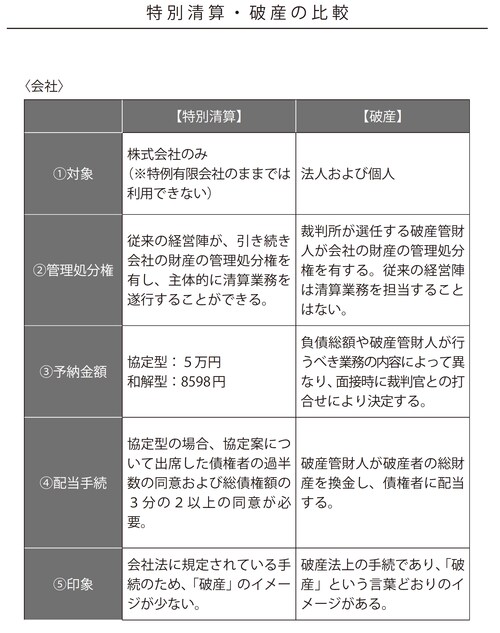

前回は特別清算という方法の利点について解説しました。では、誰でも特別清算を選べばいいのかといえば、そういうわけにはいきません。というのは、特別清算を選択するには、ある条件を満たす必要があるからです。

それは、債権の権利変更などの処理方法についてまとめた協定案について、「債権者集会に出席した議決権者の過半数の同意および議決権者の議決権の総額の3分の2以上の議決権を有する者の同意が得られること」です。この条件が満たされなければ、特別清算を行うことはできず、破産に進むことになります。

特別清算は事前に債権者と調整し、協定案について債権者の同意が得られる確かな見込みがあって初めて選択することができる手続です。

たとえば粉飾決算など会社の会計上に嘘偽りがあったり、赤字会社にもかかわらず役員報酬が異常に高かったりすると、債権者の同意が得られないこともあります。

事実、筆者のところに相談にいらっしゃる方の中にも、残念ながら特別清算は適用できないと判断しなければならないケースもあります。

会社経理の基本となるはずの帳簿をきちんとつけていなかったり、数字をごまかしていたり、ひどいところでは、相談する直前に会社の不動産を妻に譲渡するなど、明らかな不正を行っているようなケースさえありました。こうした会社では、債権者の理解を得ることは難しいといわざるを得ません。

たとえ債務超過であっても、長年まじめに事業を営んできた経営者なら、金融機関の信頼も得られるでしょう。会社に対する信頼度というのは、借金の額もですが、経営者の姿勢によるものが大きいのです。

ただし、どんなにまじめな会社であっても、清算したときに弁済金が一切支払えないというのでは、残念ながら協定案に同意を得ることは難しくなります。債権者にとって破産した場合と同じ配当しか受けとることができないのであれば、協定案を検討する意味がないからです。このようなときには、破産しか選べないことになります。このように、債権の権利変更などの処理方法について債権者の同意さえ得られれば、会社は破産ではなく特別清算による債務整理を行うことができます。

経営者保証ガイドラインを活用して手元の現金を残す

一方、中小企業では経営者が連帯保証人の場合が多く、特別清算と同時に経営者が莫大な債務を負うことにもなりかねません。

この問題を解決するのが2013年12月に策定された経営者保証ガイドライン(正式名称は経営者保証に関するガイドライン)です。このガイドラインは、中小企業の経営者保証による弊害を解消するために、中小企業の経営者や金融機関の適切な対応を示したものですが、特別清算で保証債務を整理する際にも有効です。

たとえば経営者が破産した場合、手元に残してよい現金(自由財産)は99万円が上限です。しかし経営者保証ガイドラインでは、ひと月の生計費を33万円とし、それに雇用保険の給付期間を目安に経営者の年齢によって一定期間の生計費が算出され上乗せできることになっています。

仮に、経営者が60歳の場合、基準となる給付期間は3か月から8か月なので、これに33万円を乗じると264万円が上乗せ分となります。つまり、自由財産の99万円と合計すると、最大363万円の現金を手元にとどめることが認められるのです。

経営者保証ガイドラインは、新しい手続でまだご存じない方も多いのですが、このように経営者にとってメリットは大きく、事業譲渡・特別清算とセットで活用することにより、きれいに廃業することができます。