『資産形成ゴールドオンライン』は複数の企業と提携して情報を提供しており、当サイトを経由して申込みがあった場合、各企業から報酬が発生することがあります。しかし、提携の有無などが本ページ内のサービスの評価や掲載順位に関して影響を及ぼすことはありません(提携会社一覧)。

楽天証券はNISAの口座数が業界シェアトップの56.3%を占める人気ネット証券で、(旧制度の)つみたてNISAの口座数においては業界最多の300万突破(2023年5月8日のニュースリリースより)。

しかし、(旧制度の)つみたてNISAの新規口座開設者のうち「投資未経験者」の割合は90.4%というデータ(出所:日本証券業協会「NISA口座開設・利用状況調査結果について」)もあるように、設定に苦戦して諦めてしまう方もいるようです。

そこで本記事では、旧制度のNISAが大幅にリニューアルされる形で2024年からスタートした「新しいNISA(以下、新NISA)」を楽天証券で始める手順を、楽天証券ユーザーの筆者が、実際の画面を使ってわかりやすく解説します。

「新NISAが始まるのを機に楽天証券で資産形成を始めたい」

「設定方法がわからない」

「どの銘柄がおすすめ?」

のような要望や疑問を持っている人は、ぜひ参考にしてください。最後まで読めば、楽天証券で自信を持って新NISAを始められます。

※タップ(クリック)すると、該当の説明に飛びます

\NISAの開設数No.1(2023年6月末時点)/

〈目次〉

1. 楽天証券で「新NISA」を始める方法(口座開設)

2. 楽天証券の「新NISA(つみたて投資枠)」の積立設定方法

4. 楽天証券の「新NISA(つみたて投資枠)」のおすすめ銘柄10選

9. よくある質問

Q1. クレカ積立の設定締切日と買付日は?

Q3. 楽天証券の新NISA(つみたて投資枠)の銘柄一覧を見るには?

1. 楽天証券で「新NISA」を始める方法…口座開設の流れをわかりやすく解説

それでは早速、楽天証券で「新NISA口座」を開設する流れを紹介します。

新NISAを始めるには株式取引もできる「証券総合口座」を開設する必要があり、新NISA口座だけを申し込むことはできません。ただし、証券総合口座で必ずしも株式取引をする必要はないので、ご安心ください。口座開設にかかる費用も無料です。

事前に準備しておいたほうがいい本人確認書類や詳しい手順などは『楽天証券の口座開設の流れ…必要書類や日数、初期設定のやり方を解説』で説明しているので、証券会社で口座を作ることが初めての人は参考にしてください。

■楽天証券の新NISAの始め方(総合口座の開設)

- メールアドレスを登録する

- 本人確認書類を選択して撮影する

- お客様情報を入力する ←ここで「NISA口座を開設する」を選択

- 審査通過後、ログインIDを受け取る

- 初期設定をする

「1.メールアドレスの登録」から「3. お客様情報の入力」までは5~10分程度なので、落ち着いて入力しましょう。

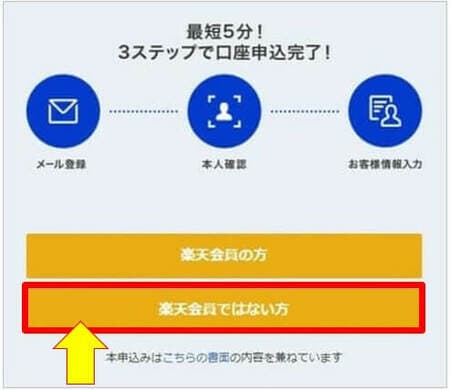

STEP1:メールアドレスを登録する

楽天証券の口座開設ページから「口座開設はこちらから(無料)」をクリックすると、次の画面のように「楽天会員の方」「楽天会員ではない方」が表示されます。

楽天市場の会員の方は、上の「楽天会員の方」を選ぶと、すでに登録している住所などを再度入力する手間を省くことができます。ここでは、楽天会員ではないことを想定して、下の「楽天会員ではない方」をクリックします。

すると、メールアドレスを入力する欄が出てくるので、入力して「同意のうえ、送信する」をクリックしましょう。

STEP2:本人確認書類を選択して撮影する

「【楽天証券】メール登録完了と申込手続きのお願い」という件名のメールが届いたら、記載されているURLをクリックして7日以内に手続きをしてください。7日を経過するとURLが無効になりますが、その場合は改めてメールアドレスを送信すれば大丈夫です。

URLをクリックすると、次のような「国籍の選択」と「本人確認書類の選択」の画面が出てきます。

本人確認書類は、最短で翌営業日に口座開設が完了する「運転免許証」か「個人番号カード(マイナンバーカード)」のどちらかをスマホでアップロードする方法がおすすめです。

なお、「運転免許証」と「個人番号カード(マイナンバーカード)」以外の本人確認書類で提出する方や、スマホではなくパソコンからアップロードしたい方は、下のほうに小さく青文字で書かれている「こちら」をクリックして手続きをします。

「運転免許証」「個人番号カード」以外や、PCからアップロードする画面

ここでは、運転免許証を選びます。選択するとQRコードが表示されるので、スマホで読み取ってください。

そして、指示に従って「本人確認書類と顔写真」の撮影に進んでください。

※ここからスマホ入力に切り替わります

「本人確認」の画面が表示されたら、「本人確認種類の撮影手順へ」に進み、次の3パターンをスマホで撮影します。

- 本人確認書類の表面(おもてめん)

- 本人確認書類の厚み

- 本人確認書類の裏面

撮影が完了したら、今度は自分の顔を次の2パターンを自撮り(セルフィー撮影)します。

- 自分の顔(正面)

- 自分の顔(カメラを近づけながら)

この方法は「eKYC(電子本人確認)」という技術を使ったやり方で、最近の金融機関の口座開設では主流になっています。最初は焦るかもしれませんが、撮り直しもできるので、落ち着いて撮影しましょう。

STEP3:お客様情報を入力する

無事に撮影ができたら、名前、性別など次の12項目の基本情報を入力していきます。

入力する基本情報(12項目)

1. 名前

2. 性別

3. 生年月日

4. 住所

5. 電話番号

6. 案内メール受信の可否

7. 納税方法の選択

8. NISA口座の選択

9. 楽天銀行口座の申込の有無

10. iDeCo(イデコ)の申込の有無

11. 楽天FX口座の申込の有無

12. 信用取引口座の申込の有無

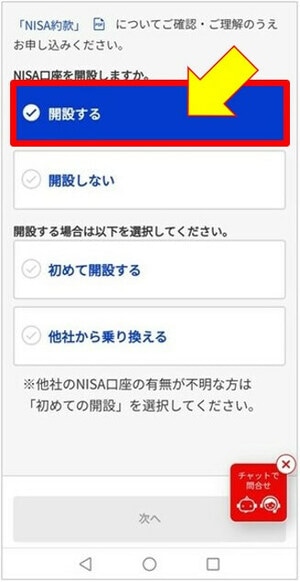

8番目の「NISA口座の選択」で「開設する」を選びましょう。

そして、楽天証券で新規でNISA口座を開設する場合はその下の「初めて開設する」、他社から乗り換えて始める場合は「他社から乗り換える」を選択します。

最初に証券総合口座を申し込み、あとからNISA口座を開設することもできますが、楽天証券で新NISAを始めると決めている人は、同時に作っておくと手間が省けておすすめです。

12項目を入力し、「ログインパスワード」を設定したら、「次へ(内容確認へ)」をタップしてください。

そして、重要書類に目を通し、「上記の規定等に同意のうえ、口座開設を申し込みます」にチェックを入れて、「同意して申込みを完了する」をタップします。

これで口座開設申し込みは完了で、入力した情報が楽天証券に送られて、口座開設の可否の審査が始まります。

STEP4:審査通過後、ログインIDを受け取る

無事に審査に通過すると、口座開設は完了です。

「スマホで本人確認」を選んだ場合は、申込時間帯にもよりますが、最短で翌営業日にメールでログインIDが送られてきます。

「書類アップロードで本人確認」の場合は、約5営業日で郵送でログインIDと初期パスワードが送られてきます。

STEP5:初期設定をする

口座開設が完了したらログインして、次の5項目を初期設定します。

- ログインパスワードの変更

- 取引暗証番号の登録

- アンケートの回答

- 勤務先登録(インサイダー登録)

- 国籍登録

初期設定を完了しないと、ログインはできても取引を始められません。5分程度で完了するので、早めに手続きをしておきましょう。

なお、初期設定はスマホアプリ「iSPEED」からはできず、WEBやスマホのWEBサイトから行う必要があります。

■補足

口座開設の申込時に個人番号カード(マイナンバーカード)をスマホで提出しなかった場合は、初期設定が完了すると「マイナンバー登録画面」に遷移するので、このタイミングで必ず申請してください。

また、必要に応じて入金手続きや株式取引手数料コースの設定をしておきましょう。

\証券総合口座の数が1,100万を突破(2024年4月時点)/

2. 楽天証券の「新NISA(つみたて投資枠)」で投資信託の積立設定をする方法

楽天証券の新NISA口座の開設ができたら、積立設定をしていきましょう。

新NISAには「つみたて投資枠」と「成長投資枠」があり、つみたて投資枠では投資信託やETF(上場投資信託)の積立買付、成長投資枠では株式や投資信託の買付ができます。つみたて投資枠は月10万円、成長投資枠は月20万円まで投資可能ですが、あとから増額もできるので、無理のない範囲内で始めましょう。

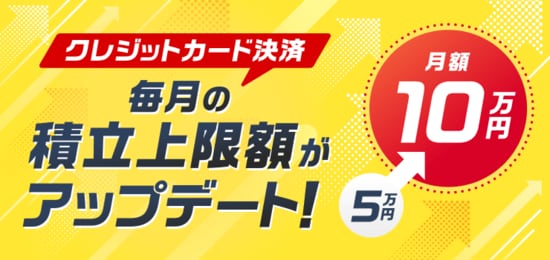

ここでは、月5万円(2024年4月積立分より月10万円に引き上げ)を楽天カードでスマホから積立設定する方法を、実際の画面を使って紹介します。

設定する銘柄は「楽天・オールカントリー株式インデックス・ファンド(愛称:楽天・オルカン)」で、月間の平均保有残高に応じてポイントが付与される「投信残高ポイントプログラム」の対象にもなっています。

大まかな流れは、次の7ステップです。PCでも流れはほとんど同じなので、参考にしてください。

■楽天証券の新NISA(つみたて投資枠)の設定方法

順番に解説します。ただし、積立設定する銘柄の注文画面を表示させる方法は他にもあるので、色々と触って慣れることが大切です。楽天証券の取引画面は、直感的に操作できて使いやすいと初心者にも評判です。

STEP1:「銘柄・ファンドを探す」から「投資信託を探す」をタップ

楽天証券にログインしたら、少し下にスクロールします。そして、「銘柄・ファンド」メニューの「投資信託を探す」をタップします。

■ワンポイントアドバイス

左下の「NISAで探す」を選ぶとNISAで購入できる銘柄だけが表示され、このあとの画面で口座区分を「NISA」にする必要がなくなります。

しかし、ここではNISA以外の口座(特定口座もしくは一般口座)で購入するときでもわかるように、あえて「投資信託を探す」を選びます。

STEP2:積立設定する銘柄を探す

つみたて投資枠で積立する銘柄を探す方法はいくつかありますが、ここではファンド名の一部を入力する「投信スーパーリサーチ」という方法を紹介します。

設定する銘柄は「楽天・オールカントリー株式インデックス・ファンド」なので、検索窓に「楽天」と入力します。

しばらくすると、ファンド名に「楽天」が入っているファンド一覧が表示されるので、「楽天・オールカントリー株式インデックス・ファンド」を探してタップしてください。

STEP3:「積立設定」から設定内容を入力する

ファンドの詳細が表示されたら、右下の「積立設定」をタップします。

ここから、積立設定の内容を入力していきます。

① 口座区分は「つみたて投資枠」

「どの口座区分で積立設定しますか?」と表示されたら、「NISAつみたて投資枠」をタップしてください。

なお、課税口座(特定口座もしくは一般口座)は、非課税のNISA枠を使い切ってから利用しましょう。

②「毎月の積立金額」を入力

積立金額は、楽天カード決済の場合は100円~100,000円、楽天キャッシュ決済の場合は100円~50,000円の範囲内で入力します(ここでは、50,000円)。

この画面で積立頻度も設定できますが、引落方法が「楽天カード決済」「楽天キャッシュ」「その他金融機関」の場合は「毎月」しか選べないので、ここではスルーします。積立頻度や買付日の違いによる運用成績には大差がないとされているので、あまり気にしなくて大丈夫です。

入力したら、「次へ」をタップします。なお、積立頻度の下の「ボーナス設定」については「3.5. ボーナス設定」で解説します。

③「分配金コース」の設定

分配金コースは「再投資型」と「受取型」のどちらかを選べます。ちなみに「分配金」とは、投資信託の運用によって得られた収益を投資家に分配するお金のことで、株式でいう「配当金」のようなものです。

分配金コースは、特別な理由がない限り、自動で再投資してくれる「再投資型」を選びましょう。複利効果により、効率よく資産を増やすことができます。

「再投資型」になっていることを確認したら、「次へ」をタップします。

ただし、「楽天・オールカントリー株式インデックス・ファンド」はもともと分配金を自動で再投資に回すファンドで、「受取型」を選んでしまっても問題ありません。基本は「再投資型」と覚えておきましょう。

STEP4:目論見書を確認する

目論見書(投資信託の説明書のようなもの)と補完書面が表示されるので、タップして目を通してください。

確認したら「同意して次へ」をタップします。

STEP5:引落方法を選択する(楽天カードクレジット決済)

楽天証券には引落方法(決済方法)には、次の4つがあります

- 楽天キャッシュ(電子マネー)

- 楽天カードクレジット決済

- 証券口座(楽天銀行マネーブリッジ)

- その他金融機関

ここでは、「楽天カードクレジット決済」を選びます。なお、上記の画像では「月額上限50,000円」と表記されていますが、2024年4月積立分よりクレカ積立の積立額が引き上げられたことに伴い、現在は「月額上限100,000円」となっています(詳細はメリット②で解説)。

すると、黒い帯に「引落方法の設定が完了しました」表示されます。ただし、まだ確定されたわけではないので、ご安心ください。

「次へ」をタップします。

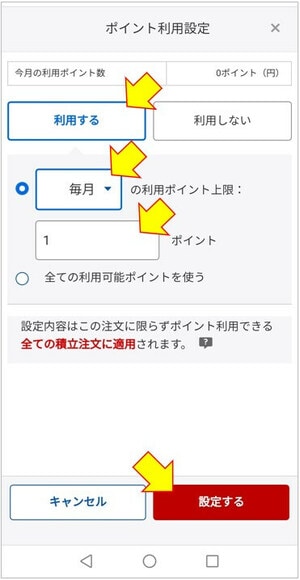

STEP6:ポイント利用の設定をする

設定内容の確認画面が表示されますが、少し下にスクロールして、ここでポイント利用の設定をしておきましょう。

ポイント利用コースには「楽天ポイントコース」と「楽天証券ポイントコース」の2種類があり、標準では「楽天証券ポイントコース」に設定されています。しかし、特別な理由がない限り、通常の楽天ポイントが貯まったり使えたりする「楽天ポイントコース」に変更しておきましょう。

また、楽天ポイントを利用して投資する場合は、「利用設定」の「変更」から利用ポイント数の上限を設定できます(その時点で貯まっている全ポイント数を利用することも可能)。

なお、楽天市場には楽天グループのサービスの利用状況に応じて買い物の還元率がアップする「SPU(スーパーポイントアップ)」という仕組みがあります。楽天証券で1ポイント以上を使って当月合計30,000円以上をポイント投資すると+1倍(%)になるので、筆者は毎月1ポイントだけ使うようにしています。

STEP7:積立設定内容を確認後、取引暗証番号を入力して「設定する」をタップ

ポイント利用の設定が済んだら、最後に必ず入力した積立設定の内容を上から下まで確認しましょう。初回購入日も表示されます。

間違いがなければ取引暗証番号を入力し、「設定する」をタップします。

次のように「積立設定が完了しました」と表示されたら終了です。

その下の「積立設定一覧」をタップすると、設定状況を見ることができます。修正する場合もここから行います。

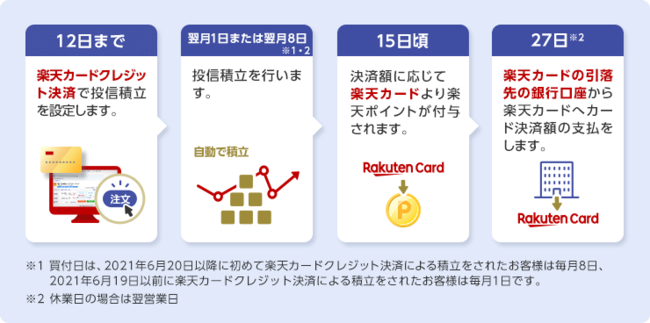

なお、クレカ積立の場合は、毎月12日までに設定すると翌月の積立買付分から適用されます。

\新NISA口座にもおすすめ/

3. 楽天証券で「新NISA」を始めるときのおすすめ設定5つ

ここでは、楽天証券で新NISAを始めるときに最初に設定・確認しておくべき設定・サービスを5つ紹介します。

それぞれ解説します。

3.1. 楽天カードクレジット決済

楽天証券には、投資信託の積立額を楽天カードで決済すると、カードの種類に応じて0.5~最大1%の楽天ポイントが還元される「楽天カードクレジット決済」があります。

利用するには初回のみカードの登録が必要で、手元に楽天カードを用意し、積立設定をする途中の「引落方法」の選択画面から「楽天カードクレジット決済」を選択して、画面の指示に従って登録しましょう。

なお、証券口座内の「預り金」からの引き落とし(現金決済)でも積立買付はできます。

同じ金額を投資に回すならクレジットカードで決済したほうがポイント付与分だけお得に運用できますが、クレジットカードを何枚も持ちたくない人もいるはずなので、やりやすい方法をお選びください。

\新規入会&利用で5,000ポイント/

3.2.「マネーブリッジ」と「ハッピープログラム」

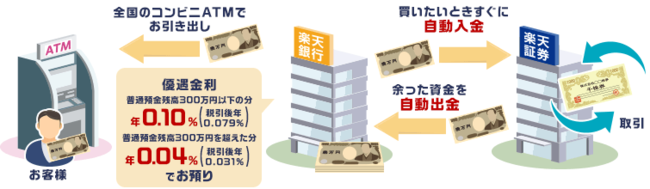

楽天証券の口座と楽天銀行の口座を連携(=「マネーブリッジ」)して「自動入出金(スイープ)」の設定をしておくと、楽天証券で株式を発注するときに証券口座内に残高(預り金)がなくても、楽天銀行の残高から不足分を補って自動で入金してくれます。

また、クレカ積立を利用しなくても、新NISAで証券口座内の預り金からの引き落としで投資信託を積立買付するときにも有効なので、設定しておくと便利です。

さらに、普通預金残高300万円以下には年0.1%(税引前)の優遇金利が適用されるので、メインバンクとしてもおすすめです。

ちなみに、筆者は楽天銀行をメインバンクにしており、次の画面のように過去に417円の利息が振り込まれたことがあります。

筆者が楽天銀行で受け取った利息

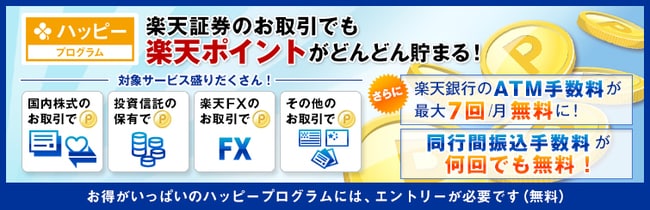

そして、楽天証券と楽天銀行をマネーブリッジで連携したら、楽天銀行のサイトから「ハッピープログラム」にもエントリーしておきましょう。

ハッピープログラムでは、楽天証券での取引に応じて楽天ポイントが貯まったり、会員ステージに応じて提携企業(セブン銀行やイオン銀行など)のATMの手数料が最大月7回無料になったり、様々な優遇があります。

ハッピープログラムを利用するには、マネーブリッジの申し込み後、初回のみ楽天銀行からエントリーする必要があります。手数料は無料なので、積極的に利用しましょう。

なお、筆者は普段から楽天銀行のキャッシュカードを利用してセブンイレブンに設置してある「セブン銀行のATM」で入出金しています。ハッピープログラムを活用すれば所定の回数までは手数料が無料になるので、おすすめです。

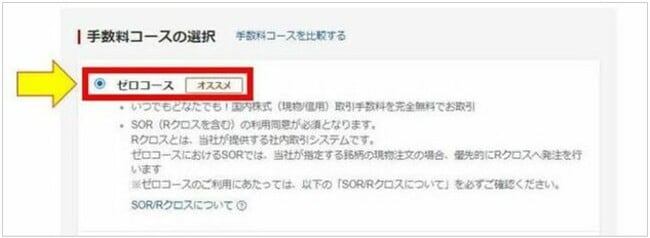

3.3. 取引手数料無料の「ゼロコース」に変更

楽天証券では、2023年10月より国内株式手数料が0円になる「ゼロコース」がスタート。

楽天証券の新NISA口座(成長投資枠・つみたて投資枠)では、投資信託、国内株式、外国株式(米国株・中国株)を手数料無料で取引できますが、特定口座や一般口座で株式取引をするときに備えて、手数料コースを「ゼロコース」にしておくことをおすすめします。

新規で楽天証券の口座を開設する方は、申し込み画面の途中で「ゼロコース」を選ぶところがありますが、すでに口座を持っていてまだ変更をしていない方は手続きをしましょう。

やり方は簡単で、楽天証券のWEBサイトにログイン後、右上の「マイメニュー」を開き、「お客様情報一覧」にある「国内株式」をクリックします。すると、「手数料コース」の項目があるので、右側の「確認・変更」をクリックしてください。現在の手数料コースが表示されたら、右側の「変更」から手数料コースを「ゼロコース」にします。

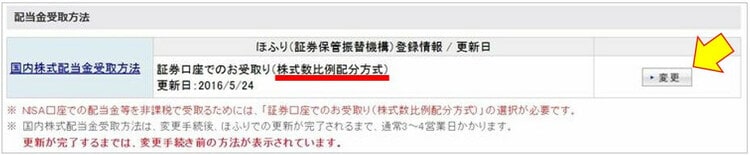

3.4. 配当金の受領方法の変更

株式の配当金の受領方法には、「配当金受領証方式」「株式数比例配分方式」「登録配当金受領口座方式」の3種類があります。

しかし、NISA口座で国内上場株式等の配当金を非課税にするには、配当金の受領方法を「株式数比例配分方式」にする必要があります。

口座開設後は基本的には「株式数比例配分方式」が設定されていますが、念のため、WEBサイトにログインし、右上の「マイメニュー」をクリックして「国内株式」を選択し、配当金受取方法が「証券口座でのお受取り(株式数比例配分方式)」になっていることを確認しましょう。

「株式数比例配分方式」以外だった場合は、「変更」から手続きをしてください。

3.5. ボーナス設定

「ボーナス設定」は、事前に決めておいた月の積立額を増額できるサービスです。たとえば1月に証券口座引落で積立額を月100円(1年間で1,200円)、ボーナス設定を1,198,800円に設定すると、年間投資枠(この場合はつみたて投資枠の120万円)を一括投資で使い切ることも可能です。

ただし、ボーナス設定は引落方法に「楽天カードクレジット決済」と「楽天キャッシュ」を選ぶことはできず、積立時に楽天ポイントを獲得することはできません。

ボーナス設定はお金に余裕がある人向けのサービスで、必ずしも利用する必要はありません。頭の片隅に留めておきましょう。

\取引画面が見やすいと初心者にも評判/

4. 楽天証券の「新NISA(つみたて投資枠)」のおすすめ銘柄(投資信託)10選

楽天証券の新NISA(つみたて投資枠)の積立設定方法はわかっても、どの銘柄を選んだらいいかわからない人は多いはずです。そこで本章では、楽天証券が取り扱っている新NISAのつみたて投資枠の銘柄から、おすすめのファンドを10本紹介します。

その前に、長期資産形成に適した銘柄選びのポイントを確認しておきましょう。

■新NISA(つみたて投資枠)の銘柄選びのポイント

- 信託報酬が低いインデックスファンド

- 「全世界株式」か「先進国株式」か「米国株式」

- 純資産が100億円以上

銘柄選びのポイント解説

新NISA(つみたて投資枠)やiDeCoのように数十年にわたって毎月コツコツ積立買付する方法の場合は、コストを最小にして、長期でみると右肩上がりになる確率が高い商品に投資することが重要です。

そして、信託報酬(投資信託の運用や管理にかかる手数料)が低い「インデックスファンド」を選ぶことが鉄則。

ただし、インデックスファンドなら何でもOKということではありません。世界経済は今度も成長し続けるという予想のもと、「全世界株式」や「先進国株式」、そして「全世界株式」や「先進国株式」の構成銘柄の約60~70%を占める「米国株式」を選ぶことがセオリーとされています。

それに加えて、投資家から資金が集まらず運用が途中でストップしないように、投資信託の人気のバロメーターともいえる純資産(株式でいう時価総額)が100億円以上のファンドを選んでおけば、銘柄選びで大きな失敗をするリスクは少なくなります。

上記3つのポイントを満たした、楽天証券の新NISA(つみたて投資枠)でおすすめの銘柄が、これから紹介する10本です(10番目の「バランス型」は、1本で株式や債券などの複数の資産に投資してリスクを軽減した商品)。

資産形成について勉強中の方は、このなかから1本を選んで、月1,000円といった少額でもいいので始めることをおすすめします。1本の投資信託で何百や何千という企業に分散投資されているので、無理して複数のファンドを購入してポートフォリオ(資産配分)を組む必要はないと筆者は考えます。

なお、投資信託の純資産やトータルリターンの数字は、ウェルスアドバイザー社の2024年5月1日時点のものです。

①「eMAXIS Slim全世界株式(オール・カントリー)」

| ファンド名 | eMAXIS Slim全世界株式(オール・カントリー) |

| 資産クラス | 全世界株式 |

| 連動する指数 | MSCIオール・カントリー・ワールド・インデックス |

| 基準価額 | 24,294円 |

| 純資産額 | 3兆1,398.93億円 |

| 信託報酬(税込) | 0.05775% |

| トータルリターン | +41.10%(1年)、+18.87%(3年)、+18.23%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 |

業界最低水準の運用コストを将来にわたって目指すことで人気の「eMAXIS Slim」シリーズ。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

②「楽天・オールカントリー株式インデックス・ファンド」

| ファンド名 | 楽天・オールカントリー株式インデックス・ファンド |

| 資産クラス | 全世界株式 |

| 連動する指数 | MSCIオール・カントリー・ワールド・インデックス |

| 基準価額 | 12,543円 |

| 純資産額 | 1,156.26億円 |

| 信託報酬(税込) | 0.0561% |

| トータルリターン | データなし |

| 運用会社 | 楽天投信投資顧問 |

| ファンドの特色 |

2023年10月27日より運用が開始された全世界株式ファンド。愛称は『楽天・オルカン』。 楽天証券の「投信残高ポイントプログラム」の対象で、ポイント還元率は年率0.017%。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

③「楽天・全世界株式インデックス・ファンド」

| ファンド名 | 楽天・全世界株式インデックス・ファンド |

| 資産クラス | 全世界株式 |

| 連動する指数 | FTSEグローバル・オールキャップ・インデックス |

| 基準価額 | 23,335円 |

| 純資産額 | 4,670.29億円 |

| 信託報酬(税込) | 0.192% |

| トータルリターン | +39.93%(1年)、+17.80%(3年)、+17.62%(5年) |

| 運用会社 | 楽天投信投資顧問 |

| ファンドの特色 |

愛称は『楽天・VT』。世界最大級の運用会社バンガード社の「バンガード・トータル・ワールド・ストックETF(VT)」「バンガード・トータル・ストック・マーケットETF(VTI)」 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

④「eMAXIS Slim全世界株式(除く日本)」

| ファンド名 | eMAXIS Slim全世界株式(除く日本) |

| 資産クラス | 全世界株式 |

| 連動する指数 | MSCIオール・カントリー・ワールド・インデックス(除く日本) |

| 基準価額 | 24,499円 |

| 純資産額 | 4,706.73億円 |

| 信託報酬(税込) | 0.05775% |

| トータルリターン | +41.00%(1年)、+19.13%(3年)、+18.49% |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 | 業界最低水準の運用コストを将来にわたって目指し続けることで人気の「eMAXIS Slim」シリーズ。 『eMAXIS Slim全世界株式(オール・カントリー)』から日本を除く先進国と新興国の株式に投資できる。 投資先の割合は、1位がアメリカ、2位がイギリス、3位がカナダ。 すでに日本の個別株式を保有しており、日本株の資産構成比を高めたくない人におすすめ。 「投信ブロガーが選ぶ! Fund of the Year 2023」のイベントでは、5位にランクイン。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

⑤「ニッセイ外国株式インデックスファンド」

| ファンド名 | ニッセイ外国株式インデックスファンド |

| 資産クラス | 先進国株式 |

| 連動する指数 | MSCIコクサイ・インデックス |

| 基準価額 | 38,755円 |

| 純資産額 | 6,972.14億円 |

| 信託報酬(税込) | 0.09889% |

| トータルリターン | +43.54%(1年)、+21.21%(3年)、+19.91%(5年)、+13.99%(10年) |

| 運用会社 | ニッセイアセットマネジメント |

| ファンドの特色 | 2013年12月10日に設定され、同タイプのファンドとしては長い運用実績をもつ。 日本を除く世界の主要先進国の株式に投資できる。 投資先の割合は、1位がアメリカ、2位がイギリス、3位がカナダ。 「投信ブロガーが選ぶ! Fund of the Year 2023」のイベントでは、2位にランクイン。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

⑥「eMAXIS Slim先進国株式インデックス」

| ファンド名 | eMAXIS Slim先進国株式インデックス |

| 資産クラス | 先進国株式 |

| 連動する指数 | MSCIコクサイ・インデックス |

| 基準価額 | 29,330円 |

| 純資産額 | 7,104.50億円 |

| 信託報酬(税込) | 0.09889% |

| トータルリターン | +43.58%(1年)、+21.28%(3年)、+19.95%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 | 業界最低水準の運用コストを将来にわたって目指し続けることで人気の「eMAXIS Slim」シリーズ。 日本を除く世界の主要先進国(22ヵ国・地域)の株式に投資できる。 投資先の割合は、1位がアメリカ、2位がイギリス、3位がカナダ。 「投信ブロガーが選ぶ! Fund of the Year 2023」のイベントでは、6位にランクイン。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

⑦「eMAXIS Slim米国株式(S&P500)」

| ファンド名 | eMAXIS Slim米国株式(S&P500) |

| 資産クラス | 米国株式 |

| 連動する指数 | S&P500指数 |

| 基準価額 | 28,573円 |

| 純資産額 | 4兆2,770.70億円 |

| 信託報酬(税込) | 0.09372% |

| トータルリターン | +49.00%(1年)、+23.55%(3年)、+22.19%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 |

業界最低水準の運用コストを将来にわたって目指し続けることで人気の「eMAXIS Slim」シリーズ。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

⑧「楽天・S&P500インデックス・ファンド」

| ファンド名 | 楽天・S&P500インデックス・ファンド |

| 資産クラス | 米国株式 |

| 連動する指数 | S&P500指数 |

| 基準価額 | 12,718円 |

| 純資産額 |

1,537.15億円 |

| 信託報酬(税込) | 0.077% |

| トータルリターン | データなし |

| 運用会社 | 楽天投信投資顧問 |

| ファンドの特色 |

2023年10月27日より運用が開始された米国株式ファンド。愛称は『楽天・S&P500』。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

⑨「楽天・全米株式インデックス・ファンド」

| ファンド名 | 楽天・全米株式インデックス・ファンド |

| 資産クラス | 米国株式 |

| 連動する指数 | CRSP USトータル・マーケット・インデックス |

| 基準価額 | 29,030円 |

| 純資産額 | 1兆4,570.02億円 |

| 信託報酬(税込) | 0.162% |

| トータルリターン | +48.21%(1年)、+21.42%(3年)、+21.24%(5年) |

| 運用会社 | 楽天投信投資顧問 |

| ファンドの特色 | 愛称は『楽天・VTI』。世界最大級の運用会社バンガード社の「バンガード・トータル・ワールド・ストックETF」を通じて、 米国株式市場で投資可能な約4,000銘柄(大型・中型・小型株)に投資できる。 「投信ブロガーが選ぶ! Fund of the Year 2023」のイベントでは、11位にランクイン。 お笑い芸人の厚切りジェイソン氏が、著書で同ファンドを紹介したことでも話題に。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

⑩「eMAXIS Slimバランス(8資産均等型)」

| ファンド名 | eMAXIS Slimバランス(8資産均等型) |

| 資産クラス | バランス型 |

| 連動する指数 | バランス型なのでなし(合成指数) |

| 基準価額 | 16,368円 |

| 純資産額 | 2,705.58億円 |

| 信託報酬(税込) | 0.143% |

| トータルリターン | +20.62%(1年)、+8.48%(3年)、+8.46%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 |

業界最低水準の運用コストを将来にわたって目指し続けることで人気の「eMAXIS Slim」シリーズ。8つの資産 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

ちなみに、筆者は②の「 楽天・オールカントリー株式インデックス・ファンド」を楽天証券の新NISAで積立設定をして資産形成をしています(つみたて投資枠で月10万円+成長投資枠で月5万円)。

筆者の新NISAの積立設定状況

\NISAの銘柄数はトップクラス/

5. 楽天証券で「新NISA」を始めるメリット5つ

ここまで楽天証券の新NISA(つみたて投資枠)の積立設定方法やおすすめ銘柄を紹介してきましたが、

「実はSBI証券と迷っている」

「もっといい証券会社があるのではないか」

「楽天モバイル事業の赤字のニュースが心配」

と思っている人もいるはずです。そこで本章では、新NISAのサービスを取り扱う金融機関のなかから、“楽天証券ならでは”の新NISAのメリットを次の5つに絞って解説します。

なお、投資家保護の観点から、証券会社は顧客から預かったお金は自己資産と分けて管理することが法令で定められています(=「分別管理」)。楽天証券が楽天モバイルの赤字額を顧客の預り資金で補填することはないので、ご安心ください。

■楽天証券の新NISAのメリット5つ

楽天証券の新NISAのメリットとして、100円の少額から投資できることを挙げる意見もあります。

投資を体験してみたり、操作方法を試したりするだけなら有用ですが、月100円を数十年間積み立てても大きな金額にはなりません。

そのため、ここではメリットから除外しています。

それぞれ解説します。

メリット①:商品ラインナップが充実

新NISA(つみたて投資枠)で積立設定できる銘柄は、金融庁が定めた一定の条件を満たす288本の投資信託とETFに限られます(具体的な銘柄は金融庁のサイトを参照)。

楽天証券ではこのうちの約77%にあたる223本の銘柄をカバーしており(2024年5月1日時点)、新NISAを扱っている金融機関でトップクラス。そのため、楽天証券なら商品選びの自由度が高く、自分に合った銘柄を見つけられます。

なお、楽天証券の新NISA(つみたて投資枠)の対象銘柄は、誰でも利用できる楽天証券のツール「投信スーパーサーチ」の「取引種別」のメニュー内の「NISAつみたて投資枠」にチェックを入れると一覧から確認できます。

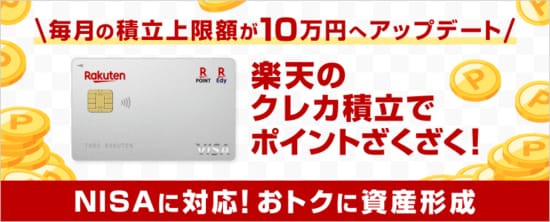

メリット②:楽天カードと楽天キャッシュの併用で、つみたて投資枠の全額がポイント付与の対象

投資信託の積立額をクレジットカードで決済する方法が「クレカ積立」で、楽天証券の新NISAで楽天カードで決済すると、カードの種類に応じて0.5~1%のポイントが還元されます(新NISA口座以外でもOK)。

クレカ積立の上限額は月5万円でしたが、2024年3月8日より改正「金融商品取引業等に関する内閣府令」が施工され、楽天証券でも2024年4月積立購入分から月10万円まで楽天カードでクレカ積立ができるようになりました(参照:プレスリリース『楽天証券、投信積立「楽天カード」クレジット決済、月額上限を10万円に引上げ』)。

■補足

どの楽天カードを選ぶべきかのヒントは、7章で解説します。月間の積立額に応じて、年間で獲得できる楽天ポイントの数を比較しています。

さらに、楽天証券には楽天カードとは別に「楽天キャッシュ」という電子マネーによる独自の決済手段があり、楽天カードから楽天キャッシュにチャージするタイミングでも(カードのランクに関係なく)0.5%の楽天ポイントが還元されます。

つまり、楽天証券では「楽天カード」と「楽天キャッシュ」の決済手段を併用することで、月15万円までの積立額を全額ポイント付与の対象にしながらキャッシュレスで投信積立ができます。

そのため、がんばって月10万円以上を投資に回そうと考えている人は、楽天証券の新NISAなら獲得できるポイントを最大化することができます。

他社もクレカ積立の上限額を月5万円から月10万円に引き上げることを発表していますが、クレジットカード以外で「楽天キャッシュ」のような決済手段があるのは楽天証券だけとなっています。

メリット③:楽天ポイントで投資信託の「積立買付」ができる

楽天証券や日常生活で楽天カードを使って獲得した楽天ポイントは、再び楽天証券での投資信託や株式の購入費用の一部もしくは全額に充てることができます。このことを「ポイント投資」といい、ポイント利用分だけ現金の持ち出しを抑えることができます。

ポイント投資で投資信託を購入できる証券会社は他にもありますが、多くの場合、1回限りのスポット購入(金額指定)だけです。楽天証券ならクレカ積立で獲得した楽天ポイントを「積立買付」に利用できるので、優位性が高くなっています。

メリット④:定期売却で「定率指定」ができる

資産形成を始めるときは、入口だけではなく、貯めたお金を取り崩すときの出口も考えておくことも大切です。

自分が好きなタイミングで売却するのもいいですが、「なるべく株価が高いときに売りたい」という感情が邪魔をして売却するのを躊躇してしまうかもしれません。

しかし、楽天証券には次の3つの方法による定期売却サービスがあり、タイミングを計って自分で売却して出金しなくても、楽天証券が定期的に売却して口座に入金してくれます。

■楽天証券の「定期売却」の方法3つ

- 金額指定:毎月定額を売却する

- 定率指定:保有口数に対して決まった割合を毎月売却する

- 期間指定:最終受取年月を決めて、売却回数で等分した口数を毎月売却する

このうち、筆者がおすすめなのが「2. 定率指定」で、基準価額(投資信託の価格のこと)が高いときは少しの割合、安いときは多くの割合を売却して少しずつ取り崩すので、保有残高を長持ちさせることができます。

定率売却ができるのは、今のところ楽天証券だけ。

実際に売却するのは数十年後なのでイメージしにくいかもしれませんが、楽天証券であれば、入口から出口までの仕組みがしっかりしているので、長期資産形成に適した新NISAも安心して始められます。

メリット⑤:国内株式を少額で積立買付できる

通常は100株単位でしか買えない国内株式を1株から買えるようにしたのが「単元未満株」で、楽天証券では「かぶミニ®」という名称でサービスを提供しています。

そして、国内株式を毎月(毎週)決まったタイミングで自動積立できるようにしたのが「かぶツミ®」で、これは楽天証券だけのサービス。わかりやすく言うと、投信積立の国内株式版です。

「かぶツミ®」を利用すると、たとえば株価が3,000円で100株を買うのに30万円の資金が必要な銘柄でも、金額や株数を指定して1株(ただし、約定代金3,000円以上)からコツコツ積み立てて、100株の保有を目指せます。

新NISA(成長投資枠)は投資信託のほかに上場株式も投資対象となっているので、楽天証券なら気軽に株式投資にもチャレンジできます。

\「楽天キャッシュ」へのチャージで0.5%還元/

6. 楽天証券で「新NISA」を始めるときの注意点(デメリット)

メリットの次は、楽天証券で新NISAを始めるときの注意点(デメリット)も知っておきましょう。

他社と比較したときの楽天証券の新NISAのデメリットは、「投信保有ポイント」の対象となる銘柄が6銘柄と少ないこと。投信保有ポイントとは、投資信託の月間の平均保有残高(新NISA口座を含む)に対してポイントが付与されるサービスのこと。

SBI証券、松井証券、マネックス証券、auカブコム証券の場合は、基本的にはその証券会社が取り扱うほぼすべての銘柄が対象ですが、楽天証券の場合は「楽天・プラスシリーズ」の6銘柄だけとなっています。

ただし、信託報酬が安く設定されているので、ポイント還元分を考慮した「実質コスト」は同じ指数に連動するファンドと比べて安くなっています。

■「投信残高ポイントプログラム」の対象銘柄

| 対象ファンド | 信託報酬率 (税込・年率) |

ポイント還元率 (年率) |

実質コスト |

|---|---|---|---|

|

楽天・オールカントリー株式インデックス・ファンド |

0.0561% | 0.017% | 0.0391% |

|

楽天・S&P500インデックス・ファンド |

0.077% | 0.028% | 0.049% |

|

楽天・先進国株式(除く日本)インデックス・ファンド |

0.088% | 0.033% | 0.055% |

|

楽天・日経225インデックスファンド |

0.132% | 0.053% | 0.079% |

|

楽天・NASDAQ-100インデックス・ファンド |

0.198% | 0.05% | 0.148% |

|

楽天・SOXインデックス・ファンド |

0.176% | 0.05% | 0.126% |

なお、楽天証券には「投信残高ポイントプログラム」とは別に、毎月末時点の投資信託の残高が初めて一定の金額に到達した場合のみ所定の楽天ポイントが付与される「資産形成ポイント(ハッピープログラム)」もあります。

既存の「資産形成ポイント(ハッピープログラム)」

しかし、既存のプログラムは保有残高が2,000万円に達しても獲得できるポイント数は累計2,090Pにしかなりません。また、新しい「投信残高ポイントプログラム」との併用もできません。

そのため、全世界株式や米国株式のインデックスファンドの購入を検討している方は、「投信残高ポイントプログラム」の対象銘柄である「楽天・オルカン」もしくは「楽天・S&P500」を積立設定したほうが投信保有ポイント分だけお得に運用ができます。

\投信残高ポイントプログラムが一部復活/

7. 楽天証券でクレカ積立…獲得できるポイント数を3種類の「楽天カード」で比較

メリット②でお伝えしたように、楽天証券で投資信託の積立額を楽天カードで決済すると、カードのランクによって0.5~1%の楽天ポイントが還元されます。

そこで迷うのが、どの楽天カードで積立設定をするかということ。ポイントはあくまでも“おまけ”ですが、同じ金額を投資に回すなら、少しでも多くのポイントを獲得したいと思うはずです。

結論からいうと、クレカ積立の上限が月5万円から月10万円に引き上げられたことで、月8万円以上(厳密には月7.4万円以上)を積立買付するなら、ポイント還元の面で楽天ゴールドカード(年会費は税込2,200円)がお得になります。

楽天証券でクレカ積立ができる3種類の楽天カードを、毎月の積立額に応じて年間で獲得できるポイントを比較較したのが次の表です。

■楽天証券でクレカ積立ができる3種類の楽天カードを比較

| ①楽天カード | ②楽天ゴールドカード | ③楽天プレミアムカード | |

|---|---|---|---|

| カードデザイン |  |

|

|

| カードの位置づけ | 一般カード | 一般とゴールド の中間 |

ゴールドカード |

| 年会費 | 無料 | 2,200円(税込) | 11,000円(税込) |

| 買い物等での基本還元率 | 1% | ||

| 楽天キャッシュにチャージ するときのポイント還元率 |

0.5% | ||

| クレカ積立時の ポイント還元率 |

0.5% | 0.75% | 1% |

|

月5万円をクレカ積立 するときの年間獲得P ※下段は年会費を考慮 |

3,000P | 4,500P | 6,000P |

| 2,300P | -5,000P | ||

|

月6万円をクレカ積立 |

3,600P | 5,400P | 7200P |

| 3,200P | -3,800P | ||

|

月7万円をクレカ積立 |

4,200P | 6,300P | 8,400P |

| 4,100P | -2,600P | ||

|

月8万円をクレカ積立 |

4,800P | 7,200P | 9,600P |

| 5,000P | -1,400P | ||

|

月9万円をクレカ積立 |

5,400P | 8,100P | 10,800P |

| 5,900P | -200P | ||

|

月10万円をクレカ積立 |

6,000P | 9,000P | 12,000P |

| 6,800P | 1,000P | ||

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る |

ご覧のように、カードの年会費を考慮すると、月7万円までの積立額なら年会費無料の楽天カード(一般)が最も多くの楽天ポイントが貯まります。

しかし、月8万円以上(厳密には月7.4万円以上)の積立額になると、楽天ゴールドカードのほうが2,200円(税込)の年会費を払っても獲得できるポイント数は最も多くなります。一方、楽天プレミアムカードは年会費が11,000円(税込)かかるので、月9~10万円を積み立てて年間獲得ポイントがようやくプラスになる計算です。

年会費が発生する楽天カードには空港のラウンジが無料で利用できるなどの特典があるので、クレカ積立にはどれが有利とは一概には言えません。しかし、年会費以上の価値を感じるなら、楽天ゴールドカードもしくは楽天プレミアムカードもおすすめです。

ただし、楽天証券の2023年12月期の決算説明資料を見ると、楽天証券ユーザーの新NISA(つみたて投資枠)での平均積立設定額(2024年1月末)は40,108円となっています。

そのため、特に初心者の方は無理して楽天ゴールドカードを作ってクレカ積立を始める必要はなく、最初は年会費無料の楽天カード(一般)で充分だと考えます。ポイントに振り回されてはいけません。

すでに楽天カード(一般)でクレカ積立を始めていて楽天ゴールドカードに切り替えようか迷っている方は、カード番号が変わることも考えて、慎重に判断してください。

ちなみに、筆者は5月積立分からクレカ積立額を月5万円から月10万円に引き上げましたが、そのまま年会費無料の楽天カード(一般)で積み立てを続けています。

\新規入会&利用で5,000ポイント/

8. 楽天証券で実施中の「新NISA」に関するキャンペーン

楽天証券では常に複数のキャンペーンを実施しています。ここでは、新NISAのキャンペーンを2つ紹介します。

8.1. NISAデビュー応援キャンペーン

■キャンペーンの概要

| 概要 |

NISA口座を開設して条件を達成すると、もれなく楽天ポイントが2,000Pもらえる |

| 実施期間 |

・エントリー&NISA口座申込:2024年4月1日(月)~5月31日(金) ・NISA口座開設:2024年1月9日(火)~3月31日(日) ・NISA口座での約定期間:つみたて投資枠は8月30日(金)、成長投資枠は7月31日(水)まで |

|

参加方法 |

下記本文を参照 |

|

補足 (注意点) |

・エントリー要す ・他社のNISA口座からの変更でもOK ・特典付与は、10月下旬~11月上旬を予定 |

本キャンペーンは、期日までに楽天証券のNISA口座を開設後、エントリーしてクイズに正解することが最初の条件。

そして、NISA口座で以下の2つの取引をすると、もれなく楽天ポイントが2,000Pもらえるという内容です。

- つみたて投資枠:3,000円以上の投信積立の約定

- 成長投資枠:2,000円以上の国内株式(現物取引)の約定

本来は、新NISAの成長投資枠でつみたて投資枠と同じ投資信託を購入できます。しかし、条件を達成するには、成長投資枠で国内株式を買う必要がある点にご注意ください。

8.2. NISA全力応援!クレカ積立10万円引上げ記念キャンペーン!

このキャンペーンは、クレカ積立の上限が月5万円から月10万円に引き上げられたことを記念して実施されている内容で、抽選で7,010名に以下の楽天ポイントが付与されます。

- 10万ポイント:10名

- 1,000ポイント:1,000名

- 500ポイント:6,000名

対象となるカードは楽天ゴールドカード(年会費:税込2,200円)と楽天プレミアムカード(年会費:税込11,000円)の2種類ですが、2024年4月30日までに作成する必要がありました。そのため、期間中に新規作成した人は、5月12日(日)までに新NISA口座を開設し、合計5,000円以上をクレカ積立しましょう(注文の執行は6月)。

年会費無料の楽天カードでも積立額の0.5%の楽天ポイントが還元されますが、空港のラウンジが無料で利用できるなどの特典付きのゴールドカードやプレミアムカードに興味がある方は、エントリーして参加をご検討ください。

すでに楽天カード(一般)を保有している方は上位カードへの切り替えでキャンペーンの対象になりますが、カード番号が変わってしまう点にご注意ください。

\楽天ポイントをお得に貯めるなら/

9. よくある質問

最後に、楽天証券の新NISAに関するよくある質問に7つ回答します。本文と重複する内容もありますが、復習のためにお役立てください。

Q1. 楽天カードによるクレカ積立の設定締切日と買付日は?

楽天カードクレジット決済の積立設定の締め切りは、毎月12日です。12日までに積立設定をすると、翌月から自動で注文が執行されます。つまり、これから最短でクレカ積立を始める場合は、2024年5月12日(日)までに積立設定をすると、6月から投信積立を始められることになります。

なお、実際の買付日は、最初にクレカ積立をした日によって、次のように「毎月1日」と「毎月8日」に分かれます。

- 毎月1日:2021年6月19日以前に楽天カードクレジット決済による積立をした人

- 毎月8日:2021年6月20日以降に初めて楽天カードクレジット決済による積立をした人

そのため、これから楽天証券で楽天カードを使ってクレカ積立を始める場合は、毎月8日が買付日になります(土日祝日の場合は翌営業日)。

Q2. 楽天証券の新NISAの売買手数料はいくらですか?

楽天証券の新NISA口座(つみたて投資枠・成長投資枠)では、投資信託、国内株式、米国株式、海外ETF(中国・シンガポールETF)の売買手数料はすべて無料となっています。

ただし、かぶミニ®(単元未満株取引)のリアルタイム取引は、課税口座(特定口座もしくは一般口座)と同じく別途0.22%のスプレッドコストが発生します(寄付取引は完全無料)。

Q3. 楽天証券の新NISA(つみたて投資枠)の対象商品の銘柄一覧はどこで見れますか?

楽天証券の新NISA(つみたて投資枠)の対象銘柄は、楽天証券のサイト内の「投信スーパーサーチ」の「取引種別」のメニュー内の「NISAつみたて投資枠」にチェックを入れることで一覧を確認できます。

Q4. 新NISAで買付ができなかったときの原因は?

証券口座引落の場合、買付日の前日までに口座内(マネーブリッジの設定をしている場合は楽天銀行)に購入金額分の残高がないと引き落としは実行されません。

Q5. 楽天証券の新NISAでは、金額変更や設定解除はどこからできますか?

ログイン後、メニュー画面から「NISA」>「つみたて投資枠(成長投資枠)毎月の積立設定額(概算)」の金額をタップ>該当銘柄の「変更」もしくは「解除」から手続きが可能です。

Q6. 楽天証券の新NISAは『iSPEED』アプリから設定できますか?

楽天証券には、スマホ専用の株式取引アプリ『iSPEED(アイスピード)』がありますが、アプリから新NISAの積立設定はできません。スマホから設定する場合は、スマホから楽天証券のWEBサイトに接続する方法で対応できます。

Q7. 特定口座で持っている商品を楽天証券の新NISA口座に移せますか?

特定口座(もしくは一般口座)や旧NISA口座で保有している投資信託や株式は、新NISA口座には移管できません。

旧NISA口座で保有している商品を新NISA口座に移す場合は、いったん売却して現金化し、新NISA口座で購入し直すことになります。ただし、2023年に一般NISAで購入した株式などは2027年まで、2023年でつみたてNISAで購入した商品は2042年まで非課税で保有できるので、積極的に売却しなくても大丈夫です。

10. まとめ

この記事では、楽天証券の新NISA(つみたて投資枠)で積立設定する方法やおすすめ銘柄などを解説しました。

楽天証券は、2024年1月4日に発表された「オリコン顧客満足度🄬ランキング」のネット証券ランキングにおいて、SBI証券と同点で1位を獲得。それに加え、「口座開設・特典」「取引のしやすさ」「分析ツール」「情報提供」「問い合わせ」の5項目でトップの評価を獲得した人気ネット証券です。

楽天経済圏を活用している人はもちろん、初心者向けの新NISA口座を探している人は、本記事を参考にして楽天証券で資産形成の第一歩を踏み出しましょう。

\資産形成を始めるなら/

■楽天証券の投信NISAカスタマーサービス

(平日専用)

- 固定電話:0120-106-298(無料)

- 携帯電話:03-6739-3400(有料)

- 受付時間:8時30分~17時(土日祝・年末年始を除く)

(週末専用)

- 固定電話:0120-885-695(無料)

- 携帯電話:03-6739-2006(有料)

- 受付時間:9時~17時(平日・年末年始を除く)

口座数が国内証券会社(単体)ではトップとなる1,100万を突破し、20代や30代の若年層を中心に開設者が続出している楽天証券。SGO編集部は同社の社員に取材をして、人気の秘訣を伺いました。

2023年6月買付分より投資信託のクレカ積立のポイント還元率を引き上げた背景、「投信保有ポイント」復活の可能性についても触れているので、『【楽天証券社員インタビュー】投資のハードルを下げる数々の「業界のスタンダード」を作ってきた楽天証券が目指す姿とは?』からご確認ください。