20世紀には「下限はゼロ」とされてきた金利だが…

金利は資金の借り手が資金の貸し手に支払うものであり、20世紀には下限はゼロだとされてきた。これを金利の非負制約(zero lower bound)という。しかし、21世紀に入って日本のマネーマーケットでマイナス金利が見られるようになり、金利の非負制約は成り立たないことが明らかとなった。ヨーロッパでもマネーマーケットをはじめ国債の利回りもマイナスとなり、政策金利もマイナス圏に引き下げられた。

金利がマイナスになるということは、資金を貸した方が金利を支払い、資金を借りた方が金利を受け取るということであり、これでは資金を貸す人がいなくなるはずである。しかし現在、幅広い場面でマイナス金利が見られる。

マイナス金利は、債券市場で発生するマイナス金利、マネーマーケットで発生するマイナス金利、金融政策で発生するマイナス金利に大別することができる。

債券市場で発生するマイナス金利

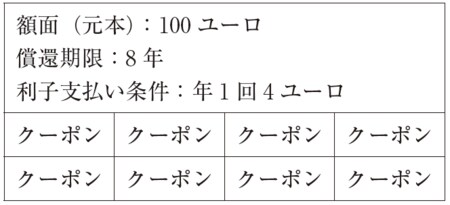

債券価格が非常に高くなると債券市場でマイナス金利が発生する。まずは債券の価格と利回りについて確認しよう。債券とは借用証書のことであり、国が発行すると国債、企業が発行すると社債という。債券は下記図表1のように元本とクーポンから成り立っている。元本はもともとの借入額であり、この例では100ユーロを借り入れて8年後に返却する。返却のことを償還という。クーポンは利子のことであり、この債券では100ユーロに対して毎年4ユーロが支払われる。クーポンを元本で割ると表面利率になるが、この債券の表面利率は4%である。

[図表1]債権のイメージ

この債券が市場で売買されると、日々価格が変動する。元本が100ユーロでも人気によって110ユーロや90ユーロで取引されることもある。それでもクーポンは変動しないため、表面利率は使えず、クーポンを市場価格で割った利回りを使う必要がある。この利回りのことを一般に金利と呼んでいる。

この債券が発行されてから7年経過し、残り期間(残存期間)が1年になったとしよう。残存期間1年の債券を100ユーロで購入すれば、利回りは4%になるが、105ユーロで購入して満期まで保有すると利回りは-1%になる。債券を105ユーロで購入し、4ユーロのクーポンと100ユーロの元本を得るため、105ユーロの投資で104ユーロの収益しか得られず1ユーロ損するためである(正確には(-1)÷ 105 ≒ -0.95%)。

ヨーロッパではドイツやスイスなどの国債で幅広くマイナス金利が見られるが、それは国債の価格が非常に高いということを示している。投資家からすると、投資額の配分(これをポートフォリオという)上、価格が高くても一定額の国債を購入する必要があるのかもしれないが、マイナス金利の国債を購入する理由は、更に高値で売れるかもしれないという期待があるためである。

ユーロシステムは2014年にマイナス金利を導入して以降、マイナス幅を徐々に拡大させている。たとえ今、価格が高すぎると分かっている国債であっても、今後、更に価格が高くなるのであれば購入するのが合理的な判断となる。このような判断のもと生じるバブルを合理的バブルという。債券市場では、金融政策によって人為的なバブルが発生しているともいうことができる。

マネーマーケット、金融政策で発生するマイナス金利

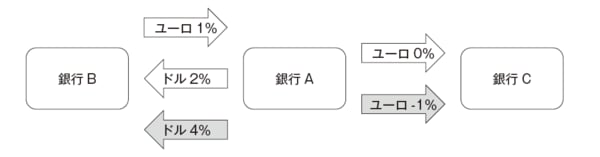

マネーマーケットで発生するマイナス金利には、スワップ(swap)という金融取引が関係している。スワップとは交換を意味するが、下記図表2はドルとユーロという異なる通貨の交換を表している。

[図表2]スワップとマイナス金利

図表2では、銀行Aがドルを保有しており、銀行Bがユーロを保有している。銀行Bはドルの資金を必要としており、銀行Aにスワップを申し込み、1ユーロ=1.30ドルの為替レートで13億ドルと10億ユーロを交換する。お互いに貸し出すと考えてもいいだろう。銀行Aはドルを出してユーロを受け取り、ユーロの金利1%を銀行Bに支払いドルの金利2%を銀行Bから受けとる。銀行Aはユーロを必要としていないため、受け取ったユーロを運用しようとする。手元にユーロを置いておきたくなければ、銀行Cに対して0%の金利でユーロを貸し出してもいい。銀行Aはスワップにより1%(ドル2%-ユーロ1%)の利益をすでに得ているため、確実に銀行Cがユーロを借りたいと思う水準まで金利を引き下げる。

マネーマーケットでドルが不足したり、ユーロ地域の銀行に対する信用不安が生じたりすると、銀行Aはより高い金利でないとスワップには応じなくなり、ドル金利はこれまでの2%ではなく4%を要求するようになる。

銀行Aはスワップにより3%(ドル4%-ユーロ1%)の利益を得るが、不要なユーロを確実に手放すために銀行Cに対してマイナス1%の金利を提示する。銀行Aは、銀行Cとの取引では1%の損をするが、銀行Bとは3%の利益が上がっているため、全体としては2%の利益を確保することができている。銀行Cはマイナス1%で手に入れた資金をマイナス0.6%で他の銀行に貸し出せば、銀行Cは0.4%(マイナス0.6%-マイナス1%)の利益を得ることができ、マイナス金利がより広い範囲に広がることになる。

マネーマーケットではドルが不足しがちであり、ドルとのスワップでマイナス金利が発生しやすい。デンマークなど経済が好調な北欧諸国や日本でも発生している。

金融政策によって発生するマイナス金利は、政策金利や預金金利をマイナス圏に引き下げることで発生する。政策金利がプラスまたはゼロで預金金利のみをマイナスにする政策は、必要準備は預け入れてもいいが、超過準備に対してはペナルティを課すという意味がある(準備預金制度については第12章)。政策金利もマイナス圏まで引き下げることができるが、この場合はマネーマーケットでの資金取引はマイナス金利で行うこととなる。更に、貸出金利までマイナス圏に引き下げられると、銀行が中央銀行から資金を借りてもマイナス金利で済むということになる。

マイナス金利政策は、他の金融政策手段との組み合わせによっても効果が異なる。『ヨーロッパ経済とユーロ』の第15章、ヨーロッパのマイナス金利の「2. ヨーロッパのマイナス金利政策」では、国別の政策のほか、マイナス金利政策の経済効果について解説しているので参照されたい※。

※ 川野祐司(2015)「欧州における危機対策の金融政策―ユーロの金融政策が周辺諸国に及ぼした影響―」『日本EU 学会年報』第35号、226-250頁。