所有する物件の一覧表をエクセルで作成

これまでのお話で、スムーズな事業承継の重要性についてはご理解いただけたと思いますが、それでは具体的にどのようなことをやっていけばいいのでしょうか?

これについては個々の不動産オーナーによってかなり違ってきますが、当然ながら共通することも多々あります。そして、その中でも一番大切なことは現状を分析することです。以下、これに関して順番に解説していくこととします。

ステップ① 各種資料を収集・整理する

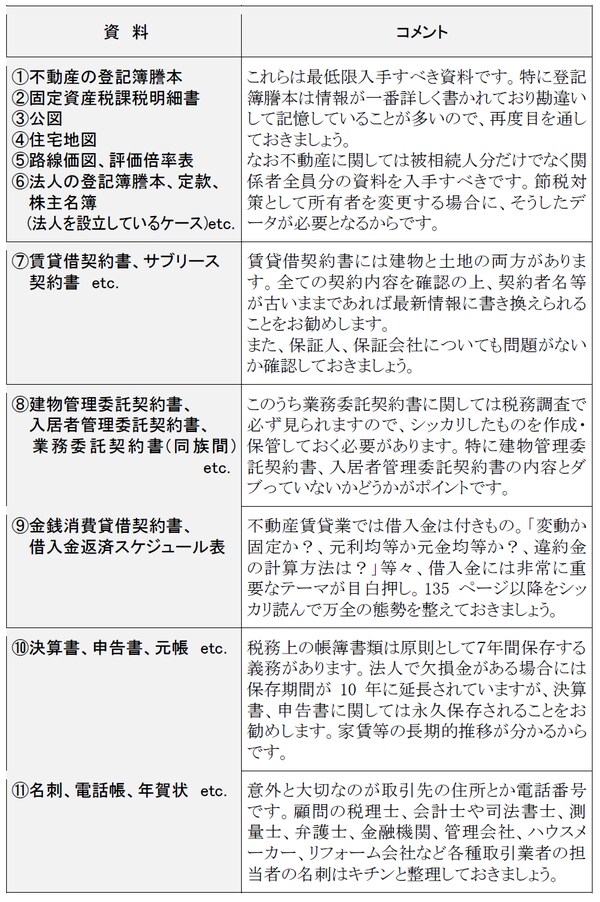

何を始める場合も一番大切なことは現状を分析することです。そして多くの土地を所有している場合には様々な資料を収集し整理するところからスタートする必要があります。下に収集すべき資料をまとめておきましたので参考にして下さい。

面倒ではありますが、一度やれば終わります。会社での引き継ぎでも同様ですが、この際、キチンとやっておきましょう。後継者の方も一緒にやれば勉強になります。

[図表1] 収集すべき資料

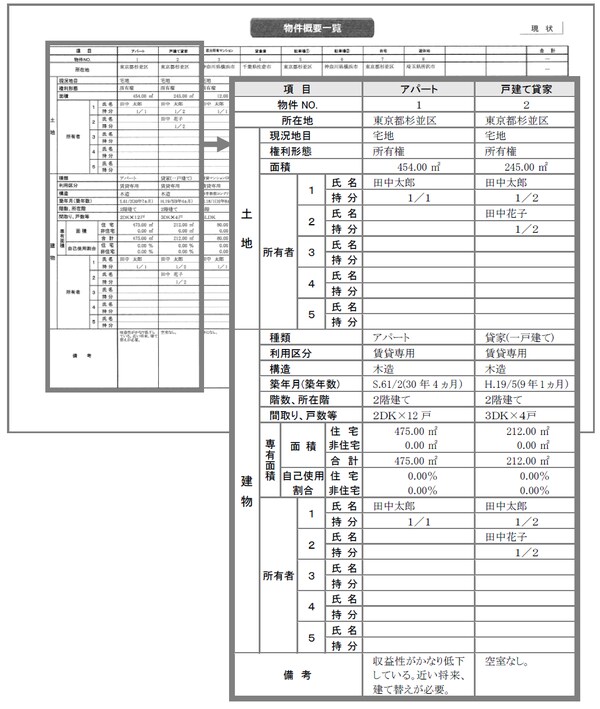

ステップ② 物件の一覧表を作成する

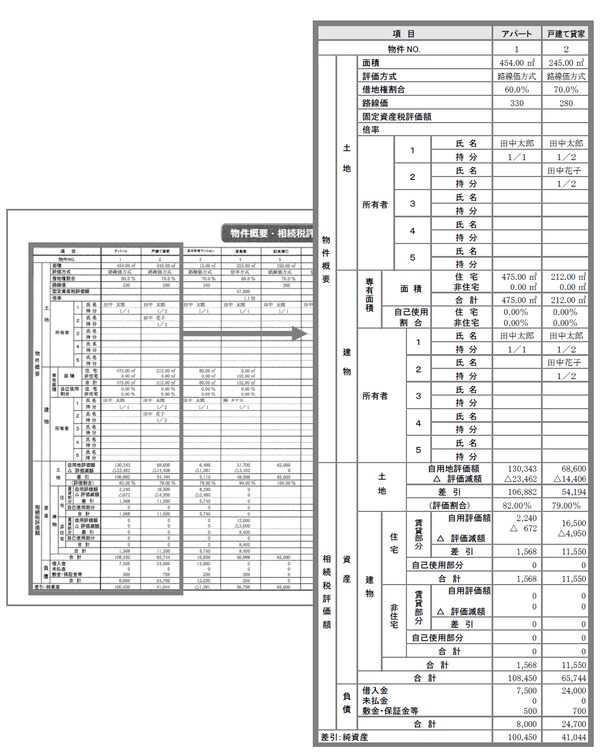

資料が入手できたら今度はエクセルで物件の一覧表を作成します。我々の事務所ではエクセルではありませんが、お客様毎に「物件概要一覧」として次のような帳票を作成しています。共有者がいる場合には各人の持分が一覧表示されますので便利です。

[図表2]

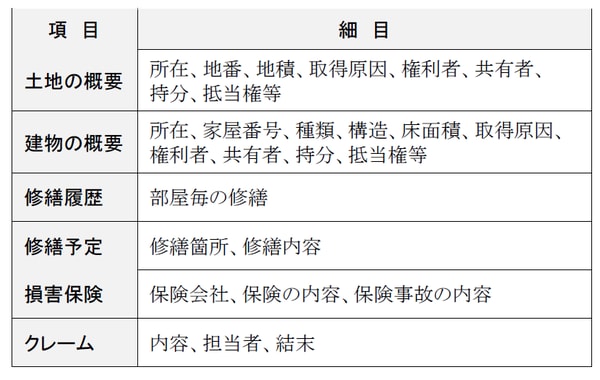

また、より詳しい情報を残しておきたい場合には物件毎に物件台帳を別途作成します。一般的に次のような項目を記載します。

[図表3] 物件台帳

※これら以外に賃貸契約条件の推移、契約者履歴などを記載しておくと便利です。

所有物件を整理した後、評価のプロセスへ

ステップ③ 土地、建物の評価をする

このようにして所有物件の整理ができたら次は土地、建物の評価をするわけですが、通常は税理士等の専門家に依頼します。

もし、お知り合いに税理士等がいない場合には管理会社とか金融機関に紹介してもらって下さい。あるいはネットで探すというのでもいいでしょう。私の事務所のお客様はほとんどが本の読者です。なお、こうした資産税に関する業務は特殊ですから、その分野に詳しい税理士に依頼するようにして下さい。

土地とか建物の評価をしたり相続税を計算するぐらいなら大したことはありませんが、これから様々な相続対策を実行していく上ではかなり幅の広い知識、経験が必要となるからです。

それではここで、次の「物件概要・相続税評価額一覧」という帳票をご覧下さい。これは我々の事務所で作成しているものですが、前掲した「物件概要一覧」に土地、建物、借入金等のデータを加えたものです。

シミュレーションの段階ではそれほど厳密に評価する必要はないでしょう。

[図表4] 物件概要・相続税評価額一覧

相続税の試算では将来的な税額の推移も見越しておく

ステップ④ 相続税額の試算

相続税評価額が計算できたら、次はいよいよ相続税の計算に移ります。相続税というのは最終的に遺産分割が確定しないと正確には計算できませんが、最初の段階では法定相続割合で相続したものとして計算してもいいでしょう。

なお我々の事務所ではその時々の状況に応じて次のような計算をすることもあります。

<物件別相続税額の試算>

物件毎に相続税を計算したもの。相続税というのは全ての財産を合計した額から基礎控除額を控除した額を基にして計算します。したがって通常はこうした帳票は作成しませんが、複数の物件があり相続人も複数いる場合、どの物件を相続するといくらほど相続税がかかるか分かれば遺産分割の方針を決めるのに役立つということで、こういった帳票も作成することがあります。

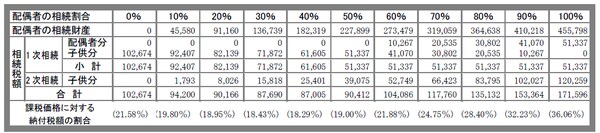

[図表5] 相続割合別相続税額の資産

配偶者が相続する財産については法定相続割合か1億6,000万円のいずれか多い額までは一切相続税がかかりません。

これを配偶者の税額軽減と言いますが、最初の段階ではどの程度、配偶者が相続したらいいのか分かりませんので、ここにあるように配偶者が相続する割合を0%から100%まで全部で11段階に分けた場合の相続税額を計算した帳票を作成しています。

なお、以上はあくまで現時点での税額です。相続は今すぐ発生するわけではありませんので、次のような将来における税額の推移についても計算すべきです。

現時点では納税できたとしても実際に相続が発生する時点で納税できなかったら困るからです。

[図表6] 相続税額の推移