建物の耐用年数が過ぎると税金は倍増!?

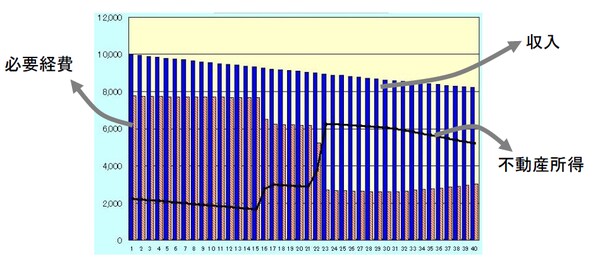

それでは再度、減価償却費の欄をご覧下さい。1年目から15年目までは同額の5,100千円が続いていますが、16年目から減少に転じています。これは建物附属設備の償却が終わり建物本体の償却費だけになったからです(建物附属設備の耐用年数は平均すると約15年です)。

そして、23年目以降はゼロとなっていますが、これは木造建物の法定耐用年数が22年だからです。

この事例では「その他経費」を毎年少しずつ増やしていますが、減価償却費がゼロになったことにより23年目の不動産所得は前年の3,755千円から6,276千円へと急増しています。その結果、税金も699千円から1,455千円に倍増です。

ただし、よく見ると23年目をピークに24年以降、少しずつ不動産所得ならびに税金が減少しています。これは家賃収入が減少すると共に修繕費などの「その他経費」が増加するという前提だからです。

金利が高かった時は支払利息の減少のほうが相対的に影響が大きかったので借入金の返済が終了するまでは不動産所得が増えていたのですが、最近の超低金利により、このような推移を描くようになってきました。

いずれにしても耐用年数が到来して減価償却費が無くなることにより税金がドンドンと増えていく仕組みになっているということはシッカリと覚えておいて下さい。

なお、この事例では物件の規模がそれほど大きくないのでこの程度の増加ですが、規模が大きくなると税金は急増していきます。理由は所得税が累進課税だからです。

ただし、様々な対策を実行することで窮地を凌ぐことができるのも事実です。また借入金の返済が終了すれば税引き後の手取り収入はガゼン良くなりますのでご安心を!

ところで、この事例は一つの物件の収支を計算・表示したに過ぎません。建築時期の違う複数の物件を所有していたり、建築時期が同じでも耐用年数が異なる物件を所有している場合にはこのような単純な推移にはなりません。

そこで実務では53ページ(※書籍参照)にあるような「物件別損益・収支の将来推移」や、それらを合算した「合算損益・収支の将来推移」のような帳票を作成して将来の推移をできるだけ詳しく分析する必要があります。

[図表1] 不動産所得の推移グラフ

通常、借入金の残高の減少は良いことだが・・・

以上は毎年の不動産所得に係る所得税がどのような推移を描くのかについての解説でした。そこでは減価償却費が無くなることで税金が急増するが、様々な対策を実行することで対応可能だし、借入金の返済が終了すれば収支がガゼン良くなるのでそれほど心配には及ばない、みたいな論調で書きました。

ところが大地主の場合には相続税というバケモノが立ちはだかっているのです。

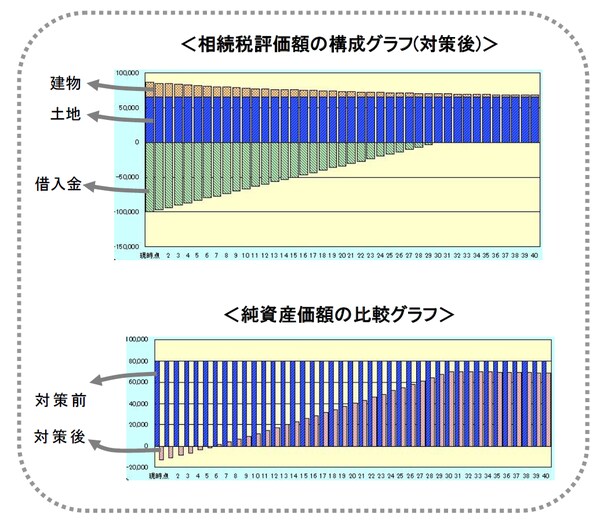

ご承知のように借入金は債務控除として相続財産から控除できますが、当然ながら返済するにつれて借入金残高は減っていきます。

ところがお客様と話していると、借入金が減少しただけ相続税の課税対象が増えるということに気付いていない方が意外と多いのです。

つまり、いったん下がった相続税は将来ともほとんど変わらないと勝手に思い込んでいるのです。もちろん土地の評価額は地価が上がらなければ上昇しませんし、建物の評価額は古くなるにつれ下がっていきます。

ところが債務控除としての借入金は返済と共に残高が減っていくので、相続税の課税対象は逆に増えていくのです。最近のように金利が低いと借入金の返済額に占める元金返済額が増えますので、今まで以上のスピードで減少していきます。

借入金の返済スピードが速まるというと通常の感覚では良いことのように思われますが、相続税の場合は逆なのです。

なお相続税も所得税と同じく累進課税なので課税対象額が増えれば、それ以上の割合で増加していきます。まるで高速エレベータのようです。

また所得税の場合には一般的に不動産所得がそれほど多くないので累進課税といったところで大した税額にはなりません。

ところが相続税の場合には課税対象額が億単位になるケースが多いので税額も所得税とはケタが違います。

[図表2]

※建物を建てた当初は借入金が多いので、図のように土地と建物の合計額から借入金の額を控除した純資産の額はマイナスになることもありますが、借入金の返済と共にプラスに転じ、その後、急増していきます。

節税封じの「3年縛り」とは?

また意外と気付いていないのが各種の節税封じです。ずいぶん前になりますが、『3年縛り』といって不動産を取得(新築または購入)してから3年間は取得価額で評価しなければならないという歯止め措置が突如として出現しました。

これは相続間近になって賃貸マンションを建てるとか収益不動産を購入して相続税を安くすることはケシカランということで規制されたものです。

この規制に関しては法人の場合は今も続いていますが、幸いなことに個人については廃止されました。

これ以外にも実に様々な節税封じが設けられましたが、要するに今まで長きに亘って課税当局とのイタチゴッコが何度も繰り返されてきたというわけです。

こうした場合、皆様だったらどうされますか? まあ、私からみてやり過ぎという節税手法もいくつか散見されましたが、何の対策も施さず能天気に納税することが果たして正しいのでしょうか?

もしリスクを感じて何もしなければ、それこそ「衰退」への道をまっしぐらということになります。果敢にチャレンジすることが「繁栄」する大地主への道に繋がるのです。