投資のコストを抑える=リターンをあげる

投資信託は個人の資産形成にとって有益な機能を備えている金融商品です。その一方で、費用は高くなる傾向があります。それはまさに、投資信託の優れた機能の裏返しだからです。

投資信託の器には、外国も含めて数多くの株式や債券が組み入れられ、小額の資金から投資をすることができます。日々価格が公表され、口座管理や分配金などの手続き、運用報告や計算書などの連絡もあります。このように便利で機能性の高い商品だからこそ、費用がかかりやすい構図になっています。

投資の教科書ではリスク・リターンなど投資の基本は教えてくれますが、費用については丁寧に解説されていません。「どのような投資対象でも同じような費用で投資ができる」という前提で話を進めています。

しかし、「費用(コスト)を抑える」ことは「投資収益(リターン)をあげる」ことと同じで、投資のスキルといっても過言ではありません。特に投資信託のように費用がかかりやすい投資商品では大切なポイントです。みなさんも、買い物をする際には少しでも安く買おうとしますよね。費用を年間1%抑えることができれば、それは1%余分にリターンをあげていることと同じです。

個人が資産形成を考える際に真っ先に出てくるキーワードが「長期投資」です。では、長期投資のメリットとはなんでしょう。

それは「短期で生ずる価格の動きの影響を抑え、投資対象が潜在的に持っている収益をより確実に得ることができる」ことです。個人の資産形成において有効とされる「時間分散」も「投資対象の分散」といった投資手法も、長期投資によって効果を発揮します。その一方で、長期投資のメリットを蝕むもの、それは長期間の投資によって犠牲にする「時間」であり、時間とともにかかり続ける費用です。長期投資を前提にすれば、なおさら費用が大切になってきます。

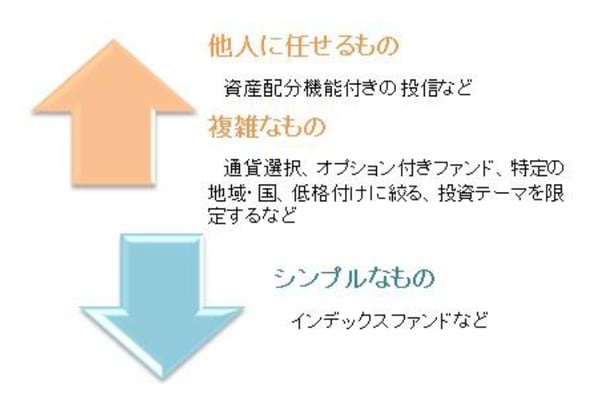

「人任せにする」「手間がかかる」ものは費用が高い

投資信託において費用が高くなりやすいタイプは、一言でいえば複雑なスキームかどうかになります。たとえば、シンプルな外国債券へ投資する投資信託に対して、高金利の債券も一部組み合わせて金利利息を多く受け取れる可能性が高くなる投資信託がこれにあたります。為替部分に通貨選択やオプションなどを組み入れたものもこの部類です。

投資信託の場合、機能を複雑にするのは収益機会を増やすためですが、それに応じて費用も増えるケースが多いので、複雑な投資信託を選ぶと費用も高くなる傾向があります。「第4回 投資信託の種類によってリスクが大きく異なる理由」でお話ししましたが、ハンバーグにチーズやベーコンなど多くのトッピングを加えているようなものです。

「自分で行うことができるもの」の対極にある「他人(運用機関)任せ」として、個人の負荷を運用サイドが担うタイプがあります。

ラップ型ファンドのように、資産配分などすべてを運用する側にお任せするものは、自分で確認する負荷は減りますが、それだけ費用も高くなります。これは、自分で料理を作るのか(自炊)、作ってもらうのか(外食)の違いです。海外の資産に投資をするために、日本の運用会社が外国の運用会社に運用を再委託するスキームの投資信託も数多く存在しますが、これも、外部の運用会社に運用をお願いすればそれだけ費用はかかります。これは目論見書で確認ができます。

また、金融市場においては「流動性が乏しい」もののほうが、「流動性が高い」ものよりも、リスクや費用は高くなります。日本や米国など、先進国の株式や債券は、金融市場が発達しているので活発に取引が行われていますよね。こういう環境を「流動性が高い」といいます。

一方で、フィリピンやマレーシアといった新興国と呼ばれる国では金融市場が未発達な場合も多く、取引しづらかったり、取引するのに負荷やコストがかかることがあります。普段は取引が活況にみえても、市場自体に厚みがないため、環境が悪くなると急に取引しづらくなるケースもあります。こういう環境を「流動性が乏しい」などと表現します。

投資対象を特定のものに限定せず、より幅広く一般的なものにすれば、期待リターンも低くなりますが、リスクと費用を抑えることができます。特定の国・地域、低格付け、ITやテクノロジーなどといったテーマ性など、投資する対象を限定すると、それだけリスクも高まり、費用もかかりやすくなります。そして、これを重複すればするほどその傾向は強まります。

たとえば、外国の債券を組み入れるファンドでも、世界の多くの国々に幅広く投資するファンドに対して、アジアだけに限定、アジアの中でもハイイールド債券中心に絞るようにすると、リスクも期待できるリターンも高まりますが、費用も高くなる傾向があります。

焼き肉を食べることが目的で、材料にこだわらなければ比較的安い値段で食べることができますよね。でも、国産とか牛肉のみとか、上ミノのような部位、ハーブ牛のような特徴(テーマ性)にこだわれば、ドンドンと値段は上がります。

世の中の鉄則として、単純な機能は低コスト、複雑なものは高くなります。自分で行えば安く仕上がるものでも他人に任せればコストがかかります。また、扱いづらいものを扱おうとすれば、それなりのコストがかかります。

提供されるのは、あくまでも「収益を高める機会」

投資における「リターン(収益)」と「費用」の本質的な違いは、端的に言えば「期待に過ぎないリターン」と「確実にかかる費用」と表現できます。

投資する際に抱くリターンはあくまで「期待」でしかありません。この期待リターンと費用の関係は、みなさんが普段の日常生活で経験しているものとは異なります。日常生活では、お金(費用)を払うと、それに応じた物やサービス(リターン)をほぼ確実に得ることができます。電気製品の場合、高いお金を支払うことで良い機能を得ることができます。ですから、自分の支払う費用が妥当なのかどうか判断できます。

それに対して、投資における期待リターンは、確実性が高くないという特徴があります。提供されるのは「確実なリターン」ではなく、「リターンを高める機会」です。リターンを確実に得ることができる保証はありませんが、費用は確実にかかります。時には、高いコストを払っても損失を被ることすらあります。だからこそ費用は低く抑えるに越したことはないのです。

費用を抑えることは「シンプルなもの」にとどめておくことであり、また、他人任せよりは「自分で行うことができるもの」を選ぶことです。その秘訣は、高い(見込みの)リターンを前提に費用を考えないことです。家電の機能で余分なものを排除すれば驚くほど価格が安くなるように、投資においても自分に必要がない、自分の理解を超えているような収益期待を取り除けば、それに伴ってかさ上げされている費用も安くなります。本当にその機能が必要と思わないのであれば、あえてつける必要はないのです。

最近は、金融機関が投資者である個人に対して責任を果たすことへの意識が高まりつつある(フィデューシャリー・デューティ)ことから、健全な資産形成とは程遠い、複雑な投資信託が誰彼にも販売される傾向は是正される方向にありますが、私たちも自分で判断できるように努めることが大切です。