「QQE2」の補完が目的だったが・・・

2016年早々に始まった円高・株安トレンドへの転換点は、約10年ぶりとなるFRBの利上げ(2015年12月16日)直後の2015年12月18日に、黒田日銀が実施した量的・質的金融緩和第2弾(QQE2)の補完策にあったと見られる。

黒田日銀は、2%物価上昇の実現まで緩和を続ける余力が日銀には十分残っている、そうアピールしたかったのかもしれない。だが逆に、政策の泥沼化、手づまり感を印象づけるかたちになった。

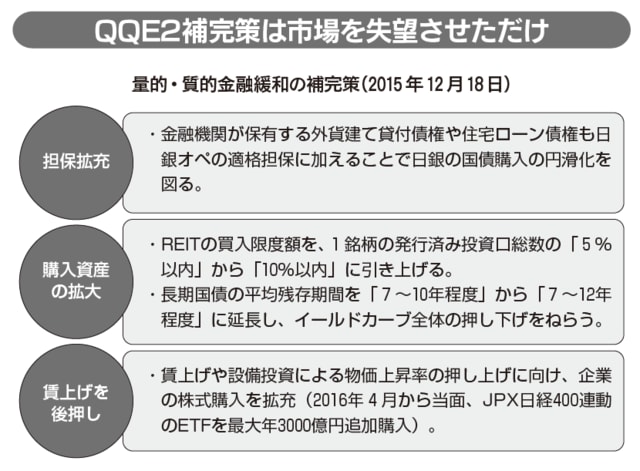

2015年師走のQQE2補完策は、大きく3つの措置からなる。

第1の柱は、満期までの期間が長い国債を従来より多く買えるようにするものだ。日銀は大量の国債を金融機関から買っているが、その結果、市場に出まわる国債の品薄状態が深刻化していた。したがって、日銀が買い入れる国債の種類を多様化して対処しようとしたのだ。

しかし、保有残高を年80兆円のペースで増やす政策を維持すれば、いずれまた壁が見えてくる。一方、国債市場における日銀の存在がさらに大きくなることで、購入の手をゆるめられなくなるリスクが高まる。ゆるめようとしたとたんに価格が暴落しかねないためだ。

第2の柱は、不動産投資信託(REIT)の購入に関するものだ。こちらも従来のままでは、早晩、買い入れの上限に達してしまうので、上限を引き上げておこうという措置である。だが、日銀による保有比重が高まることで、市場がゆがんでいくのは国債と同じだ。

第3の柱は、日銀が買い入れる株式投資信託(ETF)に新たなタイプを設け、年3000億円を投じようとするものだ。設備投資や賃上げに積極的な企業の株を集めた投資信託が対象であり、安倍政権が重視する課題と符合する。

しかし、民間に委ねるべき投資行動に、中央銀行が影響を与えようとするのは間違いだ。政府の政治的思惑から独立する中央銀行のあるべき姿にも反する。

6対3で賛否が割れた「日銀政策決定会合」

いずれにしても、これらの3つの措置は、いずれも6対3の多数決で決まった。とりわけ反対した3人が、市場に明るい金融界出身だったことは示唆的だ。

アメリカでは2014年10月にFRBが量的金融緩和(QE)を終えて、2015年12月に利上げを開始したばかりだった。しかし、日銀はいまだに2%インフレ目標の短期実現に固執している。QQEは進めるのも引くのも大きな危険をともなう。抜き差しならない状況にみずからを追い込むことになる。危ない実験が失敗したとき、ツケを払わされるのは国民だ。