「収益悪化」が懸念されはじめた、民間の金融機関

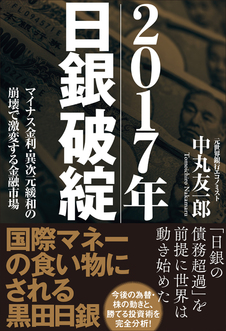

これはいいニュースか、悪いニュースか。多くの人がそれさえ理解できないまま、おぼろげな不安だけを感じはじめている。長期金利の指標となっている10年物国債が、2月9日に、市場ではじめてマイナスになった。

本来なら、正常な取引でマイナス金利はありえない。お金を貸した者が借りる者に金利を払うくらいなら、自分でお金を抱えているほうが減らないだけましだからだ。にもかかわらず、こんな異常な長期金利が生じたのは、ほかでもない1月29 日に日銀が発表したマイナス金利政策の影響だ。

黒田総裁は、これまで実施してきた大規模な量的・質的金融緩和策にマイナス金利政策を加えることで、「これまでの中央銀行の歴史のなかで、おそらくもっとも強力な枠組み」になると強調した。

しかし、日銀が導入した初のマイナス金利政策により、民間の金融機関の収益悪化が懸念されはじめた。マイナス金利政策の発表後、株価の下落がとくに目立つ業種が銀行だ。金利収入が減り、利益が圧縮されると予想されているためだ。

今後、日銀が金利のマイナス幅を大きくすれば、金融機関の収益基盤はいちだんと弱まり、金融機関は自己防衛に動かざるをえなくなる。貸出先のリスクに見合う利子をとれないとなると、金融機関は新たな貸し出しに慎重になる。無理に貸し出しを増やそうとすれば、不良債権を抱え込むことになるだろう。

また、安全とされる公社債で運用する投資信託(MMF)や、貯蓄性の高い一時払い終身保険などは、利回りの確保が困難だとの理由でサービスが停止される例も出始めている。

個人のあいだでも自衛的な動きが始まった。銀行に預けるより事実上の利回りが高いとして、大手百貨店の積立金サービスなどが関心を集めているらしい。

こうして、マイナス金利政策がもたらす家計や企業の自衛への対応は、日銀の期待とは反対にデフレ心理を広げる恐れがある。預金に偏った個人の金融資産を投資に向かわせる効果を指摘する向きもあるが、人為的につくりだされる投資ブームは長続きしない。

黒田日銀は追加緩和の余地を強調するが・・・

一方で、マイナス金利の弊害を懸念する声が日増しに強まっている。貸出金利と預金に支払う金利との差がいちだんと縮小している民間銀行では、利益が大幅に圧縮される見通しだ。

また、運用している国債などの利回りが低下しているため、企業は将来の年金や退職金に備える積立金の増額を迫られ、利益の圧迫要因となっている。

何よりも重大な弊害は、日銀に対する信頼の低下だ。黒田総裁は、金利のマイナス幅を「まだまだいくらでも拡大できる」、つまり「深掘り」できると追加緩和の余地を強調するが、頻繁な追加策は「史上最強」の政策が効果をあげていないことの証にほかならない。

反対に、日銀が目標とする「物価上昇率2%」の予想達成時期を、たびたび先送りしながら追加緩和を見送れば、「躊躇せず追加の緩和措置をとる」という黒田総裁のいつもの言葉は重みを失っていく。なるほど日銀の金融政策決定会合ごとに市場の乱高下が増幅されているわけだ。

続けるほどに政策のほころびが明白になり、国民や市場参加者から信用されなくなっている。中央銀行にとって深刻な事態に陥っているといえる。

こうして円安・株高のアベクロノミクス(安倍首相のいわゆる「3本の矢」の経済政策と、そのうちの1本の矢を構成する黒田日銀による異次元金融緩和策との組み合わせ)を囃はやしたリスクオンの旧トレンドは終焉し、アベクロノミクスの崩壊という円高・株安の新しい時代とトレンドが生まれていると見ざるをえないのだ。