不動産管理会社の設立自体は節税の基本手法

世の中にはさまざまなビルオーナーがいますが、日本で一番有名なのは、「丸源ビル」のオーナーかもしれません。丸源ビルは、東京・銀座や福岡・中洲といった、日本でも有数の繁華街に位置する雑居ビルです。その特徴的な看板に見覚えのある方は多いでしょう。

過日、脱税容疑で逮捕されたことから、すっかり悪いイメージがついてしまったものの、日本を代表するビルオーナーであることには変わりがありません。かつての報道によると、丸源ビルのオーナーはこれまでに不動産管理会社を11社設立した後、計9回の商号変更と計16回の本店移転を繰り返し、最終的に9社を清算していたということです。

不動産管理会社を設立するというのは、ビルオーナーが節税のためによく行う方法です。それ自体は悪いことでも何でもありません。本来、法人化は、個人と法人の分離による事業の明確化、リスクの分散、事業承継の簡易化、そして節税効果・・・などが目的となります。この法人化を正しく理解して活用していくことが、着実に財産を残せるビルオーナーへの第一歩となりますので、その点をしっかり認識いただければと思います。

ただ、一概に法人化といっても、何をどのように法人化するのか? 不動産賃貸業を営んでいるだけでは、いまいち、どのように活用していくのかがわからないかもしれません。しかし、ご安心ください。実際には、特に難しいことはありません。

法人化の活用方法はいくつかありますが、まずは、一般的にイメージをしやすいケースのご説明をしたいと思います。それは法人を設立し、ご自身が所有するビルに対して「管理委託方式」あるいは「サブリース方式」で関係させる方法です。

不動産所有の名義は個人とする「管理委託方式」

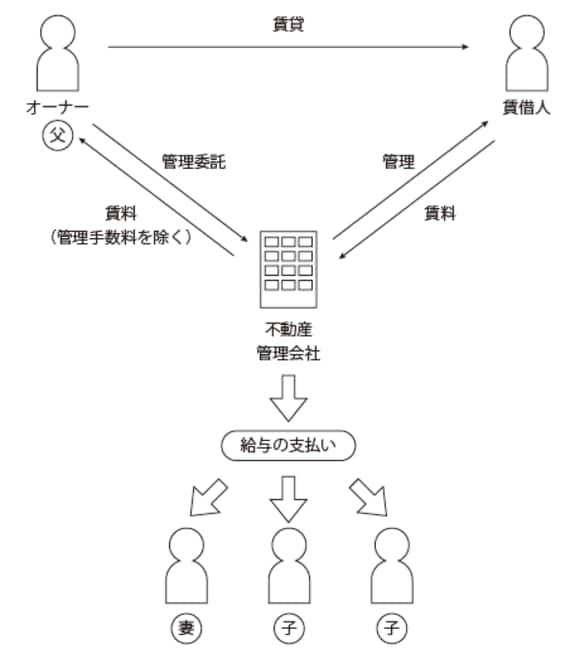

「管理委託方式」で法人を利用するパターンとは、土地や建物の名義はビルオーナー個人のものとし、賃料の集金や物件の維持管理などを不動産管理会社に代行させる仕組みとなります。通常だと、ビルオーナー向けの賃貸管理業務を手がける専門業者に頼んでやってもらうことが多いのですが、あえて自分の物件を管理する会社を自分でつくるわけです。

ビルオーナーは、ご自身が所有するビルから生じる家賃収入の一部を、「管理料」として不動産管理会社に支払います。支払われた管理料は、不動産管理会社の売り上げとなり、維持費・人件費などに回されることになります。オーナーにとっては、管理料の支払いは不動産所得の計算上「必要経費」となり、個人の不動産所得を圧縮させることができます。結果として、所得税や住民税の節税も可能になります。

一方で、不動産管理会社においては、支払いを受けた管理料が売り上げとして認識されることになります。当然、この売り上げについては、新たに法人税などの税金が課税されます。

そこで、このときによく行われるのが、管理会社の役員や従業員にオーナーの親族を据えることです。もちろん親族は業務に従事することが前提となりますが、役員や従業員としてしっかりと業務に従事していれば、その親族は給与を受け取ることができます。この給与などは、法人側では経費となり、管理会社の利益は、法人の利益として残す部分と、親族への給与等として分散される部分とに分かれることになります。

つまり、本来、ビルオーナーだけが取得できていた家賃収入からもたらされる利益を、法人を経由させることにより、家族に渡す。つまり、家族間でお金の移動をさせたことになります。

[図表]不動産管理会社の仕組み(管理委託方式)

それでも、あくまで法人からの給与という形で所得税が課税されるため、贈与税は発生しません(ちなみに、ビルオーナーが直接家族や親族に給与を支払うことも可能ですが、法人で支払う給与に比べ、支給にあたっての要件が必要となります)。

当然、給与を受け取ると、その親族に対して所得税や住民税の負担は発生しますが、贈与税よりは負担が軽いので、節税しながら生前贈与を受けているのに等しい状態となります。また、オーナー本人も、自らが役員となって役員報酬を受け取ると、給与所得控除などが使えるため、個人事業主としての所得よりも、負担する税金を減らせるというメリットがあるのです。

ただし、必要以上に役員報酬を受け取っていると、個人での財産蓄積がさらに進んでいくことになるので、どれくらいの支給額が適正なのかを検討することも必要です。

次回はもうひとつの方法、「サブリース」について解説します。