アジア:マーケット動向

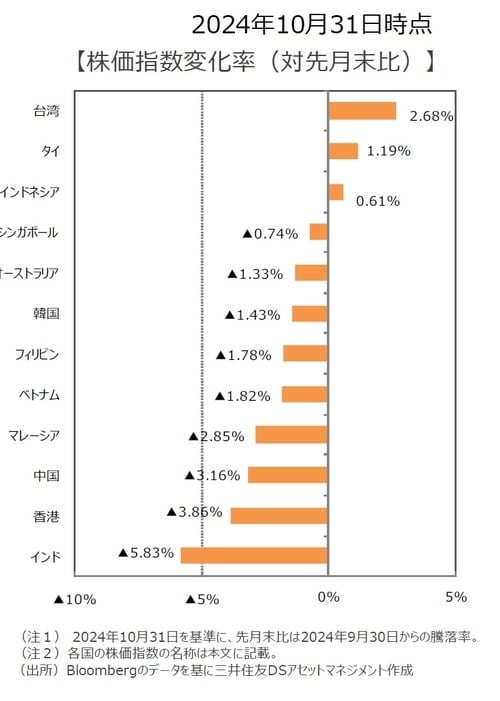

⇒【株式】まちまち、【通貨】下落、【債券】概ね金利上昇

【株式市場】

◆台湾などが上昇する一方、インドや香港などが下落

台湾は、粗利益率が市場の事前予想を上回るなど好調な決算を発表した半導体受託生産大手が上昇する中、堅調に推移。また、中央銀行が政策金利を引き下げたタイも上昇。一方、インドは、インド証券取引委員会(SEBI)がデリバティブ取引に関する新たな規制を発表したことなどから下落。中国国家発展改革委員会が具体的な景気刺激策について言及しなかったことが嫌気された香港も軟調に推移。9月の消費者物価指数(CPI)上昇率が市場の事前予想を下回ったことなども下押し要因となった。また、2025年度国家予算案にて売上サービス税の課税対象の拡大や配当所得への配当課税が発表されたマレーシアも軟調。

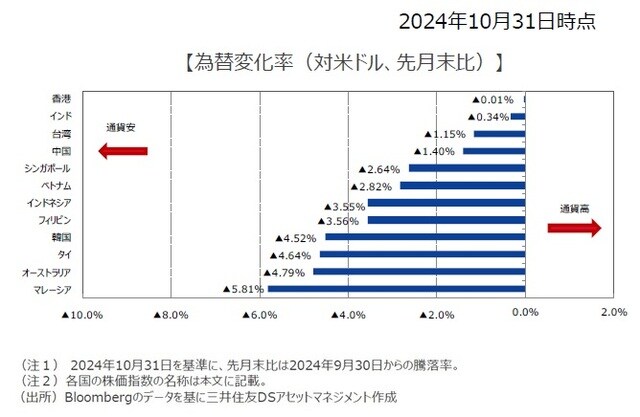

【通貨(対米ドル)】

◆下落

米選挙で大統領、上院、下院共に共和党の勝利というトリプルレッドが米ドル高としていったん織り込まれ始めた影響で多くのアジア通貨は対米ドルで下落した。資本移動よりも経常収支赤字の影響を受けやすかったインドルピーは比較的小幅な下落にとどまった。

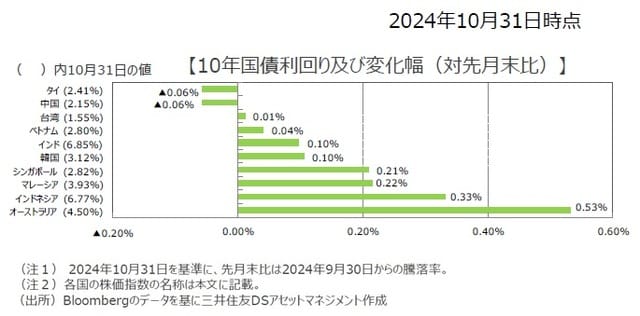

【債券(国債)市場】

◆概ね金利上昇

アジア国債利回りは欧米金利に連動した格好で多くの市場で上昇した。タイや韓国で利下げが実施され、市場予想外の動きとなったタイでは長期金利低下につながった。シンガポールでは現行の引き締めスタンス継続となり、またインドやインドネシアで政策金利が維持された。

<※参照:各国の株価指数の名称>

●中国:上海/深圳CSI300指数、●香港:ハンセン指数、●韓国:韓国総合株価指数、●台湾:台湾加権指数、●インドネシア:ジャカルタ総合指数、●マレーシア:クアラルンプール総合指数、●タイ:SET指数、●ベトナム:ベトナムVN指数、●シンガポール:シンガポールST指数、●フィリピン:フィリピン総合指数、●インド:SENSEX指数、●オーストラリア:ASX200指数

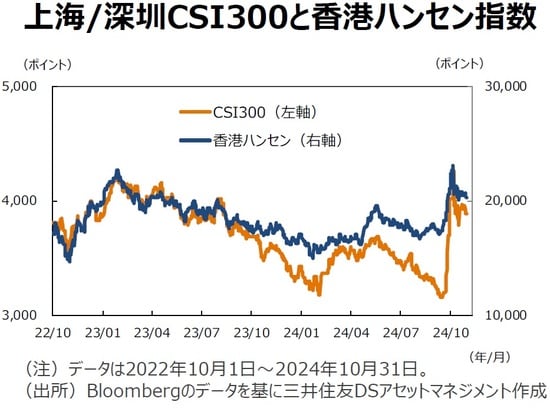

中国<金融市場動向>

⇒株式はもみ合いへ、元安リスク、金利はもみ合いへ

【株式市場】

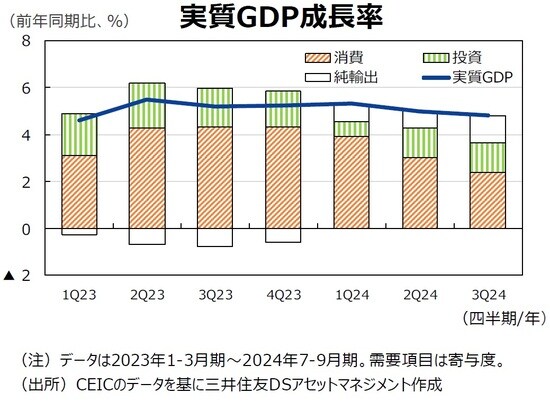

◆景気刺激策の具体案に要注目

中国国家発展改革委員会が具体的な景気刺激策について言及しなかったことが嫌気されたようだ。また、9月の消費者物価指数上昇率が市場の事前予想を下回ったことからデフレ圧力に対する懸念が高まったことや、輸出が軟調となったことなどを受けて、中国景気への不透明感が強まったとみる。株式市場では、米大統領選挙でトランプ前大統領が当選を確実にしたことで地政学リスクの高まりが意識される一方、中国政府による不動産市場や地方政府への支援強化策などにより、今後は安定化が予想される。

【為替・債券(国債)市場】

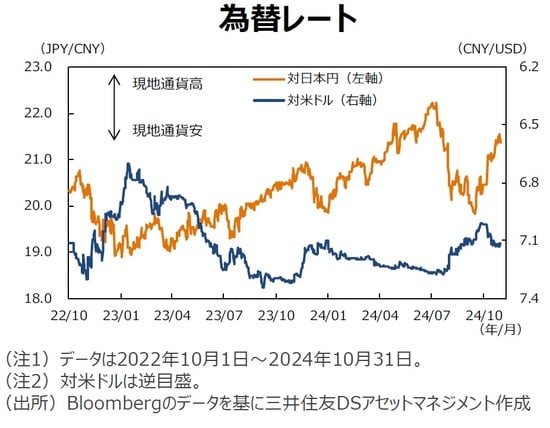

◆元安リスク

米国で年内追加利下げ観測が残っていることから米ドルは緩やかに下落するとみられ、人民元の対米ドルレートには上昇余地がある。一方、政府は元高の行き過ぎも警戒しており、必要に応じて元売り介入などを行い、元安定に努めるだろう。米国では共和党が大統領・上院・下院で勝利する可能性が高まっており、米ドル高リスクの裏返しとして人民元には下落リスクがある。

◆債券利回りはもみ合いの展開

中国では、政府が景気刺激策を発表したものの、具体的な景気刺激策の内容と規模が発表されない中、市場では過度な期待が後退し利回りに低下圧力がかかり、金利低下基調をたどった。目先は、開催が後ずれした全人代常務委員会で決定される財政支出の規模が注目されるものの、景気回復の鈍さとともに緩和的な金融政策の継続に変化はないことから、中国国債利回りはもみ合いの展開を予想する。

中国<マクロ経済動向>

⇒景気対策の規模・用途に注目

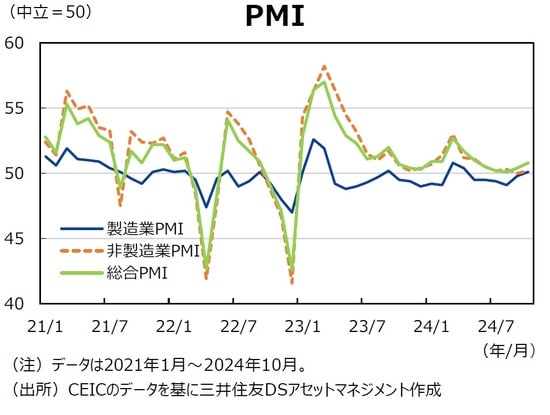

◆弱い需要が続く

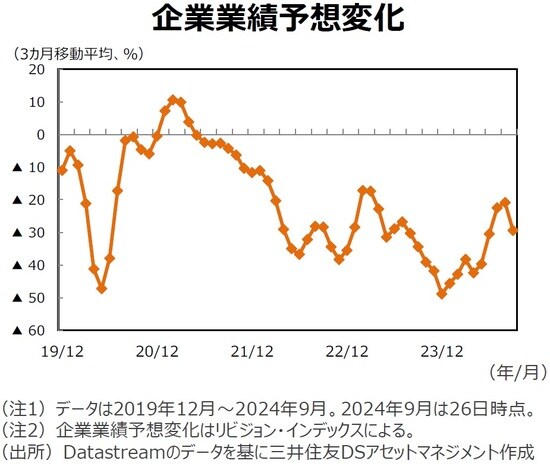

10月の製造業購買担当者景気指数(PMI)は市場予想を上回り50超えとなったものの、主なけん引項目は供給の代理変数である生産であり、需要項目の代理変数である新規受注は50.0にとどまった。また、購買価格は50超えに転じたにもかかわらず、生産者価格は5ヵ月連続の50割れと、デフレ圧力を通じた製造業の利益圧縮を示唆した。更に、新規輸出受注は50割れ、かつ、低下と循環的な輸出モメンタム低下を示唆した。非製造業PMIは50超えながらも市場予想を下回った。一連の景気対策にもかかわらず、サービス業が50.1と小幅な改善にとどまったことが主因とみる。

◆政府が景気支援策を強化

中国共産党は9月26日の党中央政治局会議で景気下振れリスクを認識し、景気対策の強化方針を決定し、その前後に金融緩和を中心とする景気対策を政府が発表してきた。7-9月期の実質GDP成長率は市場予想を上回ったものの、消費を中心に内需鈍化は目立っている。10月下旬に開催とみられていた全人代常務委員会は米大統領選の投開票日の11月5日を挟んだ4~8日に開催されることになり、最終日に景気対策を踏まえた補正予算が公表されるとみられる。一方、党指導部はリスク管理の強化を重視しているとみられ、仮に大規模な景気対策が発表されるにしても、かなりの金額が地方政府の債務借り換え政策として使用される可能性にも留意が必要である。

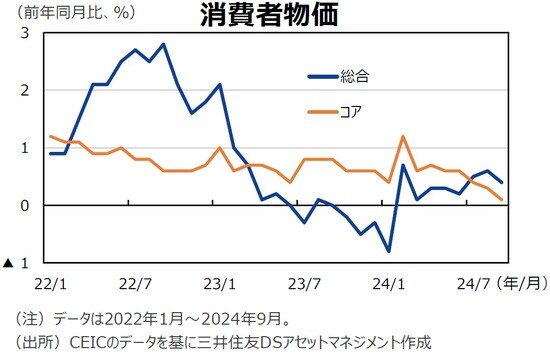

◆低インフレが続く

9月の消費者物価は前年同月比+0.4%と、大雨など悪天候による食料品インフレの加速にもかかわらず、8月から鈍化した。コアインフレ率は同+0.1%と、8月の同+0.3%から鈍化した。食料品インフレの加速は供給面による一時的な要因が背景とみるが、コアインフレの鈍化は需要不足という構造的な需要面の要因を背景にしていると考える。一時的要因による食料品インフレの加速は早晩落ち着いてくるとみられる一方、構造的な需要不足からコアインフレは下振れリスクに直面しているため、インフレ下振れリスクが続くと判断する。

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『台湾株などが上昇する一方、インド株や香港株などが下落 ~アジア・マーケット動向の振り返り【解説:三井住友DSアセットマネジメント】』を参照)。