2024年11月のアジア・マーケット・マンスリー(前半)はコチラ>>

インド<金融市場動向>

⇒株式は底堅い動きへ、金利は低下余地を模索へ、ルピーは下落リスク

【株式市場】

◆デリバティブ取引に関する規制が重石に

インド証券取引委員会がデリバティブ取引に関する新たな規制を発表したことの他、売上高や営業利益率が市場の事前予想を下回った消費財大手など一部の主要銘柄が軟調な決算を発表したことなどが嫌気されたとみる。しかし、引き続き安定的な経済成長が期待できることや、堅調な企業業績が見込めることなどから相対的に底堅い値動きになると考える。

【債券(国債)市場】

◆当面上昇圧力、中期的には低下余地を探る動き

政策金利の据え置きが続くなか、インフレ指標安定化の期待もあって長期金利は数ヵ月スパンでもみ合いからやや低下基調の動きとなっている。今後も財政政策にサポートされた景気状況が続く一方で、準備銀行のインフレ抑制的な姿勢は緩和されたとみられる。当面は大統領選後の米国動向等に応じて債券利回りは上昇圧力を受けやすいとみるが、来年半ばを中心として利下げ実施の可能性も意識され、中期的には債券利回りは緩やかに低下余地を探る展開を想定。

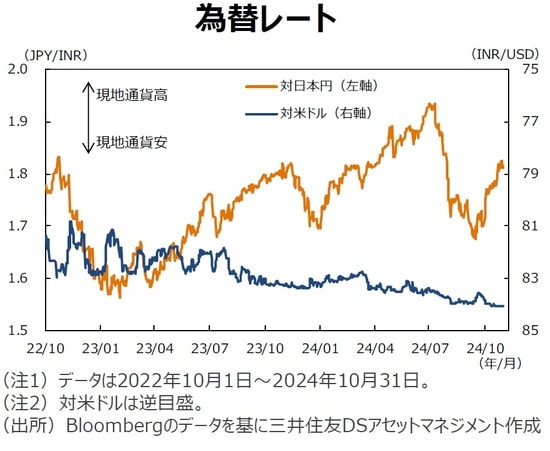

【為替市場】

◆ルピーは下落リスク

米国の年内利下げ観測を受けて緩やかな米ドル安が見込まれるため、ルピーの対米ドルレートには上昇余地があろう。しかし、貿易収支赤字などを手掛かりにインドルピーは下落しやすく、米ドルに対してはルピー下落リスクに留意したい。2024年後半には、インドのインフレ率はターゲット上方レンジ内の見込みの一方、欧米のインフレ率は鈍化しやすい見込みであるため、内外物価格差では実質ルピーは上昇しやすく、名目ではルピーに下落圧力がかかりやすいとみる。更に、米国では共和党が大統領・上院・下院で勝利する可能性が高まっており、米ドル高の影響でルピーには下落リスクがあろう。

インド<マクロ経済動向・政策>

⇒需要面からインフレ鈍化兆しなし

◆PMIは景気拡大を示唆もモメンタムは鈍化

10月の総合PMIは59.1と9月から上昇し、依然として中立の50を大きく上回って推移している。景気は引き続き堅調であることを示唆している。一方、世界景気が緩やかな鈍化局面に入っていく状況では輸出に下押し圧力がかかりやすく、下記のように9月以降のインフレ率がターゲット上方レンジ(4~6%)で推移するとみられる状況では内需は堅調もモメンタムは鈍化しやすいと考えられる。

◆インフレ率はターゲット上方レンジ推移へ

雨季(6~9月)の降水量が不足すると、夏季に農産物インフレが上振れしやすくなる。6月後半に一時的に降雨量は長期平均を下回ったが、7月から9月にかけてほぼ長期平均に沿った降雨量となった。9月の消費者物価上昇率は前年同月比+5.5%と、8月から加速し、市場予想を上回った。9月以降、食料品インフレはベース効果によって加速しやすく、消費者物価上昇率は9月以降、インフレターゲット上方レンジ(4~6%)で推移しやすい。

◆金融政策スタンスは中立へ変更

インド準備銀行は10月9日、金融政策決定会合で政策金利を市場予想通り6.50%で据え置いた。この決定は6委員中5人の投票に基づいており、新任3人のうちナゲシュ・クマール委員は0.25%ポイント引き下げに投票した。準備銀行は同時に政策スタンスを「緩和の撤回」から「中立」に全会一致で修正しており、将来的な利下げへの選択肢が見えてきた。ダス総裁は堅調な経済活動を背景に準備銀行はインフレ管理に傾注できるとした上で、成長率・インフレ率見通しの上下リスクはバランスしていると述べた。準備銀行は需給ギャップが拡大していない(需要面からはインフレ鈍化の兆しが出ていない)と判断しているとみられ、当面は利下げには慎重な姿勢を維持するとみられる。

ベトナム ← ピックアップマーケット

⇒株価は上昇へ、ドン下落リスク

【株式市場】

◆足元は上値の重い展開

トランプ前大統領が米国大統領選挙で当選した場合、関税の引き上げなどの影響でベトナムを含むアジア諸国の国内総生産(GDP)成長率が低下する可能性があると報じられる中、ベトナムは下落。海外からベトナムへの直接投資関連では、米国の大手インターネット企業が最新の拡張現実(AR)ヘッドセットの生産を2025年からベトナムに拡大すると発表した。投資戦略としては、海外企業によるベトナム進出の恩恵が期待される銘柄、若い人口構成と所得増加の後押しがある消費関連銘柄、ツーリズム関連銘柄などを長期目線で有望視できそうだ。

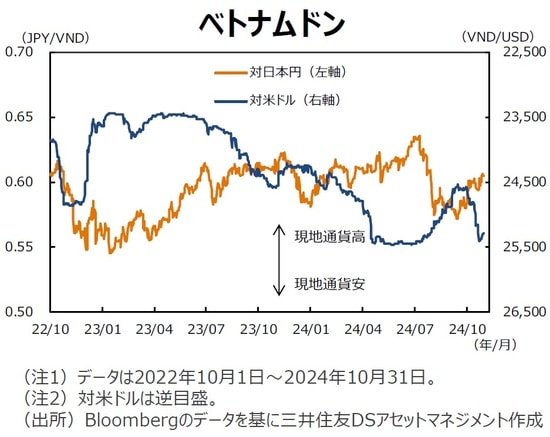

【為替動向】

◆ドン下落リスク

米国の大幅な利下げ観測の後退を受けて9月下旬から米ドルが反発したため、ベトナムドンの対米ドルレートは下落した。米国の年内追加利下げ観測は依然残っているため、緩やかな米ドル安を受けてドンの対米ドルレートには上昇余地があろう。一方、米国では共和党が大統領・上院・下院で勝利する可能性が高まっており、米ドル高の影響でドンには下落リスクがあるとみる。

【マクロ経済動向】

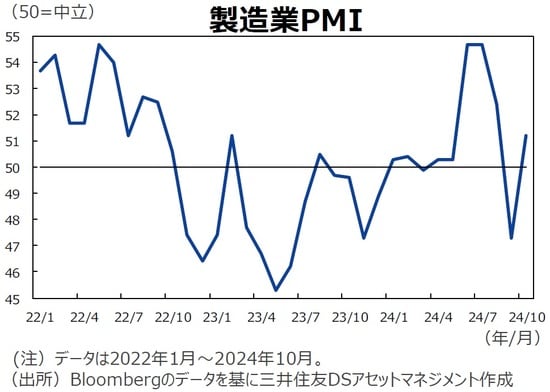

◆景気回復が続く

10月の製造業PMIは51.2と再び50超えとなった。通関統計では10月の輸出は前年同月比+10.1%と市場予想を上回り、引き続き2桁増となった。消費者物価上昇率は前年同月比+2.9%と、引き続き低水準にとどまっており、内需にはプラス要素である。1~10月の政府歳入は年間予算比97.2%に達している一方、歳出は同66.6%にとどまっている。年度最終月の12月にかけて歳出執行ペース加速による景気押し上げ効果を見込みやすい。

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください。