前週の米ドル/円の振り返り

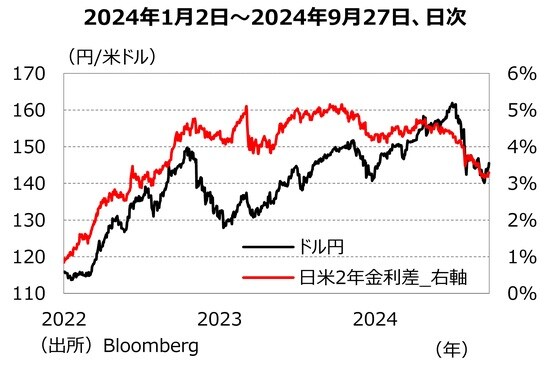

為替市場では、複数のFRB高官が雇用情勢に配慮した利下げに前向きな姿勢を示したことや、米国で公表された9月の消費者信頼感指数が市場予想を下回ったことなどを受け、日米金利差の縮小を意識した円買い米ドル売りが優勢となりました。

1米ドル=142円台まで円高米ドル安が進行する場面があったものの、米経済の底堅さを背景に米金利が上昇に転じると、円安基調に転じました。

27日には1米ドル=145.53円と20日(142.76円)に比べ、円安米ドル高となりました(図表1)。

日本経済:東京都区部コアCPIは前年比+2%へ大幅に鈍化

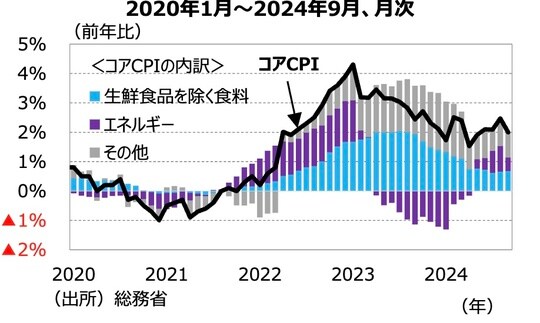

総務省が公表した2024年9月の東京都区部消費者物価指数(生鮮食品を除く総合指数、以下コアCPI)は前年比+2.0%と、7月(同+2.4%)から伸びが鈍化しました(図表2)。

生鮮食品を除く食料(8月:前年比+2.7%→9月:同+2.8%)が小幅ながら伸びを高めたものの、エネルギー(8月:前年比+17.4%→9月:同+9.5%)が大幅に鈍化したことが、コアCPIを押し下げました。エネルギーの内訳をみると、9月は電気・ガス代補助金が復活したことで、電気代(8月:前年比+24.2%→9月:同+14.1%)、都市ガス代(8月:前年比+16.9%→9月:同+9.3%)の伸びが大幅に鈍化した格好となっています。

なお、9月〜11月(8月使用分〜10月使用分)は補助金の一時的な復活により、電気代、都市ガス代は再び押し下げられ、12月(11月使用分)以降は補助金が終了する予定となっています。

生鮮食品を除く食料については前年比+2.8%と、8月(同+2.7%)から小幅ながら伸びを高めました。原材料費の上昇を価格転嫁する動きが強まった前年は高い伸びとなり、その裏の影響が出ていることや個人消費の低迷から、2023年7月以降伸びは鈍化傾向にあったものの、いったん鈍化に⻭止めがかかった格好となっています。

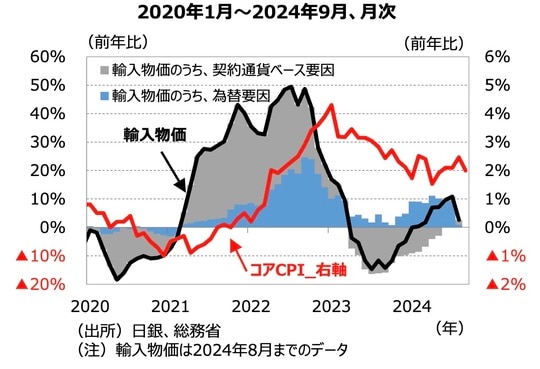

内訳をみると、米不足の影響から、米類が前年比+41.4%と8月(同+26.3%)から一段と伸びを高めています(図表3)。

米類だけで、コアCPI上昇率(前年比+2.0%)を+0.2%押し上げたことになります。

先行きについては、引き続き米類などがかく乱要因となるなかで、過去の円安による原材料コスト上昇を価格転嫁する動きが広がることから、生鮮食品を除く食料は一段と鈍化する可能性は低いと考えられます。もっとも為替市場では、7月の1米ドル=160円台から足もとでは145円程度(執筆時点)まで、急速に円高米ドル安が進行していることから、中⻑期的には財価格の下押しに作用することが予想されます(図表4)。

コアCPI上昇率は、電気・ガス代補助金の一時的な復活により10、11月に2%前後の伸びとなり、その後は補助金終了に伴い伸びを高めるものの、円高による下押し圧力が加わることから、2025年度入り後には2%を割り込むことが予想されます。