情報の正確性を重視する日本、速報性を重視する米国

国内で創り出された付加価値の総額であるGDPの統計は、日本では4~6月期であれば、8月中旬に第1次速報値、9月上旬に第2次速報値という流れで発表されます。一方、米国では4~6月期であれば、7月末に速報値、8月末に改定値、9月末に確報値が発表されます。米国では、同一・四半期のデータが、3度にわたり改定されながら発表されるかたちです。

GDPは一次統計を使って加工する二次統計です。情報の正確性を重視するか、速報性を重視するかに、GDPの基礎統計である一次統計の発表時期を含めて、日本と米国の国民性の違いが出ているようにも思われます。

注目度が高いことから、日米ともに事前の予測なども活発に行われています。日米のGDP予測を比較すると、米国のGDPを予測のほうがやや簡単です。

物価でデフレートした実質GDP(GDE・国内総支出に等しい)のうち、最大の需要項目は個人消費です。日本では55%程度、米国では70%弱のウエイトがあります。実質GDPの伸び率を積み上げ方式で予測するときには、個人消費、設備投資などの構成項目ごとに伸び率を予測し、基準時点の構成比をかけたものである寄与度を算出し、それらを合計します。

米国の場合、最大の需要項目の個人消費のデータは、おおむね四半期データであるGDPを商務省が発表する翌営業日に、同じ商務省から出される月次の個人所得・個人消費のデータを使用できます。実質個人消費の各四半期の3ヵ月分のデータの平均値は、四半期データであるGDPの個人消費とピタリと一致します。

なお、日本では、GDPを発表している内閣府ではなく、総務省が家計調査と同時に総消費動向指数(マクロ)というGDPの個人消費に類似する月次データを発表しています。日銀も供給サイドのデータのみですが、類似する月次データの消費活動指数を発表しています。

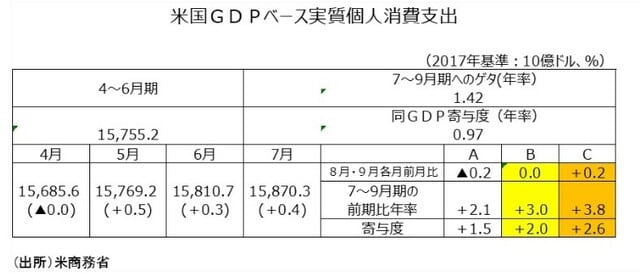

24年では7~9月期の米国GDP速報値は10月30日発表予定です。8月30日段階で、7月の実質個人消費のデータはわかるので、8月・9月のデータを適当に置いてみれば、実質個人消費や実質GDPがだいたいどの程度の伸び率になるかの見当はつけられます。9月27日に8月の実質個人消費のデータが判明すれば、かなり数字は絞られます。

米国GDP、7~9月実質個人消費は前期比年率+3%台程度か

7月の実績が公表されたので、8月・9月の前月比を各々+0.2%の増加と仮置きし計算すると、7~9月期の実質個人消費の前期比年率は+3.8%になり、実質GDPに対する前期比年率寄与度は+2.6%になります。8月・9月の前月比を各々0.0%の横這いとして計算すると、7~9月期の実質個人消費の前期比年率は+3.0%になり、この場合も実質GDPに対する前期比年率寄与度は+2.0%です。

したがって、7~9月期の実質個人消費の前期比年率が+3台%になるのであれば、実質個人消費以外の残りの項目の前期比年率寄与度合計がゼロでも、4~6月期実質GDP・前期比年率は+3.0%に続いて、7~9月期実質GDP・前期比年率は+2%台の底堅い数字になることがわかります。

個人所得・個人消費のデータの中に貯蓄率のデータがあります。24年は1月4.0%のあと、おおむね低下傾向で2月3.7%から6月3.1%まで5ヵ月連続3%台でしたが、7月は2.9%に低下しました。最近は貯蓄を取り崩して消費をしている感じがする点に留意が必要でしょう。

なお、マーケットが注目する7月PCE(個人消費支出)デフレータは前年同月比+2.5%で6月と同じになりました。また、7月PCEデフレータ・コアは前年同月比+2.6%でこちらは5月。6月と3ヵ月連続で同じ伸び率と、どちらも安定した結果になったことを受けて、8月30日のニューヨーク市場では、9月のFOMCでの利下げ幅が0.5%ではなく0.25%となるとの見方が強まったようです。

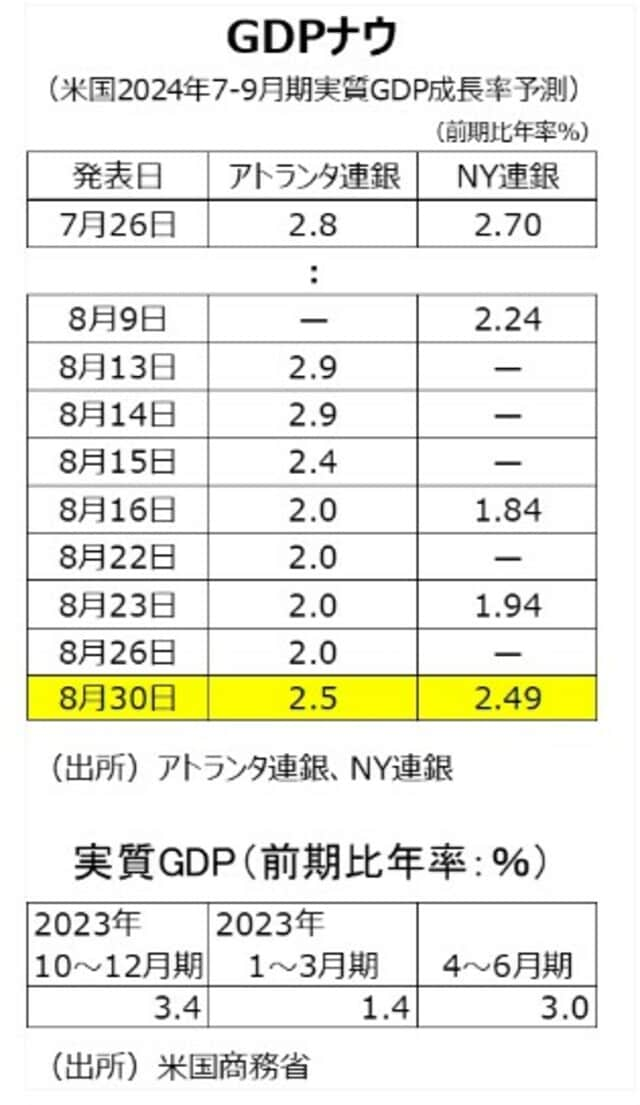

米国の実質GDP成長率のリアルタイムの推定値「GDPナウ」

7~9月期実質GDPを事前に判断するときに役に立つ別のデータがあります。そのひとつがアトランタ連銀が算出・公表しているGDPナウです。米国の実質GDP成長率のリアルタイムの推定値といえるものです。GDP成長率を計算する時点までの公表された関連の経済データを反映して推定値が算出され、データ発表日に合わせて公表されています。類似データとしてNY連銀が毎週金曜日に公開している推計値として、NY連銀スタッフ・ナウキャストもあります。

実質GDP推計値…8月30日時点のアトランタ連銀:前期比年率+2.5%、NY連銀:+2.49%

8月30日時点では、アトランタ連銀の推計値が+2.5%、NY連銀の推計値が+2.49%と、どちらもしっかりした+2%台の前期比年率になっています。

パウエルFRB議長の講演から9月のFOMCでの利下げが確実視されています。9月6日に発表される8月雇用統計の結果などにもよりますが、8月30日発表の3つのデータでの7~9月期GDP見込みや、最近のPCEデフレータの動向からみると、9月のFOMCでの利下げ幅に関しては0.5%の大幅ではなく、0.25%になる可能性が高いのではないかと思われます。

※なお、本記事は情報提供を目的としており、金融取引などを提案するものではありません。

宅森 昭吉(景気探検家・エコノミスト)

三井銀行で東京支店勤務後エコノミスト業務。さくら証券発足時にチーフエコノミスト。さくら投信投資顧問、三井住友アセットマネジメント、三井住友DSアセットマネジメントでもチーフエコノミスト。23年4月からフリー。景気探検家として活動。現在、ESPフォーキャスト調査委員会委員等。

金融資産1億円以上の方のための

本来あるべき資産運用

>>3/4(水)LIVE配信<<