【“プロ”に聞く!インド経済】

●財政規律を重視、金融政策はタカ派へ

循環的な景気モメンタムは堅調

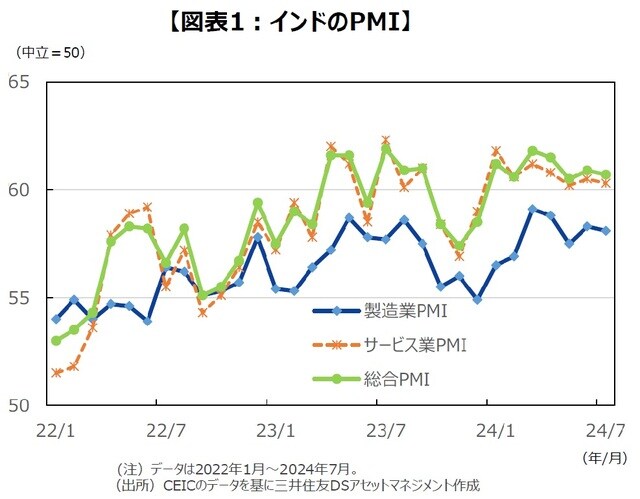

インドの実質GDP成長率が2024年1-3月期に前年同期比+7.8%と高い成長率になった後、総合購買担当者景気指数(PMI)は、中立を意味する50を大きく上回る60超えの高水準で推移しています。月次のPMIは前月と比較した景況感の変化を示すソフトデータですが、総合PMIの高止まりは循環的な景気モメンタムが依然として上向きであることを示唆しています。弊社は2024/25年度の成長率見通しを+7.2%と、Bloombergコンセンサスの+7.0%より高めに予想しています。

財政規律を重視した予算案

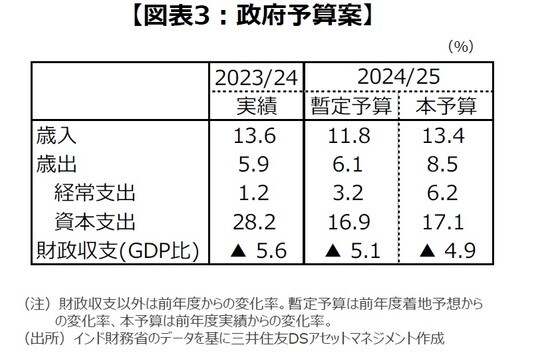

第3次モディ政権は総選挙後7月23日に2024/25年度の政府予算案を国会下院に提出しました。①財政赤字のGDP比を縮小方向へ、②補助金の削減を続ける、③充分な規模の公共投資を確保する、という3つの大きな枠組みが確認でき、①については2月1日に提出された暫定予算案より縮小する形になりました。選挙で票集めになりやすい補助金を削減することで財政規律を重視しつつも、公共投資の予算を確保することによって高成長戦略が続くと解釈できます。高成長戦略は名目成長率の高い伸びを確保しやすくするため、長期的な視点からインドのソブリン債格付けを改善させる方向に作用しやすいと考えられます。

インフレ率は傾向的にターゲットを上回る見込み

インドでは雨季(6~9月)のうち7月に入って充分な降水量を確認できるようになりましたが、高気温や豪雨などの悪天候が一部の農産物価格の上振れリスクになっています。7月の消費者物価上昇率はベース効果で前年同月比が大幅に鈍化したため、7-9月期のインフレ率は4-6月期から鈍化するものの、10-12月期にはベース効果が剥落するため、再び加速する見込みです。準備銀行が中長期的に消費者物価上昇率をターゲットの4%近辺に収まるように抑制する姿勢を示している中で、特に10-12月期以降はターゲットを傾向的に上回るとみられます。

準備銀行はインフレターゲットを4±2%と設定していますが、実際の消費者物価上昇率が2~6%のレンジ内にあれば準備銀行にとって何も問題ないということではありません。ターゲットの4%に対して付加的に上下2%ポイントの許容範囲を設けているという意味合いです。

自然利子率の上方修正を通じて大幅な利下げ観測をけん制

準備銀行は7月18日に発行したmonthly bulletin(準備銀行が発行する月報、分析レポートや重要統計などを掲載)の中で、潜在成長率が2024年1-3月に5.9~8.3%(平均値:7.1%)へ上方修正されたことに合わせて自然利子率が1.4~1.9%(平均値:1.65%)へ上方修正されたという調査結果を明らかにしました。

自然利子率は、景気への影響が引き締め的でも緩和的でもない中立的な実質金利を意味します。Bloombergコンセンサスでは2024/25年度のインフレ見通しが4.5%であり、リスクプレミアムを考慮すれば、景気中立の名目金利は5.9~6.4%を超えることになります。現行の政策金利は6.50%なので、準備銀行内では、利下げを行うにしても小幅、場合によっては利下げなしでも景気には問題ないという見方が浮上していると推察できます。逆に言えば、大幅な利下げを行えば景気への影響が緩和的になってしまうことから中長期的なインフレをターゲット近辺で抑制することが難しくなるとみます。

8月の決定会合ではダス総裁のコメントがタカ派へ

8月8日に開催された準備銀行の決定会合の結果発表に関する記者会見で、ダス総裁のコメントは前回6月と比較するとタカ派になりました。ダス総裁は、インド景気の堅調さを強調すると共に、現時点ではインフレ抑制に集中する意向を示しました。また、7-9月期の消費者物価上昇率はベース効果で鈍化が見込まれるものの、10-12月期以降はターゲットを超える4%超で推移する見通しを示しました。自然利子率の上方修正とこうしたコメントから、現行の政策金利の据え置き期間が長期化する意向を示唆したと解釈できます。弊社は、準備銀行の利下げは2025年7-9月期、10-12月期にそれぞれ0.25%ポイントと小幅にとどまると予想しています。

(2024年8月20日)

石井 康之

三井住友DSアセットマネジメント株式会社

チーフリサーチストラテジスト

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『景気堅調を続けるインド【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】』を参照)。