6月10日~6月16日の「FX投資戦略」ポイント

〈ポイント〉

・先週は、前半に154円台へ米ドルが反落。これは、投機筋の米ドル買い・円売りポジション圧縮が主因か。最近の米ドル/円は日米金利差の変化より、投機的円売りが続くか否かの影響が大きくなっている。

・今週は、FOMCなど注目イベントが多いが、それらを受けた投機的円売りの動向が最大の焦点。すでに投機的円売りは、行き過ぎ懸念も強いことから、さらなる拡大余地は限られ、ポジション調整で円高に戻す可能性もありそう。今週の米ドル/円は154.5~158.5円で予想。

先週の振り返り=一時154円台へ米ドル反落も、その後は反発

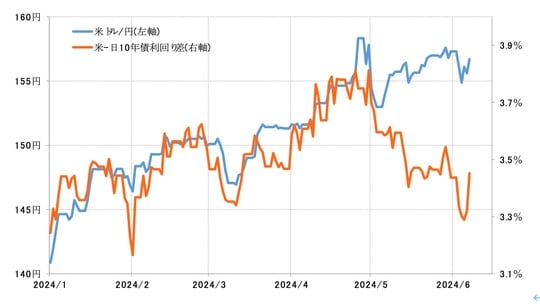

先週の米ドル/円は、前半に154円台へ反落しました。ただ、金曜日に発表された米5月雇用統計が、予想よりかなり強い結果だったことから、米金利上昇につられる形で一時157円までの反発となりました(図表1参照)。

まずは、週前半の米ドル反落について。これは、月曜日に発表されたISM(米供給管理協会)製造業景気指数が予想より弱かったことを受けて米金利が低下し、日米金利差の「米ドル優位・円劣位」が縮小したことにつられた動きでした(図表2参照)。ただし、ここで1つ気になるのは、日米金利差の米ドル優位・円劣位の縮小は、先々週までも見られましたが、それに対する米ドル安・円高の反応は、鈍い状況が続いていました。それではなぜ、先週の金利差の縮小においては、米ドル安・円高の反応となったのでしょうか?

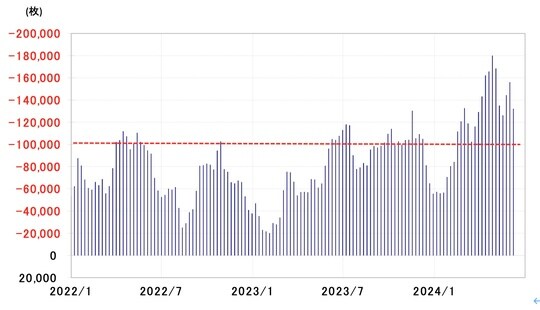

投機筋の代表格である、ヘッジファンドの取引を反映しているCFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、4日時点で13万枚の売り越しとなり、1週間前に比べて売り越しが縮小しました(図表3参照)。売り越しの縮小は、3週間ぶりのこと。

以上を踏まえると、先々週までは、日米金利差が縮小しても、投機筋の米ドル買い・円売りが続いたことから、米ドル高・円安の流れは変わらなかったものの、先週はそんな投機筋が米ドル売り・円買いに動いたことで、154円台への米ドル/円の反落になったといえます。では改めて、なぜ投機筋は、先週前半にかけて、米ドル売り・円買いに動いたのか。

1つには、テクニカルな理由だったと考えられます。先週は、前の週にサポートされた156円台半ばを割れてから、米ドル下落が一段と広がりました。先々週の段階で、CFTC統計の投機筋の円売り越しは、15万枚とかなり高水準となっていました(図表4参照)。

要するに、大幅に米ドル買い・円売りポジションに傾斜していたなかで、米ドルがサポート・ラインを割り込んだことにより、米ドル買いのポジションを減らす動きが広がったということです。

そして、もう1つ気になるのが、週明け直後の「メキシコペソ・ショック」の影響です。メキシコの選挙で、左派の大統領誕生が決まったことに加え、左派の与党が予想以上の大勝となったことから、憲法改正などが現実味を持ったことへの懸念として、メキシコペソは、対円で火曜日までの2営業日で、最大8%以上の暴落となりました(図表5参照)。

CFTC統計の投機筋のポジションを見ると、そんなメキシコペソは4日時点で、対米ドルで12万枚の買い越しとなっていました。これは、対米ドルでは、ほぼ最大の買い越し。

CFTC統計の投機筋とは、ヘッジファンドが中心と見られていますが、今回、ヘッジファンドが対米ドルで、大きく買いポジションをとっていたメキシコペソが暴落したわけですから、かなりの損失が発生した懸念がありそうです。この結果、ヘッジファンドがポジション全体の見直しに動いた結果として、米ドル買い・円売りに大きく傾斜したポジションの「圧縮」をもたらした可能性も考えられるでしょう。