【ポイント①】今年に入り、米社債市場の利回りがやや上昇

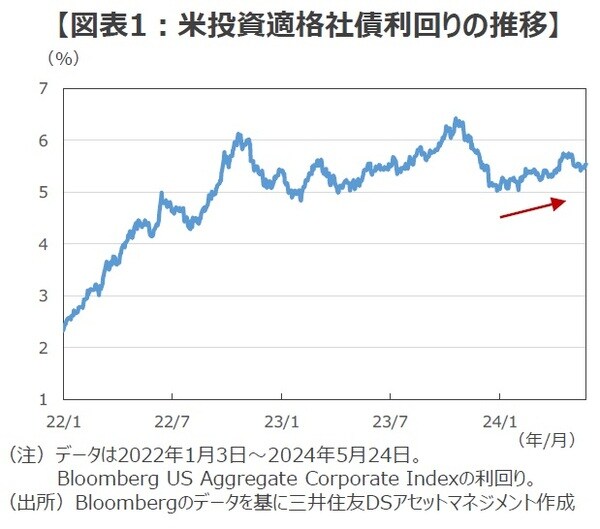

■米投資適格社債の利回りは、今年に入りやや上昇(債券価格は下落)しています。代表的な指標(Bloomberg US Aggregate Corporate Index)の利回りは昨年末の5.06%から足元で5.54%に上昇しました(5月24日時点)。

■同社債の利回りは、米連邦準備制度理事会(FRB)の利下げ転換観測が台頭したことから、23年10月半ば(6.43%)から12月末(5.06%)にかけて急低下(債券価格は上昇)しました。しかし、24年に入ると、インフレ圧力の根強さを示す経済指標が相次ぎ、FRBの利下げ観測が後退して、ベースとなる米国債利回りが上昇したことから、同社債の利回りも上昇しました。4月に一時5.75%まで上昇しましたが、5月に発表された米雇用者数や米消費者物価の伸びが鈍化したことを受けて、年後半の米利下げ観測が再び強まり、5.5%近辺で推移しています。

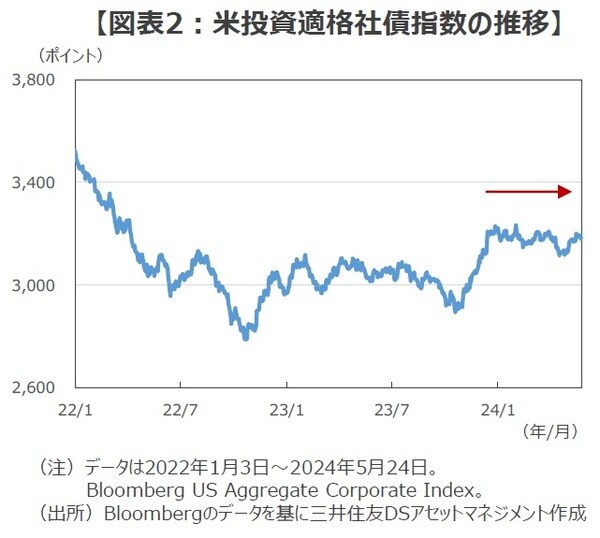

■一方、同米投資適格社債の指数の動きをみると、今年に入り概ね横ばい圏でもみ合っていることがわかります。米長期金利が3.88%から4.47%に大きく上昇するなかでも、同社債指数は底堅く推移しており、年初来リターン(トータルリターン、米ドルベース)は、▲1.2%と小幅な下落にとどまっています(5月24日時点)。国債との比較では、年限の近い中期ゾーンの米国債指数(5-7年)の同リターン▲1.8%を上回っています。

■同社債が国債のリターンを上回ったのは、米国債利回りに比べて高い金利収入に加えて、信用リスクを表す社債スプレッド(国債利回りに対する上乗せ金利)が縮小(社債価格は国債価格に比べ上昇)したことが要因に挙げられます。

【ポイント②】米金利上昇でも縮小した社債スプレッド

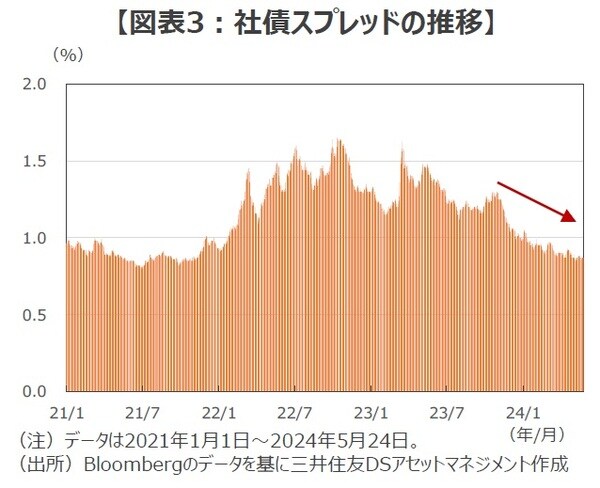

■昨年秋以降、社債スプレッドは縮小傾向が続いています。23年10月に1.30%だった投資適格債の社債スプレッドは足元で0.87%(5月24日)と、21年11月以来の水準まで低下しました。

■22年から23年10月にかけての米長期金利の上昇局面では、先行きの景気悪化懸念や投資家のリスク回避姿勢により、社債スプレッドが拡大する局面が多くみられました。しかし、今年の米長期金利上昇局面(23年末の3.88%から24年4月下旬に4.70%)では、社債スプレッドは拡大しませんでした。

■この背景には高金利下でも米国景気が軟着陸(ソフトランディング)するとの期待が高まったことがあるとみられます。雇用や消費の堅調さを背景に企業業績は好調に推移しており、リセッションへの懸念が大きく後退しました。

■LSEG(ロンドン証券取引所グループ)によれば、S&P500種株価指数採用企業の23年10-12月期の最終利益は前年同期比+10.1%となりました。さらに24年1-3月期以降も、四半期ベースで増益基調が続く見通しです(5月24日現在)。

■好調な企業業績に支えられ、高金利下にもかかわらず、企業のファンダメンタルズ(基礎的条件)に目立った悪化はみられません。特に投資適格社債はデフォルト(債務不履行)率が限定的で、社債の発行体の信用力が比較的安定していることから、投資家の買いを集めているとみられます。

■信用リスクが後退するなか、国債よりも高い利回りが期待できる社債に対する投資家の需要が増加していることが、社債スプレッドの縮小につながっていると考えられます。

【今後の展開】高い利回り水準と利下げ観測で投資適格社債への資金流入が続く

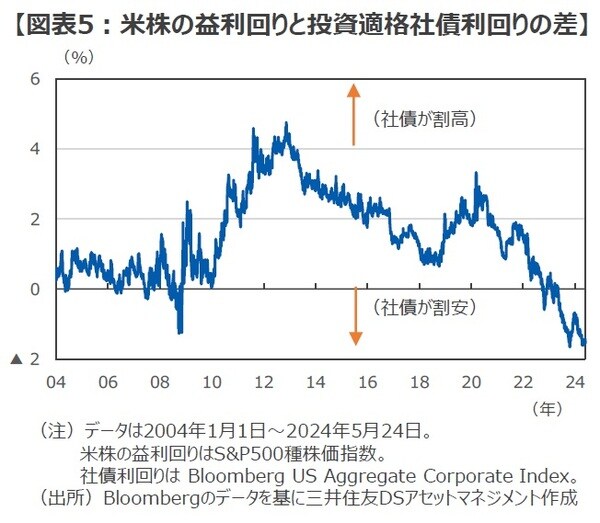

■足元の投資適格社債の利回り5.5%は、過去20年の平均4.1%を大きく上回っています。ヒストリカルにみて社債の利回り水準が高く、米国経済が底堅く推移する環境下では、投資家が高い利回りで収益を狙える社債を選好する動きが続きそうです。

■米株式市場(S&P500種株価指数)の益利回りと投資適格債社債の利回りの差を比較したバリュエーションをみると、同社債は過去20年で最も割安水準となっています。このため投資家が今後社債投資を拡大する可能性も考えられます。

■実際に投資マネーが米国の投資適格債社債市場に流入しています。米調査会社EPFRによると、23年以降、米投資適格社債ファンドへの資金流入が拡大し、足元(5月22日)までの累積で338億ドル(約5.2兆円)が流入しました。特に市場でFRBの利下げ観測が強まった23年11月から24年2月にかけては資金流入の勢いが加速しました。

■弊社は、FRBが24年9月に利下げを開始し、その後四半期に一度のペースで政策金利を0.25%ずつ引き下げると想定しています。これに伴い米長期金利は緩やかに低下すると予想しています。また、米国景気のソフトランディングを見込んでいるため、企業の財務と業績が悪化せず、社債スプレッドは安定的に推移するとみています。

■FRBが利下げに転じる局面では、投資家のリスク選好姿勢が強まり、社債への資金流入が続くとみられます。このため、米投資適格社債市場は堅調に推移するとみています。

(2024年5月31日)

石井 康之

三井住友DSアセットマネジメント株式会社

チーフリサーチストラテジスト

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『資金流入が続く「米投資適格社債市場」の“好環境”【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】』を参照)。