買い値は忘れていい。注視すべきは「配当額」

高配当利回り銘柄に投資する際のポイントとして、買ったときの株価を忘れてしまう、というのがあります。

高配当利回り銘柄投資の目的は、キャピタルゲインを積極的に狙うことではなく、インフレリスクをヘッジするために高い配当利回りを確保することにあるからです。

改めて配当利回りの計算方法である、「配当利回り(%)=配当÷株価」を思い出してください。ここで言う株価とは、自分が投資して買い付けたときの株価。仮に配当が年間200円で、買い付けたときの株価が4,000円だったら、配当利回りは5%になります。

そして、その後もその銘柄を持ち続け、安定的に200円の配当が支払われ続ければ、毎年5%の利回りを安定して受け取ることができます。

それは、株価が5,000円に値上がりしたとしても、あるいは3,000円に値下がりしたとしても、その銘柄を持ち続ける限り、自分の買値は変わりませんから、配当利回りは常に5%が維持されるのです。

したがって、もし年5%の配当利回りに満足できるのであれば、むしろ買い付けたときの株価は忘れてしまっても良いのかも知れません。そして、常に年200円の配当を維持できるだけの業績を達成しているのかどうかだけを注視するようにします。

追加投資で「利回りアップ」も狙える

また、高配当利回り銘柄投資は、株価が下がったほうが嬉しい気持ちになるといういささか天邪鬼的な要素もあります。後述するように、買い増しできるからです。

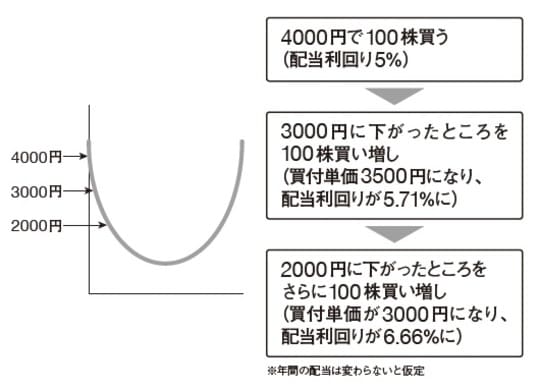

たとえば年間の配当が200円で、買い付けたときの株価が4,000円だとすると、配当利回りは5%です。

その後、株価が3,000円に値下がりしたとしましょう。配当の額は変わらず年間200円です。もし、3,000円になったとき、同数の株式を追加購入したら、配当利回りはどうなるでしょうか。そう、上がります(細かい計算は、図表1を参照)。

これが高配当株による長期投資の魅力です。もし、年6.66%の配当利回りをずっと長期的に受け取りつつ、その銘柄を保有していれば、この配当がどんどん蓄積されていき、いずれは投資したときの元本を上回るだけの配当収入が得られることになります。

単純に単利で計算しても、年間6.66%の利回りが得られるのであれば、これを15年も保有すれば、配当の額が、投資した元本とほぼ同額になります(税金は考慮していません)。

さらにそこから保有し続けると、投資元本を全額回収したうえに、そこから先は全額が純利益になっていくのです。