「新NISA」を始める中高年層は要注意

2024年からNISA制度が改正されました。投資上限額の拡大や非課税期間の無期限化など、昨年以前からの大幅改正により使い勝手がよくなりました。年代問わず未経験でも投資を始める方が増えています。

証券19社のNISA口座数は2024年1月末時点で約1,530万口座で1月単月では約64万口座増えました。23年10〜12月の3ヵ月間の増加数が約87万口座のため、今年に入って急速に伸びていることが伺えます。

2024年2月の投資信託への資金流入は1兆3,930億円にまで達しており、旧NISA制度の約3倍のペースとなっています。また3月第2週(11〜15日)には個人投資家が現物株を4,942億円買い越しており、「貯蓄から投資へ」の動きが加速しています。

NISAの活用は世代を問わず高い関心を集めていますが、中高年層におけるNISA活用には思わぬ落とし穴もあるのです。

若年層と異なり、資金に余裕がある中高年層であればNISAの枠を上限まで使い切ろうと考えている方も多くいるかと思います。筆者のもとへ相談にやってきた大倉さん(仮名)もそのひとりでした。

大倉さんは41歳。同い年の妻と共働きで生計をたてており、世帯年収は900万円です。ライフプランの相談の際に大倉さんからNISAの利用状況を伺い、運用益に課税されてしまう事実に気が付きました。

なぜ非課税のはずが、NISAの運用益に税金がかかるのでしょうか?

NISA制度の概要

ここで、改めて証券口座およびNISA制度について整理しておきましょう。

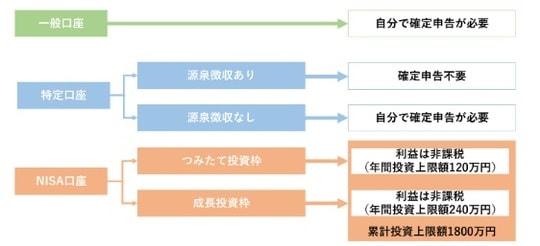

証券口座には主に一般口座、特定口座、NISA口座の3つがあります。

一般口座では確定申告が必要なため、多くの個人投資家は確定申告が原則不要となる特定口座かNISA口座を使っています。

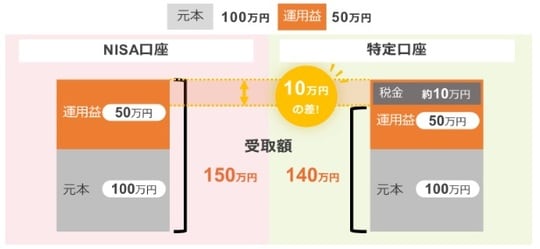

特定口座では投資して得られた利益に対しては20.315%の税金がかかりますが、NISA口座で非課税となるのが最大のメリットです。1万円の利益であれば税金による受取額の差は約2,000円ですが、100万円であれば約20万円、1,000万円であれば約200万円の差です。

NISA口座では対象外の投資信託や、国債などの債券を購入する際には利用はできませんが、対象の投資信託や株式、ETF投資を行う際は、まずはNISA口座を優先的に使い、枠を超過する分は特定口座を使うことで、税金面でのメリットを最大化できます。